Kinh tế Mỹ và nguy cơ tiềm ẩn sau bức tranh “hào nhoáng”

Trong cả thập kỷ sau đó, Mỹ đã phải đối mặt với đợt lạm phát cao ngất ngưởng và cổ phiếu Phố Wall đã mất gần 60% giá trị thực, còn những nhà đầu tư trái phiếu thì trắng tay.

Sau cuộc khủng hoảng Lehman Brothers, tỷ lệ nợ toàn cầu đã tăng từ 276% GDP lên mức kỷ lục 327% GDP hiện nay.Hệ số giá trên thu nhập Shiller CAPE của S&P 500 hiện nay đã vượt quá mức đỉnh điểm năm 1929. (Giáo sư Shiller nổi tiếng vì đã dự báo chính xác một cả hai bong bóng lớn nhất trong lịch sử là bong bóng dot – com và bong bóng nhà đất).

Đó là nguyên nhân tại sao có quá nhiều dấu hiệu của sự dư thừa, dù mức nợ của Phố Wall hiện tại gấp 3 lần so với đỉnh điểm trước cuộc khủng hoảng Lehman Brothers năm 2008. Trong báo cáo gần nhất, Ngân hàng thanh toán quốc tế đã cảnh báo rằng cơ cấu này chỉ bền vững với điều kiện chi phí vay được giữ ở mức sàn.

Những tác động của toàn cầu hóa và sự phát triển của công nghệ kỹ thuật số đã phá vỡ quy luật sử dụng lao động, hay theo các học giả, đây chính là nguyên nhân đã giết chết Đường cong Phillips (biểu thị quan hệ giữa tỷ lệ thất nghiệp và tỷ lệ lạm phát).

Tỷ lệ thất nghiệp được kì vọng sẽ giảm xuống dưới 4% một cách an toàn mà không làm giảm mức lương và tăng tỷ lệ lạm phát. Tính đến thời điểm hiện tại, thị trường đang vận động đúng theo hướng này.Các chuyên gia về lạm phát đã cảnh báo rằng chính sách cực đoan của Cục Dự trữ Liên bang Mỹ (Fed) rồi sẽ khiến giá cả tăng mạnh. Đây là một sai lầm trong quá trình điều tiết tính thanh khoản của đồng tiền trên toàn thế giới sau cuộc khủng hoảng năm 2008.

Hiện tại, tỷ lệ thất nghiệp ở Mỹ đã chạm sàn NAIRU (tỷ lệ thất nghiệp tự nhiên không làm gia tăng lạm phát), một dấu hiệu cho những rủi ro trong tương lai khi tỷ lệ người tìm việc đã giảm xuống mức thấp lịch sử.Dưới sự chỉ đạo của Chủ tịch Fed Janet Yellen, Fed đã gần như không có phản ứng trước tình hình này. Cho đến nay, bà vẫn luôn biện minh rằng lạm phát cơ bản đang giảm. Tuy nhiên, những hiểm họa đang đến gần khi Fed không có phản ứng kịp thời và tự tin rằng có thể đẩy tỷ lệ thất nghiệp một cách an toàn xuống tới mức thấp hơn Đường cong Phillips như trước cuộc khủng hoảng năm 1965.Giáo sư Athanasios Orphanides, đồng tác giả của bài luận văn trước vụ Lạm phát lớn năm 1965 của Mỹ, cựu giám đốc ngân hàng trung ương tại MIT, bày tỏ lo lắng về chiến lược của Fed khi cho rằng bà Yellen đang điều hành nền kinh tế một cách quá mạo hiểm.

Giáo sư Orphanides cũng cho biết bài học rút ra từ năm 1965 là khi nhìn thấy dấu hiệu lạm phát, Fed phải ngay lập tức có những phản ứng mạnh mẽ. Ông cho rằng người lao động cố gắng giữ công việc vì những hậu quả mà cuộc suy thoái năm 2008 để lại và điều này đã làm méo mó các tín hiệu trên thị trường lao động.

Tuy nhiên, Danny Blanchflower, nhà kinh tế học nghiên cứu về lao động của trường Dartmouth và là cựu chuyên gia về lãi suất của Anh, cho biết các diễn biến xảy ra những năm 1960 không thể để lặp lại lần thứ hai. "Quá trình toàn cầu hoá đã khiến nền kinh tế Mỹ thay đổi rất nhiều.Những áp lực đè nặng lên mức lương đang trở nên mạnh hơn. Các công ty có thể dễ dàng kiếm được lao động giá rẻ ở Hungary hoặc Thái Lan”, ông nói. Cũng theo ông, “mức lương là một trong những dấu hiệu căn bản để nhận diện lạm phát, nhưng chúng ta sẽ không thể thấy được điều đó bởi quá trình toàn cầu hoá”.

Câu hỏi đặt ra là điều gì sẽ xảy ra khi chi phí cho một lao động ở Trung Quốc và Đông Âu tăng lên, giống như ở hiện tại? Đường cong Phillips sẽ tạo nên một cuộc khủng hoảng. Nói cách khác, tỷ lệ lạm phát của Trung Quốc mới là thứ cần được theo dõi.Giáo sư Ken Rogoff của đại học Harvard cho rằng mối hiểm họa lớn nhất sẽ xảy ra khi lãi suất tăng lên trên toàn cầu. "Nếu cuộc khủng hoảng ở Trung Quốc lan khắp khu vực, các nhà đầu tư châu Á sẽ rút tiền về. Điều này có thể làm giảm lưu lượng tiết kiệm toàn cầu và một viễn cảnh kinh hoàng sẽ mở ra".

Fed có thể đang đánh giá thấp tác động của những quyết định đối với hệ thống tài chính thế giới, vì dường như Mỹ vẫn đang trung thành với một mô hình "kinh tế khép kín" trước toàn cầu hóa. Cuối cùng, Fed có thể sẽ bị ép vào đường cùng. Nếu các nhà đầu tư thận trọng bắt đầu kìm hãm lạm phát, họ sẽ buộc phải tăng lượng trái phiếu dài hạn của Mỹ và chia sẻ rủi ro cho các thị trường toàn cầu.Bill Gross, "ông hoàng" trái phiếu của Janus, cho rằng viễn cảnh này đang xảy ra và ông cảnh báo rằng nếu lợi tức trái phiếu chính phủ Mỹ thời hạn 10 năm chạm mức trên 2,4%, khi đó thị trường lý tưởng cho các nhà đầu tư cố định sẽ không còn. Cả thế giới đang đứng rất gần ranh giới của một cuộc khủng hoảng.- Từ khóa :

- mỹ

- kinh tế mỹ

- fed

- cục dự trữ liên bang mỹ

- janet yellen

Tin liên quan

-

![Hiệp hội các nhà bán lẻ Mỹ thành lập Liên minh Chuỗi bán lẻ toàn cầu]() Chuyển động DN

Chuyển động DN

Hiệp hội các nhà bán lẻ Mỹ thành lập Liên minh Chuỗi bán lẻ toàn cầu

11:29' - 24/10/2017

Hiệp hội các nhà bán lẻ Mỹ vừa công bố việc thành lập Liên minh Chuỗi bán lẻ toàn cầu nhằm cứu vớt các thỏa thuận thương mại tự do đang có nguy cơ đổ vỡ dưới thời Tổng thống Donald Trump.

-

![Tổng thống Mỹ hối thúc thông qua ngân sách, cải cách thuế]() Kinh tế Thế giới

Kinh tế Thế giới

Tổng thống Mỹ hối thúc thông qua ngân sách, cải cách thuế

19:54' - 23/10/2017

Tổng thống Donald Trump ngày 22/10 cảnh báo các nghị sỹ đảng Cộng hòa (GOP) tại Hạ viện Mỹ rằng năm 2018 sẽ là năm thất bại của GOP, nếu không thông qua được kế hoạch cải cách thuế.

-

![Các chuyên gia dự báo về tăng trưởng kinh tế Mỹ năm 2018]() Ý kiến và Bình luận

Ý kiến và Bình luận

Các chuyên gia dự báo về tăng trưởng kinh tế Mỹ năm 2018

15:01' - 23/10/2017

Theo khảo sát của Hiệp hội kinh tế kinh doanh quốc gia Mỹ, phần lớn các chuyên gia kinh tế của nước này đều dự báo rằng tỷ lệ tăng trưởng của nền kinh tế Mỹ sẽ vượt qua mức 2% trong năm tới.

-

![Số người Mỹ xin trợ cấp thất nghiệp thấp nhất trong 44 năm qua]() Kinh tế & Xã hội

Kinh tế & Xã hội

Số người Mỹ xin trợ cấp thất nghiệp thấp nhất trong 44 năm qua

17:30' - 21/10/2017

Số liệu mới nhất do Chính phủ Mỹ công bố cho thấy lượng đơn xin trợ cấp thất nghiệp ở Mỹ đã giảm xuống mức thấp nhất trong 44 năm qua.

Tin cùng chuyên mục

-

![Hàng loạt các chuyến bay tại Pháp bị hủy do đình công]() Kinh tế Thế giới

Kinh tế Thế giới

Hàng loạt các chuyến bay tại Pháp bị hủy do đình công

15:57'

Ngày 25/4, việc di chuyển bằng đường hàng không trên khắp châu Âu đang phải đối mặt với sự gián đoạn đáng kể do các cuộc đình công tại Pháp.

-

![Nga xem xét bãi bỏ thuế xuất khẩu than gắn với tỷ giá hối đoái]() Kinh tế Thế giới

Kinh tế Thế giới

Nga xem xét bãi bỏ thuế xuất khẩu than gắn với tỷ giá hối đoái

15:32'

Các nguồn tin cho biết Chính phủ Nga có kế hoạch bãi bỏ thuế xuất khẩu than gắn với tỷ giá hối đoái từ ngày 1/5 trong bối cảnh giá than đã giảm xuống mức thấp nhất trong vòng 3 năm.

-

![Mỹ đưa ra ưu tiên số một cho ngành vận tải vào năm 2050]() Kinh tế Thế giới

Kinh tế Thế giới

Mỹ đưa ra ưu tiên số một cho ngành vận tải vào năm 2050

08:47'

Ngày 24/4, Chính phủ Mỹ đã đặt ra mục tiêu quốc gia là cắt giảm lượng phát thải từ ngành vận chuyển hàng hóa về mức 0 vào năm 2050.

-

![Giá vàng "ém mình" chờ các dữ liệu kinh tế quan trọng của Mỹ]() Kinh tế Thế giới

Kinh tế Thế giới

Giá vàng "ém mình" chờ các dữ liệu kinh tế quan trọng của Mỹ

08:24'

Giá vàng thế giới đi ngang trong phiên giao dịch 24/4, khi rủi ro từ căng thẳng ở Trung Đông giảm bớt.

-

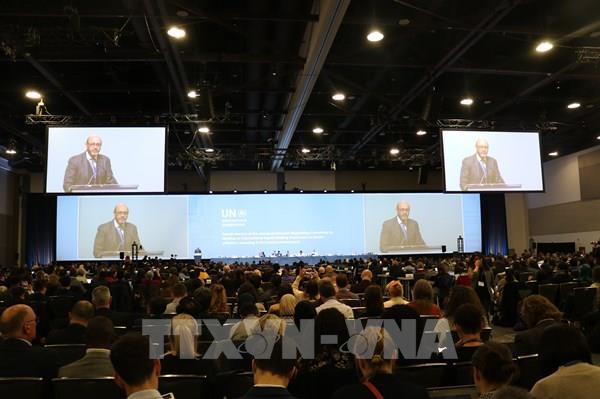

![Đàm phán hiệp ước rác thải nhựa toàn cầu bước vào giai đoạn quan trọng]() Kinh tế Thế giới

Kinh tế Thế giới

Đàm phán hiệp ước rác thải nhựa toàn cầu bước vào giai đoạn quan trọng

15:02' - 24/04/2024

Đại diện từ 175 quốc gia bắt đầu đàm phán từ 23/4 về đề xuất hiệp ước toàn cầu để giảm ô nhiễm nhựa, vốn hiện diện ở khắp mọi nơi từ đỉnh núi đến đáy đại dương, cũng như trong máu người và sữa mẹ.

-

![Mỹ đẩy nhanh tốc độ xây dựng hệ thống đường sắt cao tốc]() Kinh tế Thế giới

Kinh tế Thế giới

Mỹ đẩy nhanh tốc độ xây dựng hệ thống đường sắt cao tốc

09:07' - 24/04/2024

Theo cnbc.com, Mỹ đã khởi công xây dựng hệ thống đường sắt cao tốc mới nối Nam California và Las Vegas.

-

![Hoạt động kinh doanh của Mỹ giảm tốc trước thềm cuộc họp của Fed]() Kinh tế Thế giới

Kinh tế Thế giới

Hoạt động kinh doanh của Mỹ giảm tốc trước thềm cuộc họp của Fed

07:55' - 24/04/2024

S&P Global cho biết chỉ số PMI tổng hợp theo dõi các lĩnh vực sản xuất và dịch vụ của Mỹ, đã giảm xuống mức 50,9 trong tháng 4/2024, từ mức 52,1 của tháng Ba.

-

![Doanh thu du lịch toàn cầu năm 2024 dự báo đạt gần 6.000 tỷ USD]() Kinh tế Thế giới

Kinh tế Thế giới

Doanh thu du lịch toàn cầu năm 2024 dự báo đạt gần 6.000 tỷ USD

07:38' - 24/04/2024

Doanh thu du lịch toàn cầu được dự báo sẽ đạt 5.800 tỷ USD trong năm 2024, đánh dấu mức tăng 139,6% so với thời kỳ trước đại dịch vào năm 2019.

-

![Kinh tế châu Á "thấm đòn" của thiên tai]() Kinh tế Thế giới

Kinh tế Thế giới

Kinh tế châu Á "thấm đòn" của thiên tai

05:39' - 24/04/2024

Tổ chức Khí tượng thế giới (WMO) ngày 23/4 công bố báo cáo cho hay châu Á là "khu vực chịu nhiều thiên tai nhất thế giới" trong năm 2023.

Giao dịch viên tại Sàn giao dịch chứng khoán New York, Mỹ. Ảnh: AFP/TTXVN

Giao dịch viên tại Sàn giao dịch chứng khoán New York, Mỹ. Ảnh: AFP/TTXVN Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Janet Yellen. Ảnh: AFP/TTXVN

Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Janet Yellen. Ảnh: AFP/TTXVN