Triển vọng và thách thức ngành ngân hàng

Giới chuyên gia dự báo những cơn gió ngược đến từ mặt bằng lãi suất cao, thị trường trái phiếu doanh nghiệp gặp nhiều khó khăn, thị trường bất động sản trầm lắng... có thể sẽ níu đà tăng trưởng toàn ngành ngân hàng trong năm 2023.

TTXVN xin giới thiệu bài Triển vọng và thách thức ngành ngân hàng nhằm đánh giá các khó khăn, tác động đến tăng trưởng của ngành trong bối cảnh lĩnh vực ngân hàng toàn cầu còn đối mặt với nhiều thách thức; đồng thời nêu lên các giải pháp của ngành ngân hàng sẽ phải ứng phó trước các khó khăn này trong năm 2023.

Ứng phó trước những cơn gió ngược

Những chỉ đạo quyết liệt của Chính phủ trong giai đoạn vừa qua về giải pháp gỡ khó cho thị trường bất động sản, thị trường trái phiếu… được kỳ vọng sẽ tác động tích cực đến hoạt động của các ngân hàng.

Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng khẳng định: Năm nay, Ngân hàng Nhà nước sẽ tiếp tục theo dõi sát diễn biến kinh tế vĩ mô thế giới, trong nước, điều hành linh hoạt, đồng bộ các giải pháp để ổn định tỷ giá, thị trường tiền tệ, ngoại hối, phấn đấu giảm mặt bằng lãi suất cho vay, tăng cường tháo gỡ khó khăn tiếp cận vốn tín dụng cho doanh nghiệp.

*Kiểm soát rủi ro

Thực tế cho thấy những khó khăn từ thị trường bất động sản và trái phiếu doanh nghiệp thời gian qua phần nào đã tác động đến chất lượng tài sản ngành ngân hàng.

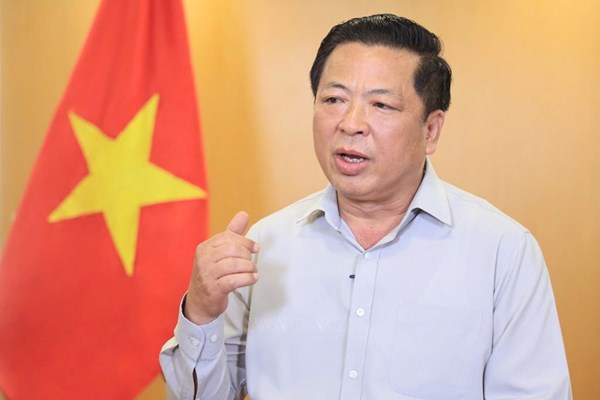

Tại Hội nghị tín dụng bất động sản diễn ra mới đây, ông Đào Minh Tú, Phó Thống đốc thường trực Ngân hàng Nhà nước (NHNN) nhấn mạnh dù cơ bản kiểm soát được nợ xấu, nhưng nguy cơ nợ xấu tăng trong năm 2023 vẫn cần phải lưu ý.

Hiện chỉ còn số ít ngân hàng giữ được tỷ lệ nợ xấu ở dưới mức 1% như Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), Ngân hàng TMCP Quân đội (MB), Ngân hàng TMCP Á Châu (ACB), Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank), Ngân hàng TMCP Bắc Á (BacABank), Ngân hàng TMCP Tiên Phong (TPBank).

Trao đổi xoay quanh vấn đề nợ xấu, ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam phân tích nợ xấu gia tăng nếu xét nguyên nhân khách quan là do những ảnh hưởng từ đại dịch COVID-19 để lại nhưng cũng có nguyên nhân chủ quan đến từ các doanh nghiệp phát hành trái phiếu, nhiều doanh nghiệp còn sử dụng vốn ngân hàng để bù đắp, trả nợ cho trái phiếu trước hạn khiến áp lực đè nặng lên ngân hàng.

Hơn nữa, trong bối cảnh thị trường bất động sản có dấu hiệu chững lại, việc mua bán bất động sản trên thị trường đã hạn chế đi nhiều, giá trị bất động sản cũng sụt giảm dẫn tới giá trị tài sản đảm bảo giảm theo. "Trước đây khi phát mại tài sản, ngân hàng có thể thu hồi được nợ gốc và lãi vay, nhưng đến nay dù có phát mại được cũng chỉ thu đủ gốc thậm chí còn dưới gốc chứ không có lãi", ông Hùng nói.

Tính đến ngày 31/12/2022, dư nợ tín dụng bất động sản theo thống kê từ Ngân hàng Nhà nước là 2,58 triệu tỷ đồng, chiếm 21,2% tổng dư nợ toàn nền kinh tế, tăng 24% so với năm 2021. Đây là mức dư nợ cao nhất trong 5 năm và tăng trưởng tín dụng lĩnh vực đầu tư kinh doanh bất động sản cao hơn các lĩnh vực khác trong nền kinh tế.

Bà Trần Kiều Oanh, Trưởng phòng Khối Phân tích Định chế Tài chính thuộc Công ty Cổ phần FiinGroup cho biết, khoảng 70% tài sản bảo đảm cho các khoản vay tại hệ thống ngân hàng hiện nay là bất động sản. Việc phát mãi tài sản đảm bảo, bán nợ theo cơ chế thị trường để xử lý nợ xấu gặp trở ngại đáng kể khi thị trường bất động sản gặp khó khăn.

Nhìn lại số liệu tổng hợp từ báo cáo tài chính quý IV/2022 của 27 ngân hàng niêm yết cho thấy tính đến ngày 31/12/2022, dư nợ xấu tại các ngân hàng đã tăng 35% so với hồi đầu năm, lên hơn 136.400 tỷ đồng. Tỷ lệ nợ xấu trung bình cũng tăng khoảng 0,23 điểm % so với năm 2021.

Trong đó, Ngân hàng TMCP Quốc dân (NCB) là ngân hàng có tỷ lệ nợ xấu cao nhất hệ thống, lên tới 17,93%, số dư nợ xấu tăng gấp gần 7 lần chỉ trong năm qua. Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) cũng ghi nhận tỷ lệ nợ xấu hợp nhất cả ngân hàng mẹ và công ty con là 5,73%. Nhưng nếu xét riêng ngân hàng mẹ, tỷ lệ nợ xấu tại VPBank dưới mức 3%.

Nhiều ngân hàng khác như Ngân hàng TMCP Việt Nam Thương Tín (Vietbank), Ngân hàng TMCP An Bình (ABBank), Ngân hàng TMCP Bản Việt (Viet Capital Bank), Ngân hàng TMCP Sài Gòn - Hà Nội (SHB)... cũng ghi nhận tỷ lệ nợ xấu trên 2% tính đến thời điểm cuối năm 2022.

Trong bối cảnh nợ xấu có khả năng tăng cao, áp lực trích lập dự phòng được dự báo sẽ quay trở lại, bào mòn lợi nhuận ngân hàng.

Công ty Cổ phần Chứng khoán VNDirect kỳ vọng tăng trưởng lợi nhuận của ngành ngân hàng sẽ đạt khoảng 10-11% so với năm trước trong hai năm 2023-2024, một con số khá khiêm tốn so với mức tăng 32% của năm 2022.

Đồng quan điểm, ông Lê Thanh Hòa, Chuyên gia phân tích cao cấp của Công ty Cổ phần Chứng khoán Bảo Việt (BVSC) cho rằng nhiều khả năng ngành ngân hàng sẽ chỉ tăng trưởng lợi nhuận ở mức khiêm tốn trong năm nay do những cơn gió ngược đã có tác động nhất định lên kết quả kinh doanh của ngành ngân hàng trong quý cuối năm 2022 vẫn có thể tiếp tục tác động lên ngành trong thời gian tới.

Những cơn gió ngược mà ông Hòa đề cập đến chính là mặt bằng lãi suất ở mức cao làm ảnh hưởng tới khả năng thanh toán gốc và lãi của cá nhân cũng như doanh nghiệp vay vốn, những tác động không mong muốn từ thị trường trái phiếu doanh nghiệp, thị trường bất động sản suy yếu.

Bên cạnh đó, việc các nền kinh tế lớn trên thế giới có thể rơi vào tình trạng suy thoái và kinh tế Việt Nam dự kiến tăng trưởng chậm lại trong năm 2023, theo ông Hòa, cũng sẽ tác động không nhỏ đến kết quả kinh doanh của ngành ngân hàng.

*Giải pháp cho thị trường vốn

Trong bối cảnh phục hồi kinh tế, Ngân hàng Nhà nước đặt mục tiêu tăng trưởng tín dụng cả năm 2023 ở mức 14-15%, cao hơn năm 2022, và có điều chỉnh linh hoạt theo diễn biến thị trường song đến nay tín dụng toàn hệ thống vẫn tăng trưởng thấp. Theo Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng, có nhiều nguyên nhân, đặc biệt, tín dụng cho bất động sản tăng thấp hơn so với các năm trước do thị trường khó khăn.

Hội nghị toàn quốc về bất động sản do Thủ tướng Chính phủ chủ trì cũng đã chỉ ra khó khăn của bất động sản hiện nay chủ yếu là vấn đề pháp lý (chiếm 70%). Nếu những khó khăn pháp lý này được tháo gỡ, các tổ chức tín dụng mới có điều kiện thúc đẩy giải ngân tín dụng bất động sản, từ đó góp phần tăng tín dụng chung cho nền kinh tế.

Theo Phó Thống đốc Ngân hàng Nhà nước Phạm Thanh Hà, hiện nay, vốn đầu tư trung dài hạn của nền kinh tế phụ thuộc chủ yếu vào hệ thống ngân hàng, trong khi huy động vốn của ngân hàng chủ yếu là ngắn hạn. Để đảm bảo nguồn vốn cho phát triển kinh tế thì cần phát triển thị trường vốn một cách an toàn, bền vững như thị trường trái phiếu doanh nghiệp, thị trường chứng khoán. Theo đó cần rà soát lại các quy định pháp lý và có giải pháp khắc phục những bất cập hiện nay trên các thị trường này.

Đề xuất giải pháp gỡ khó cho thị trường bất động sản và tạo điều kiện thúc đẩy thị trường phát triển ổn định, bền vững, ông Nguyễn Thanh Tùng, Tổng Giám đốc Vietcombank kiến nghị Chính phủ có giải pháp nhanh chóng ổn định và phát triển lành mạnh thị trường trái phiếu nhằm góp phần tạo ra kênh dẫn vốn trung dài hạn, tạo nguồn vốn bền vững cho thị trường bất động sản, đồng thời giảm áp lực cung ứng vốn từ kênh tín dụng.

Đồng thời, ông Tùng cũng kiến nghị các bộ, ngành, địa phương nâng cao hiệu lực thực thi pháp luật của các cơ quan quản lý, đẩy nhanh tiến độ cấp phép cho các dự án, có các giải pháp hỗ trợ khơi thông các vướng mắc pháp lý, thủ tục hành chính và khuyến khích phát triển sản phẩm tiếp cận người mua thực có mức giá bán hợp lý từ đó góp phần ổn định thị trường bất động sản cũng như giảm thiểu các rủi ro, khó khăn vướng mắc trong hoạt động cấp tín dụng lĩnh vực bất động sản…

Liên quan đến hành lang pháp lý cho phát triển trái phiếu doanh nghiệp, ngày 5/3 vừa qua, Chính phủ đã ban hành Nghị định số 08/2023/NĐ-CP sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các Nghị định quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế.

Tổng thư ký Hiệp hội ngân hàng Việt Nam kỳ vọng dưới sự chỉ đạo quyết liệt của Chính phủ trong giai đoạn vừa qua với những chính sách phù hợp, đặc biệt là Nghị định số 08/2023/NĐ-CP sẽ là cơ sở tháo gỡ khó khăn chung cho nền kinh tế, cho doanh nghiệp phát hành trái phiếu có cơ hội phục hồi, có khả năng từng bước trả nợ ngân hàng, trả nợ trái chủ.

Trong bối cảnh môi trường kinh doanh gặp nhiều khó khăn, ông Lê Thanh Hòa, Chuyên gia phân tích cao cấp của BVSC, khuyến cáo một số ngân hàng chịu tác động mạnh từ cơn gió ngược có thể sẽ phải chấp nhận hi sinh lợi nhuận và trích lập mạnh dự phòng rủi ro, thúc đẩy hoạt động thanh lý tài sản đã được ghi giảm ra khỏi bảng cân đối kế toán.

Song song với đó, các ngân hàng cần áp dụng mức lãi suất và tăng trưởng huy động vừa phải, hạn chế tham gia cuộc đua huy động do nhu cầu tín dụng trong năm 2023 có thể suy giảm hơn so với các năm trước. Đồng thời đầu tư công nghệ, cung cấp các tiện ích và ứng dụng số hấp dẫn nhằm thu hút tiền gửi không kỳ hạn (CASA) để hạ chi phí vốn; tinh gọn hoạt động, cắt giảm các chi phí chưa thiết yếu, tiết kiệm chi phí hoạt động trong thời điểm khó khăn...

Gia cố bộ đệm dự phòng rủi ro, ngân hàng dè dặt mục tiêu 2023

Triển vọng và thách thức ngành ngân hàng: Bài 2 - Gia cố bộ đệm dự phòng rủi ro, ngân hàng dè dặt mục tiêu 2023

Trong bối cảnh chất lượng tài sản tại nhiều ngân hàng có xu hướng suy yếu, nợ xấu nguy cơ tăng cao, nhất là rủi ro nợ xấu tiềm ẩn đến từ danh mục tín dụng bất động sản và trái phiếu bất động sản, các ngân hàng cũng đang đối mặt với áp lực tăng trích lập dự phòng rủi ro. Trong 2 năm qua, nhiều ngân hàng đã chủ động trích lập đầy đủ cho nợ cơ cấu và đưa tỷ lệ bao phủ nợ xấu lên mức cao kỷ lục.

Dù đây vẫn được coi là bộ đệm dự phòng giúp các ngân hàng chống chịu với những cú sốc trong tương lai nhưng việc trích lập dự phòng tăng cao đang “ăn mòn” lợi nhuận ngân hàng. Phải chăng đây là một trong những nguyên nhân chính khiến các ngân hàng dè dặt hơn khi đặt ra các mục tiêu kinh doanh trong năm nay?

*Gia cố bộ đệm

Chủ động tăng cường trích lập dự phòng sớm là cách mà các ngân hàng củng cố nguồn lực, gia cố bộ đệm để chống chọi với rủi ro tín dụng.

Theo báo cáo tài chính quý IV/2022 đã công bố, tổng mức trích lập dự phòng trong năm 2022 của các ngân hàng đạt gần 168.218 tỷ đồng, tăng 16% so với cuối năm trước. Trong đó, có 10 ngân hàng ghi nhận tỷ lệ bao phủ nợ xấu trên mức 100%, tức số dư dự phòng vượt quy mô nợ xấu phát sinh.

Xét về số dư dự phòng tính đến hết 31/12/2022, có 20/28 ngân hàng ghi nhận mức trích lập tăng so với năm 2021. Các ngân hàng trích lập dự phòng rủi ro cao nhất phải kể tới Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) với 38.198 tỷ đồng, Ngân hàng TMCP Công Thương Việt Nam (VietinBank) 29.764 tỷ đồng, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) 24.779 tỷ đồng, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) 13.675 tỷ đồng, Ngân hàng TMCP Quân đội (MB) 11.975 tỷ đồng…. Tính riêng số dư dự phòng của 5 ngân hàng này đã chiếm tới hơn 70% tổng trích lập dự phòng rủi ro của loạt ngân hàng được thống kê.

Xét về tỷ lệ bao phủ nợ xấu (số dư dự phòng/nợ xấu), nhiều ngân hàng có bộ đệm dày với quy mô gấp vài lần nợ xấu nội bảng như Vietcombank 317% (tức mỗi đồng nợ xấu, ngân hàng trích ra 3,17 đồng dự phòng), MB 238%, BIDV 217%, Ngân hàng TMCP Bắc Á (BacABank) 204%, VietinBank 188%...

Nhưng đáng chú ý, tỷ lệ này đang có sự sụt giảm tại 17/28 ngân hàng. Ngay cả “quán quân” Vietcombank, tỷ lệ bao phủ nợ xấu đã giảm mạnh hơn 100 điểm % so với mức kỷ lục 421% hồi cuối năm 2021. Một số ngân hàng cũng giảm mạnh tỷ lệ bao phủ nợ xấu như Ngân hàng TMCP Á Châu (ACB), Ngân hàng TMCP Quốc dân (NCB), Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank), Ngân hàng TMCP Hàng hải Việt Nam (MSB), Ngân hàng TMCP Phương Đông (OCB)…

Thống kê của Công ty chứng khoán Mirae Asset Việt Nam cho biết tỷ lệ dự phòng trên nợ xấu trung bình của các ngân hàng niêm yết giảm 24% so với cùng kỳ, xuống còn 120,9% vào cuối năm 2022. Mức giảm phần lớn tác động bởi các ngân hàng có tỷ lệ dự phòng trên nợ xấu đặc biệt cao như Vietcombank, MB, ACB, Techcombank...

Những con số này phản ánh bộ đệm dự phòng đang có có xu hướng "mỏng" đi, tốc độ tăng trích lập dự phòng chưa tương xứng với tốc độ tăng nợ xấu.

Dù vậy, theo Mirae Asset Việt Nam, trong bối cảnh nợ xấu được dự báo tăng, tỷ lệ bao phủ nợ xấu giảm và việc hoàn nhập dự phòng đã trích lập dư cho nợ tái cơ cấu không đáng kể thì chi phí dự phòng sẽ khó duy trì ở mức thấp như năm 2022.

“Việc gia tăng đòn bẩy tài chính của các doanh nghiệp liên quan đến ngành bất động sản trong các năm trở lại đây và tình trạng thiếu thanh khoản có thể dẫn đến nợ xấu lập đỉnh mới trong vòng một thập kỷ. Như vậy, nhu cầu trích lập cho nợ xấu không những khó có thể duy trì mà có khả năng tăng mạnh trong ngắn và trung hạn”, báo cáo của Mirae Asset Việt Nam viết.

Trước đó, nhóm phân tích cũng chỉ ra nguyên nhân nợ xấu tăng cao trong năm 2022 một phần bị ảnh hưởng bởi dư nợ tái cơ cấu liên quan đến COVID-19.

*Dè dặt mục tiêu

Nhận thức rõ những khó khăn phải đối mặt, nhiều ngân hàng đặt mục tiêu kinh doanh năm 2023 một cách khá thận trọng và không có nhiều đột biến. Điều này thể hiện qua các tài liệu dự kiến trình cổ đông trong các buổi đại hội thường niên tới đây.

Cụ thể trong năm nay, Ngân hàng TMCP Quốc tế Việt Nam (VIB) đặt mục tiêu lợi nhuận trước thuế 12.200 tỷ đồng, chỉ tăng 15% so với năm 2022. Tốc độ này đã giảm gần một nửa so với mức tăng 32% trong năm trước đó.

Tương tự, Ngân hàng TMCP Nam Á (Nam A Bank) cũng đặt mục tiêu tăng trưởng lợi nhuận chỉ ở mức 5-6% với lợi nhuận trước thuế hợp nhất đạt 2.400 tỷ đồng, giảm tốc đáng kể khi năm 2022, Nam A Bank vừa thu về 2.268 tỷ đồng lãi trước thuế, tăng 26% so với năm 2021.

Trước đó, Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank) tiết lộ mục tiêu lợi nhuận trước thuế tăng 35%, đạt 5.000 tỷ đồng vào cuối năm 2023. Kế hoạch này được đưa ra ngay sau khi Eximbank thu về 3.709 tỷ đồng lãi trước thuế trong năm 2022, tăng tới 207% so với năm liền trước.

Trong khi tại Vietcombank, mục tiêu lợi nhuận trước thuế dù kỳ vọng vượt 41.000 tỷ đồng nhưng mức tăng chỉ khoảng 12% so với năm 2022. Tỷ lệ này thấp hơn nhiều so với mức tăng 39% mà ngân hàng này vừa đạt được trong năm qua.

Ông Nguyễn Hữu Trung - Quyền Tổng Giám đốc Ngân hàng TMCP Việt Nam Thương Tín (Vietbank), nhận định khả năng sinh lời của ngành ngân hàng năm nay sẽ chịu nhiều tác động tiêu cực. Đây là thời điểm mà các ngân hàng sẽ đi chậm lại để đồng hành hiệu quả hơn cùng với khách hàng.

Bởi bên cạnh những tác động từ việc tăng lãi suất của các ngân hàng trung ương trên thế giới nhằm kiểm soát lạm phát, hiện nay hoạt động sản xuất kinh doanh của các doanh nghiệp trong nước đang gặp khó khăn khi nhu cầu của thế giới đi xuống, số lượng đơn đặt hàng suy giảm rõ rệt, trong khi chi phí đầu vào chưa giảm tương ứng.

"Xu hướng này dự báo còn kéo dài tới hết nửa đầu năm 2023. Như vậy, các điều kiện hoạt động kinh doanh suy giảm cũng sẽ ảnh hưởng đến khả năng sinh lời của ngành ngân hàng", ông Trung chia sẻ.

Theo Công ty Cổ phần Chứng khoán VNDirect, lợi nhuận ngành ngân hàng năm 2022 tăng khoảng 32% so với cùng kỳ năm trước nhưng sang đến năm 2023, mức tăng sẽ chậm lại, dự báo chỉ đạt từ 10-11%.

Nhóm phân tích của Công ty Cổ phần Chứng khoán Rồng Việt (VDSC) chỉ ra những yếu tố tác động đến lợi nhuận ngân hàng năm nay như chi phí vốn tăng nhưng tỷ suất tài sản sinh lãi có thể tăng chậm hơn, cùng với việc cho vay có độ trễ tái định giá 3-6 tháng dẫn đến biên lãi ròng (NIM) của ngân hàng có thể thu hẹp nhẹ trong 1-2 quý tới.

Trong đó, VDSC lưu ý nhóm ngân hàng có vốn Nhà nước sẽ chứng kiến mức độ suy giảm NIM nhiều hơn so với các ngân hàng thương mại cổ phần khác bởi nhiệm vụ hỗ trợ nền kinh tế trong những giai đoạn khó khăn.

Thậm chí, VNDirect cho rằng sẽ có ngân hàng chủ động “hi sinh” một phần biên lãi ròng để có thể nhận được hạn mức phân bổ tín dụng cao hơn trong tương lai. Bởi trước đó, Ngân hàng Nhà nước cho biết các ngân hàng có lãi suất cho vay thấp hơn sẽ được cấp hạn mức tín dụng cao hơn các ngân hàng khác.

Theo khảo sát của Ngân hàng Nhà nước, có khoảng 56-75% tổ chức tín dụng kỳ vọng tình hình kinh doanh cải thiện hơn trong quý I và cả năm 2023. Mức độ kỳ vọng này đã thấp hơn so với năm 2022./.

![]()

- Nguồn: Lê Phương - TTXVN

- Biên tập: Thành Trung