Áp lực lỗ tỷ giá đè nặng doanh nghiệp vay nợ lớn bằng USD

Sau khi Cục Dự trữ Liên bang Mỹ (Fed) phát tín hiệu sẽ duy trì lãi suất ở mức cao trong thời gian dài để kiềm chế lạm phát, đồng đô la Mỹ (USD) đã tăng lên mức cao nhất trong 20 năm so với các đồng tiền chủ chốt khác.

Dù tiền đồng Việt Nam (VND) vẫn là một trong những đồng tiền ổn định nhất so với các đồng tiền trong khu vực, nhưng áp lực tỷ giá, lãi suất cao đang khiến các doanh nghiệp có cơ cấu nợ lớn bằng đồng USD phải đối mặt với rủi ro tăng chi phí lãi và lỗ tỷ giá khi đánh giá lại khoản vay.

*Hàng loạt doanh nghiệp vay nợ USD lớn

Trong một báo cáo vừa phát hành của Công ty cổ phần Chứng khoán VNDirect cho thấy, nhiều doanh nghiệp niêm yết đang có cơ cấu nợ vay bằng USD khá lớn, ở nhiều lĩnh vực khác nhau như lĩnh vực bất động sản đa ngành, hàng không, xuất nhập khẩu, nhiệt điện… Theo danh sách này, Tập đoàn Vingroup (mã: VIC) hiện là doanh nghiệp tính đến cuối quý II/2022, tổng dư nợ vay (bao gồm vay ngân hàng, vay các tổ chức tín dụng, trái phiếu) của Vingroup ghi nhận 166.588 tỷ đồng; trong đó khoảng 39,4% là vay bằng USD, tương đương 65.559 tỷ đồng quy đổi.Kế đến là Tổng công ty Phát điện 3 (mã: PGV) cũng có khoảng 36.868 tỷ đồng dư nợ vay bằng USD, chiếm 86,6% tổng dư nợ vay của doanh nghiệp. Các khoản vay này được PGV huy động để cấp vốn cho dự án Nhiệt điện Mông Dương với giá trị 23.360 tỷ đồng, lãi suất thả nổi Libor (lãi suất liên ngân hàng London) 6 tháng + biên độ; Nhiệt điện Vĩnh Tân 2, gồm 3.800 tỷ đồng lãi suất 3,45%/năm và 9.600 tỷ đồng lãi suất Libor 6 tháng + 2,65%/năm. Tại Vietnam Airlines (HVN) ghi nhận 21.815 tỷ đồng dư nợ vay bằng USD, trên tổng 32.888 tỷ đồng dư nợ, tương đương tỷ lệ 66,3%. Trong đó, lãi suất các khoản vay này phổ biến trong khoảng từ 2,99-4,53%/năm.- Từ khóa :

- đồng việt nam

- đồng usd

- fed

Tin liên quan

-

![Chủ động, linh hoạt thực thi chính sách vĩ mô trong bối cảnh Fed tăng lãi suất]() Kinh tế Việt Nam

Kinh tế Việt Nam

Chủ động, linh hoạt thực thi chính sách vĩ mô trong bối cảnh Fed tăng lãi suất

12:54' - 27/09/2022

Các quan chức Fed dự báo lãi suất có thể đạt 4,4% vào cuối năm nay; những con số cao hơn dự báo trước đó, điều này gây áp lực rất lớn lên lãi suất và tỷ giá của các đồng tiền khác trên thế giới.

-

![Ngân hàng Nhà nước sẽ theo sát diễn biến Fed tăng lãi suất để điều hành phù hợp]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ngân hàng Nhà nước sẽ theo sát diễn biến Fed tăng lãi suất để điều hành phù hợp

17:14' - 22/09/2022

Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết, Ngân hàng sẽ kiên trì các giải pháp điều hành chính sách tiền tệ theo mục tiêu ổn định kinh tế vĩ mô, theo sát mọi diễn biến của Fed..

-

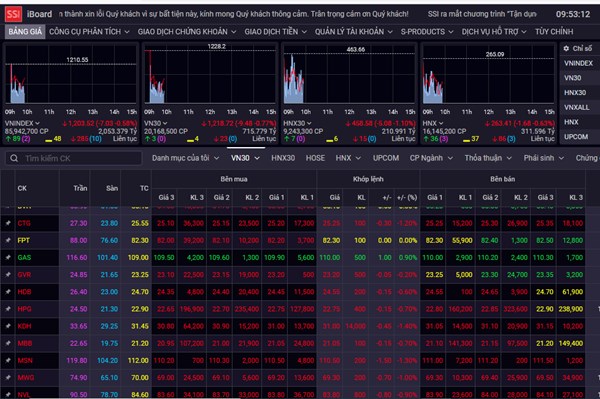

![Thị trường chứng khoán Việt Nam mở cửa trong sắc đỏ sau khi Fed tăng lãi suất]() Chứng khoán

Chứng khoán

Thị trường chứng khoán Việt Nam mở cửa trong sắc đỏ sau khi Fed tăng lãi suất

09:59' - 22/09/2022

Sau khi Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất thứ 5 trong năm nay với 0,75 điểm phần trăm, thị trường chứng khoán Mỹ giảm sâu và chứng khoán Việt Nam cũng không nằm ngoài xu hướng giảm giá.

Tin cùng chuyên mục

-

![Nhìn từ báo cáo quý IV: Doanh nghiệp tạo nền tảng cho năm mới]() Phân tích doanh nghiệp

Phân tích doanh nghiệp

Nhìn từ báo cáo quý IV: Doanh nghiệp tạo nền tảng cho năm mới

16:22' - 27/01/2026

Báo cáo tài chính quý IV/2025 đang dần hé lộ bức tranh toàn cảnh về “sức khỏe” của cộng đồng doanh nghiệp niêm yết, với gam màu chủ đạo là sự phân hóa rõ nét.

Đồng Việt Nam là một trong những đồng tiền ổn định. Ảnh minh họa: Trần Việt/TTXVN

Đồng Việt Nam là một trong những đồng tiền ổn định. Ảnh minh họa: Trần Việt/TTXVN Doanh nghiệp có cơ cấu nợ lớn bằng đồng USD phải đối mặt với rủi ro. Ảnh minh họa/TTXVN

Doanh nghiệp có cơ cấu nợ lớn bằng đồng USD phải đối mặt với rủi ro. Ảnh minh họa/TTXVN