Kỳ họp thứ 6, Quốc hội khóa XV: Cân nhắc việc để ngân hàng làm đại lý bảo hiểm

Chiều 23/11, trao đổi một số nội dung liên quan đến Luật Các tổ chức tín dụng (sửa đổi) được các đại biểu Quốc hội đề cập trong phiên thảo luận, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng chia sẻ, qua lắng nghe báo cáo giải trình tiếp thu của Ủy ban Thường vụ Quốc hội và ý kiến của đại biểu Quốc hội, cơ quan chủ trì soạn thảo nhận thấy vẫn còn có những ý kiến khác nhau, đặc biệt là vấn đề liên quan đến can thiệp sớm, kiểm soát đặc biệt, cho vay đặc biệt còn các phương án khác nhau. Đây là những vấn đề lớn, cần có thời gian để tiếp tục nghiên cứu kỹ lưỡng, thận trọng trên cơ sở khoa học và thực tiễn. Bởi vậy, Quốc hội xem xét chưa thông qua dự thảo Luật tại kỳ họp này là hết sức cần thiết để các cơ quan có thời gian nghiên cứu, đánh giá, rà soát kỹ lưỡng trước khi trình báo cáo Quốc hội thông qua ở kỳ họp sau. Liên quan đến vấn đề giảm thao túng, giảm sở hữu chéo trong hoạt động ngân hàng, Thống đốc Nguyễn Thị Hồng cho biết, đây là những vấn đề Đảng, Quốc hội và Chính phủ rất quan tâm, có nhiều chỉ đạo để xử lý triệt để. Khi soạn thảo dự luật, Ngân hàng Nhà nước cũng nhận thức phải có một loạt giải pháp mới xử lý được. Trước tiên, trong luật này phải có các quy định. Dự thảo luật được Quốc hội thảo luận vào tháng 5/2023 có những quy định giảm tỷ lệ sở hữu cổ phần của cá nhân từ 5% xuống 3%. Tuy nhiên, trong quá trình thảo luận, nhiều đại biểu có ý kiến không cần thiết phải giảm xuống 3%. Người đứng đầu Ngân hàng Nhà nước thừa nhận thực tế là nếu chỉ quy định như vậy sẽ không thể xử lý triệt để được, quy định là để có căn cứ khi xử lý sai phạm, còn quan trọng nhất là tổ chức thực hiện. “Cần phải ngăn chặn việc đứng tên sở hữu hộ. Điều này đòi hỏi phải có sự phối hợp rất chặt chẽ giữa ngành ngân hàng với các cơ quan quản lý, bộ, ngành, địa phương. Đặc biệt như đại biểu nêu là phải có một hệ thông tin về doanh nghiệp, về cá nhân để xác thực được họ là ai và có liên quan như thế nào với doanh nghiệp đi vay vốn”, bà Hồng nhấn mạnh. Để giảm thao túng về đầu ra của tổ chức tín dụng, theo Thống đốc Nguyễn Thị Hồng, trong dự thảo luật thiết kế phải giảm tỷ lệ cấp tín dụng đối với khách hàng và những khách hàng có liên quan từ 15% xuống 10%. Cơ quan soạn thảo đã dự thảo một lộ trình để giảm từ 15% xuống 10%.

Trong quá trình chỉ đạo điều hành và thanh tra giám sát, Ngân hàng Nhà nước cũng nhận diện và nhận thức được cần phải tăng cường công tác thanh tra, giám sát. Đặc biệt, các tổ chức tín dụng có bộ phận kiểm soát, kiểm toán, có trách nhiệm trong việc giám sát tối cao đối với hoạt động của Hội đồng quản trị và Ban điều hành. Trong thời gian qua, Ngân hàng Nhà nước cũng đã tăng cường để chính tổ chức tín dụng phải là người giám sát tối cao và những người đó không phải thực hiện theo “những ông chủ của ngân hàng”. Trước đó, thảo luận về dự án Luật này, nhiều đại biểu đề cập đến việc chống sở hữu chéo, thao túng tổ chức tín dụng; việc cổ đông góp vốn mua cổ phần của tổ chức tín dụng dưới tên của cá nhân, pháp nhân khác; ngân hàng làm đại lý bảo hiểm. Theo đại biểu Phạm Văn Thịnh (Bắc Giang), thực tiễn chứng minh việc kiểm soát sở hữu chéo chưa tốt. Ngân hàng Nhà nước cần có một báo cáo đánh giá về mức độ rủi ro trong sở hữu chéo, hằng năm có thể công bố. Chính những công bố của Ngân hàng Nhà nước sẽ giúp nhân dân và các doanh nghiệp trong nền kinh tế biết được, từ đó có những thông tin phản biện lại. “Trong mọi trường hợp, nếu việc giám sát hoạt động kinh tế dựa vào nhân dân, các doanh nghiệp, cả nền kinh tế sẽ rất hiệu quả và chỉ ra được thông tin xác đáng”, đại biểu đúc kết. Đề cập đến việc để cho ngân hàng làm đại lý bảo hiểm, đại biểu cho rằng, cần cân nhắc, bởi sẽ gặp tình trạng xung đột lợi ích. Thực tiễn đã chứng minh điều đó. Với mức chiết khấu từ 70-80% cho doanh thu phí bảo hiểm 2 năm đầu đối với bảo hiểm nhân thọ tử kỳ và hỗn hợp là mức rất hấp dẫn. “Tôi nghĩ rằng rất khó có thể cưỡng lại và việc kiểm soát rất khó khăn”. Nhắc đến “bài học xương máu rút ra từ hoạt động tổ chức Ngân hàng SCB, bóng dáng của Công ty Vạn Thịnh Phát”, đại biểu Nguyễn Tạo (Lâm Đồng) cho biết, thực tiễn cho thấy vấn đề về sở hữu chéo và cho vay với những người có liên quan tại các tổ chức tín dụng đã diễn ra rất tinh vi, thường thông qua người quen, qua nhiều tầng nấc và qua một nhóm cổ đông. Việc chia sẻ thông tin dữ liệu sẽ giúp cho các tổ chức tín dụng kiểm soát tốt hơn hoạt động cho vay, tránh trường hợp tập trung vốn của một nhóm khách hàng có nhiều rủi ro. Nếu dự thảo luật không làm rõ nội dung về xử lý cung cấp thông tin thì hoạt động trao đổi thông tin khách hàng của tổ chức tín dụng sẽ gặp vướng mắc, rủi ro về pháp lý kinh doanh rất lớn. Đại biểu cũng tán thành với việc dự luật bổ sung chương riêng dành cho Ngân hàng Chính sách với 11 điều nhằm khẳng định lại địa vị pháp lý, bảo đảm công khai, minh bạch, tạo điều kiện thuận lợi cho quá trình cơ cấu lại, phát triển ngân hàng chính sách. Trải qua hơn 20 năm xây dựng và phát triển, đồng hành cùng với người nghèo và các đối tượng chính sách an sinh xã hội khác, Ngân hàng Chính sách xã hội đạt được nhiều kết quả quan trọng, tập trung ưu tiên cho vay đối với vùng đồng bào dân tộc thiểu số, vùng đặc biệt khó khăn, vùng sâu, vùng xa, vùng biên giới, hải đảo. Hoạt động của tổ chức tín dụng này mang tính chất ưu việt của chế độ, góp phần tích cực vào việc thực hiện các chính sách xã hội, tạo sinh kế, tạo việc làm, nâng cao thu nhập và cải thiện đời sống cho người dân, thực hiện tốt các mục tiêu giảm nghèo bền vững, bảo đảm an sinh xã hội và xây dựng nông thôn mới, từng bước đẩy lùi tệ nạn "tín dụng đen" ở nông thôn, ở vùng sâu, vùng xa. Tuy nhiên, để tạo cơ sở pháp lý một cách rõ ràng, chặt chẽ, tạo điều kiện thuận lợi cho hoạt động và quá trình phát triển của ngân hàng chính sách trong tương lai, đại biểu Nguyễn Tạo đề nghị các cơ quan nhà nước có thẩm quyền cần nghiên cứu xây dựng luật riêng về ngân hàng chính sách trong một tương lai gần. Cũng theo đại biểu Nguyễn Tạo, dự thảo luật chưa đưa ra quy định để giải quyết tận gốc vấn đề xóa bỏ nạn "tín dụng đen". Hệ thống các tổ chức tín dụng hiện tại không đáp ứng được nhu cầu của người dân vì thủ tục quá phức tạp, chi phí dịch vụ cao so với khoản giá trị vay. Do đó, họ phải tìm tới "tín dụng đen" với rất nhiều rủi ro. Để giải quyết bài toán này, cần ứng dụng công nghệ thông tin phát triển ngân hàng số cho phép xử lý giao dịch với số lượng lớn trong thời gian ngắn, giảm chi phí giao dịch, tăng cường công tác tuyên truyền phổ biến đến tận cơ sở. Mở rộng hơn nữa phạm vi, đối tượng của dự thảo luật, luật không nên chỉ dừng lại ở tổ chức tín dụng truyền thống mà phải quy định với các hình thức tín dụng nhỏ lẻ ở cơ sở, từ đó phát triển quy mô, đưa vào khuôn khổ các hoạt động tín dụng nhỏ lẻ mà ngân hàng chưa thể đáp ứng nhanh chóng. Điều này có thể hạn chế được "tín dụng đen", đáp ứng nhu cầu cho vay vốn nhỏ lẻ. Về quy định nghĩa vụ của cổ đông đó là "không được góp vốn mua cổ phần của tổ chức tín dụng dưới tên của cá nhân, pháp nhân khác dưới mọi hình thức, trừ trường hợp được ủy thác" tại điểm c khoản 1 Điều 62, đại biểu Trịnh Xuân An (Đồng Nai) cho rằng còn rất chung chung. “Thế nào là nhờ góp vốn dưới tên người khác? Quy định này chúng ta triển khai thực tế như thế nào?”, đại biểu đặt vấn đề và khẳng định sẽ rất khó thực hiện. Đại biểu đề nghị quy định phải rất cụ thể, có cơ sở, có phương pháp, cách thức để phòng ngừa “các ông bầu hay các madame đứng sau các ngân hàng tạo dựng lên những hệ sinh thái ma trận”./.

Tin liên quan

-

![Kỳ họp thứ 6, Quốc hội khóa XV: Chống sở hữu chéo, thao túng tổ chức tín dụng]() Kinh tế Việt Nam

Kinh tế Việt Nam

Kỳ họp thứ 6, Quốc hội khóa XV: Chống sở hữu chéo, thao túng tổ chức tín dụng

18:50' - 23/11/2023

Chiều 23/11, thảo luận về dự án Luật Các tổ chức tín dụng (sửa đổi), vấn đề hạn chế tình trạng thao túng tổ chức tín dụng, sở hữu chéo và bài học của Ngân hàng SCB được quan tâm thảo luận.

-

![Bên lề Kỳ họp Quốc hội: Áp dụng hóa đơn điện tử không ảnh hưởng đến nguồn cung xăng, dầu]() Kinh tế Việt Nam

Kinh tế Việt Nam

Bên lề Kỳ họp Quốc hội: Áp dụng hóa đơn điện tử không ảnh hưởng đến nguồn cung xăng, dầu

14:20' - 23/11/2023

Liên quan đến mặt hàng xăng dầu, đây là nội dung đang nhận được sự quan tâm của nhiều đại biểu bên lề Kỳ họp Quốc hội sáng nay (23/11).

-

![Quốc hội chỉ thông qua khi dự án Luật Bảo hiểm xã hội (sửa đổi) có tính khả thi cao]() Kinh tế Việt Nam

Kinh tế Việt Nam

Quốc hội chỉ thông qua khi dự án Luật Bảo hiểm xã hội (sửa đổi) có tính khả thi cao

13:21' - 23/11/2023

Tiếp tục chương trình Kỳ họp thứ 6, sáng 23/11, Quốc hội thảo luận tại hội trường về dự án Luật Bảo hiểm xã hội (sửa đổi).

Tin cùng chuyên mục

-

![Toàn văn Nghị quyết Đại hội đại biểu toàn quốc lần thứ XIV của Đảng]() Kinh tế Việt Nam

Kinh tế Việt Nam

Toàn văn Nghị quyết Đại hội đại biểu toàn quốc lần thứ XIV của Đảng

22:00' - 06/02/2026

Thông tấn xã Việt Nam trân trọng giới thiệu toàn văn Nghị quyết Đại hội đại biểu toàn quốc lần thứ XIV của Đảng.

-

![Điểm tin kinh tế Việt Nam nổi bật ngày 6/2/2026]() Kinh tế Việt Nam

Kinh tế Việt Nam

Điểm tin kinh tế Việt Nam nổi bật ngày 6/2/2026

21:56' - 06/02/2026

Ngày 6/2/2026, kinh tế Việt Nam ghi nhận nhiều sự kiện nổi bật như Hội chợ Mùa Xuân thu hút đông khách, giải ngân đầu tư công đạt mức cao nhất 5 năm, FDI thực hiện tăng mạnh...

-

![Phó Thủ tướng Bùi Thanh Sơn trải nghiệm không gian Hội chợ Mùa Xuân 2026]() Kinh tế Việt Nam

Kinh tế Việt Nam

Phó Thủ tướng Bùi Thanh Sơn trải nghiệm không gian Hội chợ Mùa Xuân 2026

21:16' - 06/02/2026

Chiều 6/2, tại Hà Nội, Phó Thủ tướng Chính phủ Bùi Thanh Sơn – Trưởng Ban chỉ đạo các Hội chợ Quốc gia đã trải nghiệm không gian Hội chợ Mùa Xuân lần thứ nhất năm 2026.

-

![Tổng Bí thư Tô Lâm chứng kiến Lễ ký và trao các văn kiện hợp tác tại Campuchia]() Kinh tế Việt Nam

Kinh tế Việt Nam

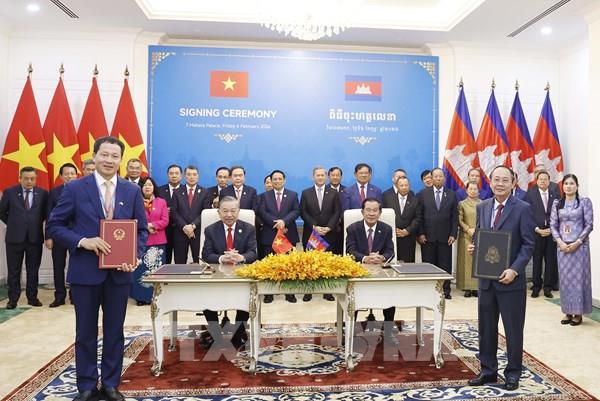

Tổng Bí thư Tô Lâm chứng kiến Lễ ký và trao các văn kiện hợp tác tại Campuchia

17:38' - 06/02/2026

Ngày 6/2, Tổng Bí thư Tô Lâm và Chủ tịch Đảng Nhân dân Campuchia (CPP) Hun Sen cùng chứng kiến Lễ ký và trao các văn kiện hợp tác giữa các bộ, ngành, địa phương của Việt Nam và Campuchia.

-

![Dồn lực đưa cao tốc Châu Đốc – Cần Thơ – Sóc Trăng về đích]() Kinh tế Việt Nam

Kinh tế Việt Nam

Dồn lực đưa cao tốc Châu Đốc – Cần Thơ – Sóc Trăng về đích

15:01' - 06/02/2026

Dự án cao tốc Châu Đốc–Cần Thơ–Sóc Trăng giai đoạn 1 là công trình giao thông trọng điểm quốc gia, giữ vai trò đặc biệt quan trọng trong chiến lược phát triển hạ tầng giao thông vùng ĐBSCL.

-

![TP. Hồ Chí Minh dự kiến triển khai kiểm định khí thải xe máy từ tháng 7/2027]() Kinh tế Việt Nam

Kinh tế Việt Nam

TP. Hồ Chí Minh dự kiến triển khai kiểm định khí thải xe máy từ tháng 7/2027

14:57' - 06/02/2026

TP. Hồ Chí Minh sẽ triển khai kiểm định khí thải xe hai bánh. Các tiêu chuẩn khí thải hiện đã được Bộ Nông nghiệp và Môi trường ban hành.

-

![Quảng Ngãi: Điều chỉnh Quy hoạch tỉnh thời kỳ 2021 - 2030 sau hợp nhất]() Kinh tế Việt Nam

Kinh tế Việt Nam

Quảng Ngãi: Điều chỉnh Quy hoạch tỉnh thời kỳ 2021 - 2030 sau hợp nhất

14:11' - 06/02/2026

Sáng 6/2, HĐND tỉnh Quảng Ngãi khóa XIII, nhiệm kỳ 2021 - 2026 đã thông qua Nghị quyết Điều chỉnh quy hoạch tỉnh Quảng Ngãi thời kỳ 2021 - 2030, tầm nhìn đến năm 2050.

-

![Tháng 1/2026, kim ngạch xuất khẩu tăng gần 30% so với cùng kỳ năm trước]() Kinh tế Việt Nam

Kinh tế Việt Nam

Tháng 1/2026, kim ngạch xuất khẩu tăng gần 30% so với cùng kỳ năm trước

13:52' - 06/02/2026

Trong tháng 1/2026 có 9 mặt hàng đạt kim ngạch xuất khẩu trên 1 tỷ USD, chiếm 72,4% tổng kim ngạch xuất khẩu.

-

![Vốn FDI thực hiện tháng 1 tăng cao nhất trong 5 năm]() Kinh tế Việt Nam

Kinh tế Việt Nam

Vốn FDI thực hiện tháng 1 tăng cao nhất trong 5 năm

13:52' - 06/02/2026

Tổng vốn FDI thực hiện ước đạt 1,68 tỷ USD, tăng 11,3% so với cùng kỳ năm 2025. Đây tiếp tục là con số kỷ lục, đánh dấu mức vốn thực hiện cao nhất trong tháng 1 của giai đoạn 5 năm trở lại đây.

Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng giải trình, làm rõ một số vấn đề đại biểu Quốc hội nêu. Ảnh: Doãn Tấn - TTXVN

Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng giải trình, làm rõ một số vấn đề đại biểu Quốc hội nêu. Ảnh: Doãn Tấn - TTXVN  Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng giải trình, làm rõ một số vấn đề đại biểu Quốc hội nêu. Ảnh: Doãn Tấn - TTXVN

Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng giải trình, làm rõ một số vấn đề đại biểu Quốc hội nêu. Ảnh: Doãn Tấn - TTXVN