Phó Thống đốc Phạm Thanh Hà: Chính sách tiền tệ góp phần kiểm soát lạm phát

Những tháng còn lại của năm 2023 được dự báo tiếp tục còn nhiều thách thức với điều hành chính sách tiền tệ khi mà cả kinh tế thế giới và trong nước còn diễn biến phức tạp. Ngân hàng Nhà nước tiếp tục theo dõi sát diễn biến kinh tế, tiền tệ trong và ngoài nước, điều hành chắc chắn, chủ động, linh hoạt các công cụ chính sách tiền tệ nhằm góp phần kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế, ổn định thị trường tiền tệ và ngoại hối. Phó Thống đốc Ngân hàng Nhà nước Phạm Thanh Hà đã có trao đổi với báo chí xung quanh việc điều hành chính sách tiền tệ trong thời gian tới.

Phóng viên: Xin Phó Thống đốc cho biết, Ngân hàng Nhà nước đã có những giải pháp như thế nào để điều hành chính sách tiền tệ 5 tháng đầu năm trong bối cảnh còn nhiều khó khăn, thách thức ở trong và ngoài nước?Phó Thống đốc Phạm Thanh Hà: Những tháng đầu năm 2023, nhiều quốc gia tiếp tục đối mặt với rủi ro suy thoái kinh tế kèm lạm phát cao. Lạm phát tăng cao nên xu hướng thắt chặt tiền tệ là tất yếu, không tránh khỏi.

Ở trong nước kinh tế cũng đối mặt với nhiều khó khăn, các doanh nghiệp rút lui khỏi thị trường ngày càng tăng. Theo số liệu 4 tháng đầu năm 2023 số doanh nghiệp rút lui khỏi thị trường là 77.000 doanh nghiệp, tăng 25,1% so với cùng kỳ năm trước. Các điều kiện kinh doanh tiếp tục bị thu hẹp khi Chỉ số quản trị nhà mua hàng (PMI) ngành sản xuất của Việt Nam đã quay đầu giảm trở lại từ mức 47,7 trong tháng 3 xuống 46,7 trong tháng 4 vừa qua, đánh dấu tháng thứ 5 dưới mốc 50 trong sáu tháng gần đây. Trong bối cảnh môi trường quốc tế biến động phức tạp, khó lường, là một nền kinh tế nhỏ có độ mở rất lớn như Việt Nam, nội tại lại còn nhiều khó khăn, đặt ra nhiều thách thức trong điều hành chính sách tiền tệ. Ngân hàng Nhà nước điều hành linh hoạt nghiệp vụ thị trường mở nhằm ổn định thị trường tiền tệ. Theo đó, Ngân hàng Nhà nước duy trì các phiên chào mua giấy tờ có giá với khối lượng, kỳ hạn phù hợp với mục tiêu điều hành chính sách tiền tệ, đảm bảo thanh khoản cho các tổ chức tín dụng, ổn định thị trường tiền tệ. Song song với đó, Ngân hàng Nhà nước đã 3 lần điều chỉnh giảm lãi suất điều hành nhằm tháo gỡ khó khăn cho nền kinh tế, doanh nghiệp và người dân.Trên cơ sở mục tiêu tăng trưởng kinh tế năm 2023 khoảng 6,5% và lạm phát khoảng 4,5% được Quốc hội, Chính phủ đặt ra, Ngân hàng Nhà nước định hướng tăng trưởng tín dụng năm 2023 khoảng 14-15%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế, góp phần ổn định kinh tế vĩ mô, hỗ trợ tăng trưởng kinh tế hợp lý.

Theo đó, Ngân hàng Nhà nước điều hành tăng trưởng khối lượng và cơ cấu tín dụng hợp lý, đáp ứng nhu cầu vốn tín dụng cho nền kinh tế nhằm góp phần kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế; chỉ đạo tổ chức tín dụng tăng trưởng tín dụng trong cả năm với tốc độ hợp lý, hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng nền kinh tế theo chủ trương của Chính phủ; đảm bảo hoạt động tín dụng an toàn, hiệu quả tạo điều kiện thuận lợi cho doanh nghiệp và người dân tiếp cận vốn tín dụng ngân hàng. Phóng viên:Từ đầu năm đến nay Ngân hàng Nhà nước đã ba lần điều chỉnh giảm lãi suất điều hành, vì sao lại có những bước điều chỉnh này thưa Phó Thống đốc?Phó Thống đốc Phạm Thanh Hà: Trong các tháng đầu năm 2023, các ngân hàng trung ương trên thế giới tiếp tục tăng lãi suất và neo ở mức cao, diễn biến lạm phát vẫn khó lường. Trong nước, lạm phát mặc dù tăng nhưng có xu hướng chậm lại, tăng trưởng kinh tế còn nhiều khó khăn; thanh khoản của các tổ chức tín dụng dư thừa, đáp ứng nhu cầu thanh toán của nền kinh tế; tỷ giá diễn biến ổn định, Ngân hàng Nhà nước mua được ngoại tệ bổ sung dự trữ ngoại hối nhà nước. Đồng thời, các tổ chức tín dụng cũng đã nỗ lực tiết giảm chi phí, giảm mặt bằng lãi suất huy động. Để tiếp tục thực hiện chủ trương của Quốc hội, chỉ đạo của Chính phủ, Thủ tướng Chính phủ về giảm lãi suất cho vay nhằm tháo gỡ khó khăn cho nền kinh tế, doanh nghiệp và người dân, Ngân hàng Nhà nước đã điều chỉnh giảm liên tục 3 lần các mức lãi suất với mức giảm 0,5-1,5%/năm trong tháng 3, tháng 4 và 5/2023 Việc liên tục điều chỉnh giảm các mức lãi suất điều hành là giải pháp linh hoạt, phù hợp với điều kiện thị trường hiện nay để hỗ trợ quá trình phục hồi tăng trưởng kinh tế theo chủ trương của Quốc hội và Chính phủ, qua đó tiếp tục định hướng giảm mặt bằng lãi suất cho vay của thị trường, tăng khả năng tiếp cận vốn của doanh nghiệp và người dân, góp phần thúc đẩy tăng trưởng kinh tế. Đồng thời, Ngân hàng Nhà nước cũng là một trong những ngân hàng trung ương đầu tiên trên thế giới điều chỉnh giảm lãi suất điều hành trong các tháng đầu năm 2023 nhằm hỗ trợ phục hồi và phát triển kinh tế. Bên cạnh đó, Ngân hàng Nhà nước đã thực hiện đồng bộ nhiều biện pháp để phấn đấu giảm lãi suất cho vay nhằm tháo gỡ khó khăn cho doanh nghiệp và người dân theo tinh thần chỉ đạo của Quốc hội và của Chính phủ tại Nghị quyết 43 và Nghị quyết 11 như khuyến khích tổ chức tín dụng tiết giảm chi phí để ổn định mặt bằng lãi suất cho vay nhằm hỗ trợ doanh nghiệp phục hồi và phát triển sản xuất, kinh doanh. Ngân hàng Nhà nước đã làm việc với các ngân hàng trung ương đề nghị tiếp tục giảm lãi suất nhằm hỗ trợ doanh nghiệp, nền kinh tế phục hồi sản xuất kinh doanh trong tháng 2 và tháng 5. Theo đó, các tổ chức tín dụng đã và đang có các biện pháp giảm lãi suất cho vay nhằm hỗ trợ doanh nghiệp, người dân và nền kinh tế phục hồi sản xuất kinh doanh. Trên cơ sở điều hành và chỉ đạo của Ngân hàng Nhà nước, đến nay, về cơ bản mặt bằng lãi suất đã ổn định, lãi suất phát sinh mới có xu hướng giảm dần trong tháng đầu năm 2023. Lãi suất tiền gửi bình quân phát sinh mới của các ngân hàng thương mại ở mức khoảng 6,1%/năm, giảm 0,37%/năm so với cuối năm 2022; lãi suất cho vay bình quân VND phát sinh mới của các ngân hàng thương mại ở mức khoảng 9,07%/năm, giảm 0,9%/năm so với cuối năm 2022.Thời gian tới, Ngân hàng Nhà nước tiếp tục theo dõi sát diễn biến tiền tệ trong nước, quốc tế, dự báo lạm phát và lãi suất thị trường để điều hành lãi suất phù hợp với cân đối vĩ mô, lạm phát và mục tiêu chính sách tiền tệ. Ngân hàng Nhà nước sẽ tiếp tục có các giải pháp khuyến khích các tổ chức tín dụng tiết giảm chi phí để giảm mặt bằng lãi suất cho vay nhằm hỗ trợ doanh nghiệp phục hồi và phát triển sản xuất, kinh doanh.

Phóng viên: Xin Phó Thống đốc cho biết định hướng điều hành chính sách tiền tệ từ nay đến cuối năm ra sao để tiếp tục hỗ trợ tăng trưởng kinh tế, ổn định kinh tế vĩ mô? Phó Thống đốc Phạm Thanh Hà: Những tháng còn lại của năm 2023 được dự báo tiếp tục còn nhiều thách thức với điều hành chính sách tiền tệ tới từ diễn biến phức tạp của cả kinh tế thế giới lẫn trong nước. Kinh tế thế giới dự kiến tăng trưởng chậm lại với nhiều bất trắc, lạm phát dù đã có dấu hiệu qua đỉnh nhưng vẫn tiếp tục duy trì ở mức cao tại nhiều nước, nhiều ngân hàng trung ương vẫn duy trì chính sách lãi suất cao, giá hàng hóa thế giới tiềm ẩn nhiều nguy cơ biến động mạnh. Trong khi đó, tăng trưởng kinh tế trong nước cũng đứng trước những rủi ro ngày càng tăng khi cầu thế giới suy giảm tác động tiêu cực lên các ngành sản xuất công nghiệp chế biến, chế tạo, áp lực lạm phát vẫn còn, các hoạt động đầu tư, tiêu dùng cũng gặp nhiều khó khăn.Ngân hàng Nhà nước tiếp tục theo dõi sát diễn biến kinh tế, tiền tệ trong và ngoài nước, điều hành chắc chắn, chủ động, linh hoạt các công cụ chính sách tiền tệ nhằm góp phần kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế, ổn định thị trường tiền tệ và ngoại hối.

Theo đó, điều hành nghiệp vụ thị trường mở linh hoạt, chủ động, sẵn sàng hỗ trợ thanh khoản cho hệ thống tổ chức tín dụng. Tái cấp vốn đối với tổ chức tín dụng để hỗ trợ thanh khoản, cho vay các chương trình đã được Chính phủ, Thủ tướng Chính phủ phê duyệt, hỗ trợ quá trình cơ cấu lại tổ chức tín dụng và xử lý nợ xấu; Điều hành công cụ dự trữ bắt buộc phù hợp với diễn biến kinh tế, tiền tệ, các biện pháp điều hành chính sách tiền tệ khác để thực hiện mục tiêu chính sách tiền tệ. Bên cạnh đó, điều hành lãi suất phù hợp với cân đối vĩ mô, lạm phát và mục tiêu chính sách tiền tệ; tiếp tục khuyến khích các tổ chức tín dụng tiết giảm chi phí, giảm mặt bằng lãi suất cho vay nhằm hỗ trợ doanh nghiệp phục hồi và phát triển sản xuất, kinh doanh. Ngoài ra, điều hành tỷ giá phù hợp với điều kiện thị trường, can thiệp thị trường khi cần thiết, phối hợp đồng bộ các biện pháp và công cụ chính sách tiền tệ để bình ổn thị trường ngoại tệ, góp phần kiểm soát lạm phát và ổn định kinh tế vĩ mô. Ngân hàng Nhà nước cũng tiếp tục điều hành tăng trưởng tín dụng theo chỉ tiêu định hướng 14-15% trong cả năm 2023; chỉ đạo tổ chức tín dụng hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng kinh tế theo chủ trương của Chính phủ, kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro; tạo điều kiện thuận lợi cho doanh nghiệp và người dân tiếp cận vốn tín dụng ngân hàng. Phóng viên: Xin cảm ơn Phó Thống đốc!./.Tin liên quan

-

![Giảm lãi suất để hỗ trợ tăng trưởng kinh tế]() Kinh tế Việt Nam

Kinh tế Việt Nam

Giảm lãi suất để hỗ trợ tăng trưởng kinh tế

18:06' - 25/05/2023

Việc tiếp tục điều chỉnh giảm các mức lãi suất điều hành là giải pháp linh hoạt, phù hợp với điều kiện thị trường hiện nay để hỗ trợ quá trình phục hồi tăng trưởng kinh tế.

-

![Ngân hàng Nhà nước tiếp tục hạ lãi suất điều hành từ ngày 25/5]() Ngân hàng

Ngân hàng

Ngân hàng Nhà nước tiếp tục hạ lãi suất điều hành từ ngày 25/5

19:59' - 23/05/2023

Chiều muộn ngày 23/5, Ngân hàng Nhà nước đã thông báo 2 Quyết định liên quan đến lãi suất có hiệu lực từ ngày 25/5/2023.

-

Ngân hàng

Ngân hàng Nhà nước lý giải việc hỗ trợ lãi suất 2%/năm đạt thấp

21:51' - 03/05/2023

Ngân hàng Nhà nước vừa có báo cáo đánh giá bổ sung kết quả thực hiện kế hoạch phát triển kinh tế - xã hội năm 2022.

Tin cùng chuyên mục

-

![Định hướng chính sách của các ngân hàng trung ương trước bất ổn thuế quan Mỹ]() Ngân hàng

Ngân hàng

Định hướng chính sách của các ngân hàng trung ương trước bất ổn thuế quan Mỹ

21:54' - 09/05/2025

Các ngân hàng trung ương lớn đang có sự phân hóa trong định hướng chính sách khi thuế quan của Mỹ làm đồng tiền ở các khu vực khác mạnh lên và giúp giảm lạm phát.

-

![Tỷ giá hôm nay 9/5: Tỷ giá trung tâm tăng mạnh]() Ngân hàng

Ngân hàng

Tỷ giá hôm nay 9/5: Tỷ giá trung tâm tăng mạnh

08:30' - 09/05/2025

Ngày 9/5, tỷ giá trung tâm giữa Đồng Việt Nam (VND) với Đô la Mỹ (USD) tăng mạnh, trong khi đó tỷ giá USD tại các ngân hàng thương mại đứng yên.

-

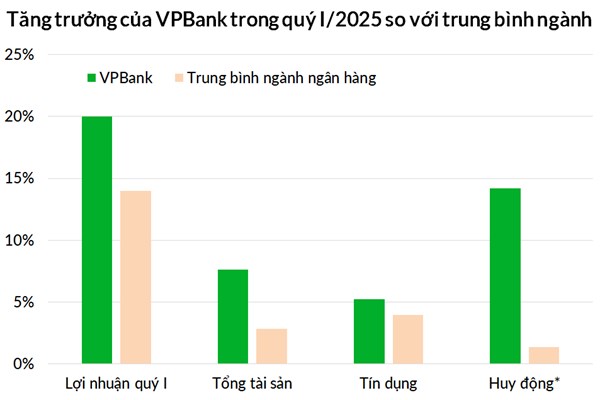

![Tăng trưởng lợi nhuận 20% của VPBank trong quý I đến từ đâu?]() Ngân hàng

Ngân hàng

Tăng trưởng lợi nhuận 20% của VPBank trong quý I đến từ đâu?

11:33' - 08/05/2025

Lợi nhuận hợp nhất của VPBank trong quý I/2025 đạt 5.015 tỷ đồng, tăng 20%, với sự đóng góp từ cả ngân hàng mẹ và các đơn vị thành viên trong hệ sinh thái.

-

![Tỷ giá hôm nay 8/5: Đồng USD và NDT cùng xu hướng đi xuống]() Ngân hàng

Ngân hàng

Tỷ giá hôm nay 8/5: Đồng USD và NDT cùng xu hướng đi xuống

08:46' - 08/05/2025

Tỷ giá USD hôm nay 8/5 tại Vietcombank và BIDV cùng ở mức 25.780 - 26.140 VND/USD (mua vào - bán ra).

-

![Hé lộ vai trò của Cake và GPBank trong hệ sinh thái của VPBank]() Ngân hàng

Ngân hàng

Hé lộ vai trò của Cake và GPBank trong hệ sinh thái của VPBank

18:56' - 07/05/2025

Tại Đại hội đồng cổ đông thường niên 2025, VPBank khẳng định tham vọng tăng trưởng 30–35% mỗi năm trong giai đoạn 2026 – 2029.

-

![Nhiều ngân hàng Trung Quốc tăng mức tiền tích trữ vàng]() Ngân hàng

Ngân hàng

Nhiều ngân hàng Trung Quốc tăng mức tiền tích trữ vàng

14:13' - 07/05/2025

Do nhiều yếu tố tác động trong thời gian gần đây, giá vàng đã có biến động lớn khiến nhiều ngân hàng thương mại Trung Quốc điều chỉnh tăng mức tiền tối thiểu để tham gia các sản phẩm tích trữ vàng.

-

![PBoC nới lỏng tiền tệ để ứng phó với thuế quan mới của Mỹ]() Ngân hàng

Ngân hàng

PBoC nới lỏng tiền tệ để ứng phó với thuế quan mới của Mỹ

09:23' - 07/05/2025

Sáng 7/5, Ngân hàng Nhân dân Trung Quốc (PBoC - Ngân hàng trung ương) đã công bố một loạt biện pháp nới lỏng chính sách tiền tệ để ứng phó với chính sách thuế cao của Tổng thống Mỹ Donald Trump.

-

![Tỷ giá hôm nay 7/5: Giá đồng Nhân dân tệ bật tăng mạnh]() Ngân hàng

Ngân hàng

Tỷ giá hôm nay 7/5: Giá đồng Nhân dân tệ bật tăng mạnh

09:01' - 07/05/2025

Sáng nay 7/5, tỷ giá giữa Đồng Việt Nam (VND) với Đô la Mỹ (USD) tại các ngân hàng biến động nhẹ so với phiên giao dịch trước, trong khi tỷ giá với đồng Nhân dân tệ (NDT) bật tăng mạnh.

-

![Ông Đặng Đình Thích được bổ nhiệm quyền Tổng Giám đốc VAMC]() Ngân hàng

Ngân hàng

Ông Đặng Đình Thích được bổ nhiệm quyền Tổng Giám đốc VAMC

15:56' - 06/05/2025

Phó Thống đốc kỳ vọng, với tinh thần đoàn kết và quyết tâm của tập thể cán bộ, cùng sự dẫn dắt của ông Đặng Đình Thích, VAMC sẽ tiếp tục phát huy vai trò là công cụ hiệu quả trong xử lý nợ xấu.

Phó Thống đốc Ngân hàng Nhà nước Phạm Thanh Hà. Ảnh: Ngân hàng Nhà nước

Phó Thống đốc Ngân hàng Nhà nước Phạm Thanh Hà. Ảnh: Ngân hàng Nhà nước Ngân hàng Nhà nước tiếp tục theo dõi sát diễn biến tiền tệ trong nước, quốc tế, để điều hành lãi suất phù hợp Ảnh: BNEWS phát

Ngân hàng Nhà nước tiếp tục theo dõi sát diễn biến tiền tệ trong nước, quốc tế, để điều hành lãi suất phù hợp Ảnh: BNEWS phát