4 điểm đáng chú ý của Luật Thuế Thu nhập doanh nghiệp (sửa đổi) vừa được Quốc hội thông qua

Dưới đây là 4 điểm nổi bật của Luật Thuế thu nhập doanh nghiệp sửa đổi 2025

1. Luật thuế thu nhập doanh nghiệp sửa đổi 2025 mở rộng đối tượng nộp thuế TNDN

Tại Điều 2 Dự thảo đã bổ sung quy định về đối tượng nộp thuế, cụ thể:

Người nộp thuế

…

3. Cơ sở thường trú của doanh nghiệp nước ngoài là cơ sở sản xuất, kinh doanh mà thông qua cơ sở này, doanh nghiệp nước ngoài tiến hành một phần hoặc toàn bộ hoạt động sản xuất, kinh doanh tại Việt Nam, bao gồm:

a) Chi nhánh, văn phòng điều hành, nhà máy, công xưởng, phương tiện vận tải, mỏ dầu, mỏ khí, mỏ hoặc địa điểm khai thác tài nguyên thiên nhiên khác tại Việt Nam.

b) Địa điểm xây dựng, công trình xây dựng, lắp đặt, lắp ráp.

c) Cơ sở cung cấp dịch vụ, bao gồm cả dịch vụ tư vấn thông qua người làm công hoặc tổ chức, cá nhân khác.

d) Đại lý cho doanh nghiệp nước ngoài.

đ) Đại diện tại Việt Nam trong trường hợp là đại diện có thẩm quyền ký kết hợp đồng đứng tên doanh nghiệp nước ngoài hoặc đại diện không có thẩm quyền ký kết hợp đồng đứng tên doanh nghiệp nước ngoài nhưng thường xuyên thực hiện việc giao hàng hóa hoặc cung ứng dịch vụ tại Việt Nam.

e) Nền tảng thương mại điện tử, nền tảng công nghệ số mà thông qua đó doanh nghiệp nước ngoài tiến hành cung cấp hàng hóa, dịch vụ tại Việt Nam.

2. Bổ sung nhiều ngành nghề ưu đãi thuế TNDN

Căn cứ Điều 12 Dự thảo đã điều chỉnh danh mục ngành, nghề được hưởng ưu đãi thuế TNDN với nhiều điểm mới đáng chú ý.

Một số lĩnh vực nổi bật được đưa vào diện hưởng ưu đãi thuế TNDN bao gồm:

(i) Doanh nghiệp công nghệ cao và doanh nghiệp nông nghiệp ứng dụng công nghệ cao theo Luật Công nghệ cao 2008; doanh nghiệp khoa học và công nghệ theo Luật Khoa học và Công nghệ 2013, Luật Đổi mới sáng tạo.

(ii) Đầu tư kinh doanh cơ sở hỗ trợ doanh nghiệp nhỏ và vừa, bao gồm: Cơ sở kỹ thuật hỗ trợ, Cơ sở ươm tạo doanh nghiệp nhỏ và vừa; đầu tư kinh doanh khu làm việc chung hỗ trợ doanh nghiệp nhỏ và vừa khởi nghiệp sáng tạo theo quy định của Luật Hỗ trợ doanh nghiệp nhỏ và vừa 2017.

(iii) Hoạt động báo chí, bao gồm quảng cáo trên báo, theo quy định của Luật Báo chí 2016.

...

Ngoài ra, dự thảo cũng bổ sung chi tiết về nguyên tắc, đối tượng áp dụng ưu đãi thuế TNDN và điều chỉnh quy định liên quan đến địa bàn được hưởng ưu đãi thuế.

3. Quy định ưu đãi thuế cho doanh nghiệp ở nhiều mức khác nhau là 15% và 17%

Căn cứ Điều 10 Dự thảo có quy định về mức thuế suất thuế TNDN như sau:

Thuế suất

1. Thuế suất thuế thu nhập doanh nghiệp là 20%, trừ trường hợp quy định tại các khoản 2, 3 và 4 Điều này và đối tượng được ưu đãi về thuế suất quy định tại Điều 13 của Luật này.

2. Thuế suất 15% áp dụng đối với doanh nghiệp có tổng doanh thu năm không quá 03 tỷ đồng.

3. Thuế suất 17% áp dụng đối với doanh nghiệp có tổng doanh thu năm từ trên 03 tỷ đồng đến không quá 50 tỷ đồng.

Doanh thu làm căn cứ xác định doanh nghiệp thuộc đối tượng được áp dụng thuế suất 17% và 15% tại khoản 2 và 3 Điều này là tổng doanh thu của kỳ tính thuế thu nhập doanh nghiệp trước liền kề. Trường hợp doanh nghiệp mới thành lập, giao Chính phủ quy định chi tiết việc xác định tổng doanh thu làm căn cứ áp dụng.

4. Thuế suất thuế thu nhập doanh nghiệp đối với các trường hợp khác dưới đây:

a) Đối với hoạt động tìm kiếm, thăm dò và khai thác dầu khí: thuế suất từ 25% đến 50%. Căn cứ vào vị trí, điều kiện khai thác và trữ lượng mỏ, Thủ tướng Chính phủ quyết định mức thuế suất cụ thể phù hợp với từng hợp đồng dầu khí.

b) Đối với hoạt động thăm dò, khai thác tài nguyên quý hiếm (bao gồm: bạch kim, vàng, bạc, thiếc, wonfram, antimoan, đá quý, đất hiếm và tài nguyên quý hiếm khác theo quy định của pháp luật): thuế suất là 50%. Trường hợp các mỏ có từ 70% diện tích được giao trở lên ở địa bàn có điều kiện kinh tế - xã hội đặc biệt khó khăn: thuế suất là 40%.

Như vậy, theo Dự thảo thì thuế suất thuế TNDN là 20%, thuế suất 15% áp dụng đối với doanh nghiệp có tổng doanh thu năm không quá 03 tỷ đồng; thuế suất 17% áp dụng đối với doanh nghiệp có tổng doanh thu năm từ trên 03 tỷ đồng đến không quá 50 tỷ đồng.

Lưu ý: Thuế suất 15% và 17% không áp dụng đối với doanh nghiệp là công ty con hoặc công ty có quan hệ liên kết mà doanh nghiệp trong quan hệ liên kết không phải là doanh nghiệp đáp ứng điều kiện áp dụng thuế suất (theo điểm d khoản 3 Điều 18 Dự thảo)

4. Sửa đổi quy định về miễn, giảm thuế TNDN

Tại Điều 14 của Dự thảo quy định về chính sách miễn, giảm thuế TNDN như sau:

Miễn thuế, giảm thuế

1. Miễn thuế tối đa 04 năm và giảm 50% số thuế phải nộp tối đa không quá 09 năm tiếp theo đối với:

a) Thu nhập của doanh nghiệp quy định tại khoản 1 Điều 13 của Luật này.

b) Thu nhập của doanh nghiệp quy định tại điểm s khoản 2 Điều 12 của Luật này thuộc địa bàn quy định tại các điểm a, b khoản 3 Điều 12 của Luật này; trường hợp không thuộc địa bàn quy định tại các điểm a, b khoản 3 Điều 12 của Luật này được miễn thuế tối đa 04 năm và giảm 50% số thuế phải nộp tối đa không quá 05 năm tiếp theo.

2. Miễn thuế tối đa 02 năm và giảm 50% số thuế phải nộp tối đa không quá 04 năm tiếp theo đối với thu nhập của doanh nghiệp quy định tại khoản 4 Điều 13 của Luật này.

3. Đối với các dự án đầu tư mới quy định tại các điểm h, i khoản 2 Điều 12 của Luật này, Thủ tướng Chính phủ quyết định kéo dài thời gian miễn thuế, giảm thuế tối đa không quá 1,5 lần thời gian miễn thuế, giảm thuế quy định tại khoản 1 Điều này.

4. Thời gian miễn thuế, giảm thuế được tính từ năm đầu tiên có thu nhập chịu thuế từ dự án đầu tư, trường hợp không có thu nhập chịu thuế trong 03 năm đầu, kể từ năm đầu tiên có doanh thu từ dự án thì thời gian miễn thuế, giảm thuế được tính từ năm thứ 04.

Trường hợp doanh nghiệp được cấp Giấy chứng nhận dự án ứng dụng công nghệ cao, Giấy chứng nhận doanh nghiệp công nghệ cao, Giấy chứng nhận doanh nghiệp nông nghiệp ứng dụng công nghệ cao, Giấy chứng nhận doanh nghiệp khoa học và công nghệ, Giấy xác nhận ưu đãi dự án sản xuất sản phẩm công nghiệp hỗ trợ sau thời điểm phát sinh thu nhập thì thời gian miễn, giảm thuế được tính kể từ năm được cấp Giấy chứng nhận, Giấy xác nhận ưu đãi. Trường hợp tại năm cấp Giấy chứng nhận, Giấy xác nhận ưu đãi mà chưa có thu nhập thì thời gian miễn, giảm thuế được tính kể từ năm đầu tiên có thu nhập, nếu trong 03 năm đầu kể từ năm được cấp Giấy chứng nhận, Giấy xác nhận ưu đãi mà doanh nghiệp không có thu nhập chịu thuế thì thời gian miễn, giảm thuế tính từ năm thứ 04 kể từ năm cấp Giấy chứng nhận, Giấy xác nhận ưu đãi.

5. Ưu đãi thuế đối với dự án đầu tư mở rộng.

a) Doanh nghiệp có dự án đầu tư đang hoạt động mở rộng quy mô, nâng cao công suất, đổi mới công nghệ, giảm ô nhiễm hoặc cải thiện môi trường thuộc ngành, nghề, địa bàn ưu đãi thuế thu nhập doanh nghiệp quy định tại Điều 12 của Luật này (sau đây gọi là đầu tư mở rộng) thì phần thu nhập tăng thêm từ đầu tư mở rộng được hưởng ưu đãi thuế theo dự án đang hoạt động cho thời gian còn lại và không phải hạch toán riêng khoản thu nhập tăng thêm từ đầu tư mở rộng với thu nhập từ dự án đang hoạt động.

b) Trường hợp dự án đang hoạt động đã hết thời gian hưởng ưu đãi thuế thì khoản thu nhập tăng thêm từ dự án đầu tư mở rộng đáp ứng các tiêu chí quy định tại khoản 6 Điều này được miễn thuế, giảm thuế và không được hưởng ưu đãi về thuế suất. Thời gian miễn thuế, giảm thuế đối với thu nhập tăng thêm do đầu tư mở rộng bằng với thời gian miễn thuế, giảm thuế áp dụng đối với dự án đầu tư mới cùng ngành, nghề, địa bàn ưu đãi thuế thu nhập doanh nghiệp và được tính từ năm dự án đầu tư hoàn thành số vốn đầu tư đã đăng ký.

Doanh nghiệp phải hạch toán riêng khoản thu nhập tăng thêm từ đầu tư mở rộng để áp dụng ưu đãi. Trường hợp không hạch toán riêng được thì thu nhập từ hoạt động đầu tư mở rộng xác định theo tỷ lệ giữa nguyên giá tài sản cố định đầu tư mới đưa vào sử dụng cho sản xuất, kinh doanh trên tổng nguyên giá tài sản cố định của doanh nghiệp.

c) Ưu đãi thuế quy định tại khoản này không áp dụng đối với các trường hợp đầu tư mở rộng do sáp nhập, mua lại doanh nghiệp hoặc dự án đầu tư đang hoạt động.

6. Dự án đầu tư mở rộng được hưởng ưu đãi quy định tại điểm b khoản 5 Điều này phải đáp ứng một trong các tiêu chí sau:

a) Nguyên giá tài sản cố định tăng thêm khi dự án đầu tư hoàn thành việc giải ngân số vốn đầu tư mở rộng đã đăng ký đạt mức tối thiểu do Chính phủ quy định tương ứng với các trường hợp dự án đầu tư mở rộng thuộc ngành, nghề ưu đãi thuế thu nhập doanh nghiệp, dự án đầu tư mở rộng thực hiện tại địa bàn ưu đãi thuế thu nhập doanh nghiệp.

b) Tỷ trọng nguyên giá tài sản cố định khi dự án đầu tư hoàn thành việc giải ngân số vốn đầu tư mở rộng đã đăng ký tăng thêm đạt tối thiểu từ 20% so với tổng nguyên giá tài sản cố định trước khi bắt đầu đầu tư mở rộng.

c) Công suất thiết kế tăng thêm khi dự án đầu tư hoàn thành việc giải ngân số vốn đầu tư mở rộng đã đăng ký tối thiểu từ 20% so với công suất thiết kế trước khi bắt đầu đầu tư mở rộng.

Tin liên quan

-

![Áp thuế tiêu thụ đặc biệt đối với điều hòa nhằm mở lối cho tiêu dùng xanh]() Tài chính

Tài chính

Áp thuế tiêu thụ đặc biệt đối với điều hòa nhằm mở lối cho tiêu dùng xanh

20:55' - 22/06/2025

Tại kỳ họp thứ 9 Quốc hội khóa XV đã chính thức thông qua Luật thuế tiêu thụ đặc biệt (sửa đổi) với việc bổ sung mặt hàng điều hòa nhiệt độ vào danh mục chịu thuế tiêu thụ đặc biệt.

-

![Từ 1/7, sử dụng số định danh cá nhân thay cho mã số thuế]() Tài chính

Tài chính

Từ 1/7, sử dụng số định danh cá nhân thay cho mã số thuế

20:05' - 20/06/2025

Đối với trường hợp chưa được cấp mã số thuế trước ngày 1/7, hộ kinh doanh thực hiện đăng ký thuế cùng với đăng ký kinh doanh tại cơ quan đăng ký kinh doanh.

-

![Giảm thuế giá trị gia tăng, doanh nghiệp có cơ hội khôi phục và phát triển]() Kinh tế Việt Nam

Kinh tế Việt Nam

Giảm thuế giá trị gia tăng, doanh nghiệp có cơ hội khôi phục và phát triển

14:42' - 17/06/2025

Tiếp tục chương trình Kỳ họp thứ 9, ngày 17/6, Quốc hội làm việc với nhiều nội dung trọng tâm.

Tin cùng chuyên mục

-

![Chính sách đối với người lao động khi cổ phần hóa doanh nghiệp]() Chính sách mới

Chính sách mới

Chính sách đối với người lao động khi cổ phần hóa doanh nghiệp

22:13' - 13/02/2026

Chính phủ vừa ban hành Nghị định số 57/2026/NĐ-CP về cơ cấu lại vốn nhà nước tại doanh nghiệp, trong đó có nội dung đáng chú ý về chính sách đối với người lao động khi cổ phần hóa doanh nghiệp.

-

![Thanh tra Chính phủ công bố nhiều doanh nghiệp vi phạm về trái phiếu]() Chính sách mới

Chính sách mới

Thanh tra Chính phủ công bố nhiều doanh nghiệp vi phạm về trái phiếu

21:26' - 13/02/2026

Thanh tra Chính phủ chỉ ra hàng loạt sai phạm tại một số doanh nghiệp, kiến nghị Bộ Tài chính sửa quy định, tăng kiểm tra và xử lý nghiêm vi phạm.

-

![Đẩy nhanh tiến độ Dự án Cảng hàng không quốc tế Long Thành]() Chính sách mới

Chính sách mới

Đẩy nhanh tiến độ Dự án Cảng hàng không quốc tế Long Thành

21:25' - 13/02/2026

Phó Thủ tướng Trần Hồng Hà yêu cầu đẩy nhanh tiến độ Cảng hàng không quốc tế Long Thành, khẩn trương tháo gỡ vướng mắc, bảo đảm hoàn thành đồng bộ giai đoạn 1.

-

![Bộ Y tế hướng dẫn chẩn đoán và điều trị bệnh do virus Nipah]() Chính sách mới

Chính sách mới

Bộ Y tế hướng dẫn chẩn đoán và điều trị bệnh do virus Nipah

19:54' - 13/02/2026

Ngày 13/2/2026, Bộ Y tế ban hành Quyết định về việc ban hành tài liệu chuyên môn “Hướng dẫn chẩn đoán và điều trị bệnh do virus Nipah (NiV)”, áp dụng tại các cơ sở khám bệnh, chữa bệnh trong cả nước.

-

![Điều chỉnh Quy hoạch bảo tồn Di tích Khu lưu niệm Chủ tịch Hồ Chí Minh tại Nghệ An]() Chính sách mới

Chính sách mới

Điều chỉnh Quy hoạch bảo tồn Di tích Khu lưu niệm Chủ tịch Hồ Chí Minh tại Nghệ An

17:31' - 13/02/2026

Phó Thủ tướng đã ký Quyết định phê duyệt điều chỉnh Quy hoạch bảo tồn, tôn tạo và phát huy giá trị Di tích quốc gia đặc biệt Khu lưu niệm Chủ tịch Hồ Chí Minh tại Kim Liên, tỉnh Nghệ An.

-

![Rà soát 167 dự án năng lượng tái tạo hưởng giá FIT, Bộ Công Thương yêu cầu xử lý vướng mắc]() Chính sách mới

Chính sách mới

Rà soát 167 dự án năng lượng tái tạo hưởng giá FIT, Bộ Công Thương yêu cầu xử lý vướng mắc

12:00' - 13/02/2026

Bộ Công Thương yêu cầu các địa phương rà soát, xử lý 167 dự án năng lượng tái tạo hưởng giá FIT còn vướng mắc theo nghị quyết của Chính phủ, nhằm tháo gỡ khó khăn và tránh lãng phí nguồn lực.

-

![Quy định mới về thực hiện chỉnh lý bản đồ địa chính theo Nghị định 49/2026/NĐ-CP]() Chính sách mới

Chính sách mới

Quy định mới về thực hiện chỉnh lý bản đồ địa chính theo Nghị định 49/2026/NĐ-CP

15:37' - 10/02/2026

Việc chỉnh lý bản đồ địa chính được thực hiện theo quy định mới tại Nghị định 49/2026/NĐ-CP hướng dẫn Nghị quyết 254/2025/QH15 quy định cơ chế, chính sách tháo gỡ vướng mắc về thi hành Luật Đất đai.

-

![Thủ tướng chỉ đạo chăm lo, hỗ trợ nhân dân đón Tết Nguyên đán]() Chính sách mới

Chính sách mới

Thủ tướng chỉ đạo chăm lo, hỗ trợ nhân dân đón Tết Nguyên đán

12:49' - 10/02/2026

Thủ tướng Chính phủ Phạm Minh Chính ký ban hành Công điện số 13/CĐ-TTg ngày 9/2/2026 về việc thực hiện nhiệm vụ chăm lo, hỗ trợ nhân dân đón Tết Nguyên đán Bính Ngọ năm 2026.

-

![Chỉ đạo các giải pháp cung cấp nhiên liệu trên cao tốc TP.HCM - Long Thành - Dầu Giây]() Chính sách mới

Chính sách mới

Chỉ đạo các giải pháp cung cấp nhiên liệu trên cao tốc TP.HCM - Long Thành - Dầu Giây

12:28' - 10/02/2026

Bộ Công Thương có Văn bản số 886/BCT-TTTN ngày 9/2/2026 gửi UBND tỉnh Đồng Nai đề nghị tổ chức các giải pháp cung cấp nhiên liệu tại 2 trạm dừng nghỉ trên tuyến cao tốc TP.HCM -Long Thành - Dầu Giây.

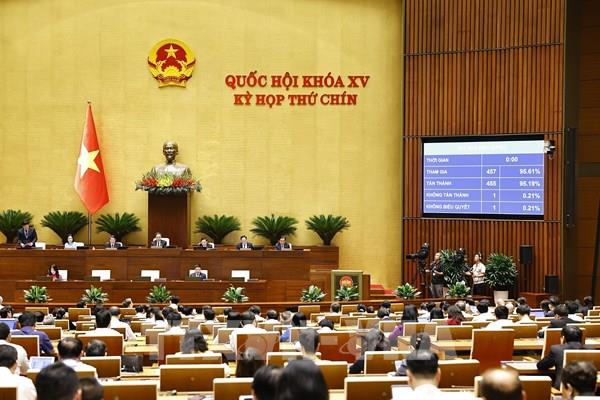

Quốc hội thảo luận Luật Thuế thu nhập doanh nghiệp sửa đổi 2025. Ảnh: Phương Hoa - TTXVN

Quốc hội thảo luận Luật Thuế thu nhập doanh nghiệp sửa đổi 2025. Ảnh: Phương Hoa - TTXVN