Bên lề Quốc hội: Những bất cập trong Luật Quản lý thuế cần sửa đổi

Tin liên quan

-

![Mỹ sẽ áp thuế đối với sản phẩm tấm nhôm hợp kim Trung Quốc]() Kinh tế Thế giới

Kinh tế Thế giới

Mỹ sẽ áp thuế đối với sản phẩm tấm nhôm hợp kim Trung Quốc

11:52' - 08/11/2018

Ngày 7/11, Bộ Thương mại Mỹ cho biết sẽ chốt mức thuế chống bán phá giá và chống trợ cấp đối với các sản phẩm tấm nhôm hợp kim thông thường của Trung Quốc từ 96,3% lên 176,2%.

-

![Hoàn thiện thể chế quản lý thuế, tạo môi trường đầu tư kinh doanh lành mạnh]() Kinh tế Việt Nam

Kinh tế Việt Nam

Hoàn thiện thể chế quản lý thuế, tạo môi trường đầu tư kinh doanh lành mạnh

10:09' - 08/11/2018

Tiếp tục chương trình Kỳ họp thứ 6, sáng 8/11, các đại biểu Quốc hội đã nghe Tờ trình của Chính phủ và Báo cáo thẩm tra của Ủy ban Tài chính, Ngân sách về dự án Luật Quản lý thuế (sửa đổi).

-

![Quy định mới về chứng nhận xuất xứ hàng hóa theo chế độ ưu đãi thuế quan]() Kinh tế Việt Nam

Kinh tế Việt Nam

Quy định mới về chứng nhận xuất xứ hàng hóa theo chế độ ưu đãi thuế quan

19:20' - 07/11/2018

Bộ trưởng Bộ Công Thương vừa ký ban hành Thông tư số 38/2018/TT-BCT quy định thực hiện chứng nhận xuất xứ hàng hóa theo chế độ ưu đãi thuế quan phổ cập (GSP) của EU, Na Uy, Thụy Sỹ và Thổ Nhĩ Kỳ.

Tin cùng chuyên mục

-

![Cứu nạn kịp thời 34 ngư dân trên vùng biển ngoài khơi Khánh Hòa]() Kinh tế Việt Nam

Kinh tế Việt Nam

Cứu nạn kịp thời 34 ngư dân trên vùng biển ngoài khơi Khánh Hòa

10:32'

Trong lúc thời tiết khu vực xấu có gió Đông Bắc tăng cường, sóng cao từ 3 - 4m, biển động, Trung tâm đã điều động khẩn cấp tàu SAR 273 rời cầu cảng Trung tâm tại Nha Trang hành trình đi cứu nạn.

-

![Thủ tướng Phạm Minh Chính điện đàm với Thủ tướng kiêm Bộ trưởng Ngoại giao Qatar]() Kinh tế Việt Nam

Kinh tế Việt Nam

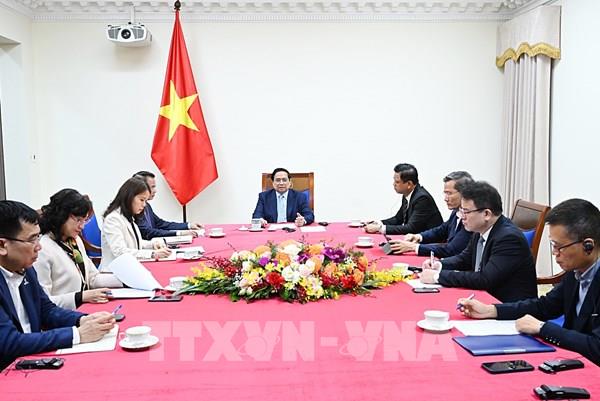

Thủ tướng Phạm Minh Chính điện đàm với Thủ tướng kiêm Bộ trưởng Ngoại giao Qatar

07:46'

Tối 9/3, Thủ tướng Chính phủ Phạm Minh Chính đã điện đàm với Thủ tướng kiêm Bộ trưởng Bộ Ngoại giao Nhà nước Qatar Sheikh Mohammed bin Abdulrahman bin Jasim Al-Thani.

-

![Thủ tướng Phạm Minh Chính điện đàm với Tổng thống Các Tiểu vương quốc Ả-rập thống nhất]() Kinh tế Việt Nam

Kinh tế Việt Nam

Thủ tướng Phạm Minh Chính điện đàm với Tổng thống Các Tiểu vương quốc Ả-rập thống nhất

07:44'

Tối 9/3, Thủ tướng Phạm Minh Chính đã điện đàm với Tổng thống Các Tiểu vương quốc Ả-rập thống nhất (UAE) Sheikh Mohammed bin Zayed Al-Nahyan.

-

![Giảm thuế nhập khẩu một số mặt hàng xăng dầu về 0%]() Kinh tế Việt Nam

Kinh tế Việt Nam

Giảm thuế nhập khẩu một số mặt hàng xăng dầu về 0%

23:21' - 09/03/2026

Ngày 9/3, Chính phủ ban hành Nghị định số 72/2026/NĐ-CP sửa đổi mức thuế suất thuế nhập khẩu ưu đãi đối với một số mặt hàng xăng, dầu, nguyên liệu sản xuất xăng, dầu.

-

![Thủ tướng bổ nhiệm Giáo sư, Tiến sĩ Trần Hồng Thái làm Chủ tịch Viện Hàn lâm Khoa học và Công nghệ Việt Nam]() Kinh tế Việt Nam

Kinh tế Việt Nam

Thủ tướng bổ nhiệm Giáo sư, Tiến sĩ Trần Hồng Thái làm Chủ tịch Viện Hàn lâm Khoa học và Công nghệ Việt Nam

21:37' - 09/03/2026

Phạm Minh Chính ký quyết định bổ nhiệm GS.TS Trần Hồng Thái làm Chủ tịch Viện Hàn lâm Khoa học và Công nghệ Việt Nam từ ngày 7/3/2026.

-

![Bộ trưởng Bộ Xây dựng: Giá xăng, dầu biến động vẫn phải giữ nhịp thi công]() Kinh tế Việt Nam

Kinh tế Việt Nam

Bộ trưởng Bộ Xây dựng: Giá xăng, dầu biến động vẫn phải giữ nhịp thi công

21:37' - 09/03/2026

Bộ trưởng Bộ Xây dựng Trần Hồng Minh yêu cầu sớm tháo gỡ vướng mắc về vật liệu, mặt bằng để đẩy nhanh tiến độ dự án mở rộng cao tốc TP.HCM – Trung Lương – Mỹ Thuận.

-

![Bộ Công Thương chủ động loạt giải pháp ổn định thị trường xăng dầu]() Kinh tế Việt Nam

Kinh tế Việt Nam

Bộ Công Thương chủ động loạt giải pháp ổn định thị trường xăng dầu

21:35' - 09/03/2026

Trước tình hình xung đột tại Trung Đông tiếp tục diễn biến phức tạp, vấn đề bảo đảm an ninh năng lượng toàn cầu đang đứng trước nhiều thách thức mới.

-

![Điểm tin tinh tế Việt Nam nổi bật ngày 9/3/2026]() Kinh tế Việt Nam

Kinh tế Việt Nam

Điểm tin tinh tế Việt Nam nổi bật ngày 9/3/2026

20:59' - 09/03/2026

Nhiều thông tin đáng chú ý về tiến độ các dự án hạ tầng lớn, biến động của thị trường nhiên liệu và chứng khoán, cùng những chính sách mới trong lĩnh vực thuế, ngân hàng và đầu tư.

-

![Thủ tướng Phạm Minh Chính điện đàm với Thủ tướng Nhà nước Kuwait]() Kinh tế Việt Nam

Kinh tế Việt Nam

Thủ tướng Phạm Minh Chính điện đàm với Thủ tướng Nhà nước Kuwait

19:58' - 09/03/2026

Chiều 9/3, Thủ tướng Chính phủ Phạm Minh Chính điện đàm với Thủ tướng Nhà nước Kuwait Sheikh Ahmed Abdullah Al-Ahmad Al-Sabah để trao đổi về tình hình khu vực và quan hệ song phương Việt Nam - Kuwait.

Mức thuế cho các hộ kinh doanh cùng ngành nghề gần nhau phải được đăng tải để các hộ kinh doanh này tham gia góp ý kiến. Ảnh minh họa: TTXVN

Mức thuế cho các hộ kinh doanh cùng ngành nghề gần nhau phải được đăng tải để các hộ kinh doanh này tham gia góp ý kiến. Ảnh minh họa: TTXVN Giải đáp các thắc mắc của người nộp thuế tại Cục thuế Thành phố Hồ Chí Minh. Ảnh: Hoàng Hùng/TTXVN

Giải đáp các thắc mắc của người nộp thuế tại Cục thuế Thành phố Hồ Chí Minh. Ảnh: Hoàng Hùng/TTXVN