Các yếu tố “kìm chân” lợi nhuận ngân hàng nhìn từ doanh nghiệp niêm yết

Nhìn lại báo cáo kết quả kinh doanh quý III/2023 của các ngân hàng niêm yết trên sàn chứng khoán cho thấy, lợi nhuận suy giảm trong bối cảnh tăng trưởng tín dụng yếu, biên lãi ròng (NIM) - thước đo quan trọng đánh giá khả năng sinh lời của một ngân hàng chưa hồi phục rõ ràng, trong khi nợ xấu vẫn trong xu hướng tăng. Việc nợ xấu cao cũng khiến chi phí trích lập dự phòng của nhiều ngân hàng cũng tăng mạnh, ảnh hưởng tới lợi nhuận. Mặc dù vậy, trên sàn chứng khoán, cổ phiếu ngành ngân hàng đang có dấu hiệu tích cực trở lại.

Kỳ vọng cuối năm!

Theo Công ty cổ phần Chứng khoán Sài Gòn – Hà Nội (SHS), nhóm cố phiếu ngân hàng sau giai đoạn có diễn biến kém tích cực so với thị trường chung, đến những phiên giao dịch tháng 12 đã sôi động trở lại. Nhiều mã tăng giá, cùng với thanh khoản đi lên.

Chốt phiên giao dịch ngày 6/12, hàng loạt mã cổ phiếu ngân hàng tăng giá; trong đó, OCB tăng 2,56%, TPB tăng 2,35%, LPB tăng 2,61%, EIB tăng 1,89%, NAB tăng 1,42%, VPB tăng 1,31%...

“Nhờ chính sách tiền tệ nới lỏng tiếp tục được duy trì với môi trường lãi suất thấp, kỳ vọng nền kinh tế sẽ hồi phục trong giai đoạn cuối năm 2023. Ngành ngân hàng, vốn nhạy cảm với lãi suất có thể sẽ là cơ hội tốt để đầu tư với định giá hấp dẫn”, chuyên gia từ VNDIRECT nhận định.

Bên cạnh đó, mới đây, Ngân hàng Nhà nước đã thông báo bổ sung “room” tín dụng. Cụ thể, những ngân hàng đạt đến 80% chỉ tiêu tín dụng đã được thông báo sẽ được chủ động bổ sung hạn mức tăng thêm dựa trên cơ sở xếp hạng năm 2022. Việc bổ sung hạn mức này là sự chủ động của Ngân hàng Nhà nước, các ngân hàng không cần thiết phải đề nghị. Điều này được cho là sẽ tăng thêm các yếu tố lạc quan cho nhóm cổ phiếu ngân hàng.

Theo đó, một số ngân hàng có thể được hưởng lợi lớn. Theo đánh giá của Công ty cổ phần Chứng khoán SSI (SSI), với động thái trên của cơ quan điều hành, 4 ngân hàng thương mại sẽ được hưởng lợi lớn nhất là Ngân hàng Thương mại cổ phần Hàng hải Việt Nam, Ngân hàng thương mại cổ phần Kỹ Thương Việt Nam (Techcombank), Ngân hàng Thương mại cổ phần Phương Đông và Ngân hàng Thương mại cổ phần Việt Nam Thịnh Vượng.

Theo báo cáo tài chính riêng lẻ quý III/2023, đến cuối tháng 9/2023, cho vay khách hàng của Ngân hàng Thương mại cổ phần Hàng hải Việt Nam đạt 140.400 tỷ đồng, tăng 18,2% so với đầu năm.

Trong khi đó, con số này tại Techcombank là gần 462.800 tỷ đồng, tăng 12,4%; tại Ngân hàng Thương mại cổ phần Phương Đông là gần 131.500 tỷ đồng, tăng 9,7% so với đầu năm. Đáng chú ý, tại ngân hàng mẹ Ngân hàng Thương mại cổ phần Việt Nam Thịnh Vượng, báo cáo cho thấy, đến cuối quý III/2023, dư nợ cho vay đã đạt hơn 454.000 tỷ đồng, tăng 25,5% so với đầu năm.

Đây cũng là ngân hàng có mức tăng trưởng tín dụng cao nhất hệ thống trong 9 tháng. Trước đó, trong lần điều chỉnh chỉ tiêu tín dụng lần đầu hồi tháng 7 vừa qua, Ngân hàng Thương mại cổ phần Việt Nam Thịnh Vượng là một trong hai ngân hàng được cấp room tín dụng cao nhất.

Yếu tố quan trọng vẫn là nhu cầu của doanh nghiệp

Việc Ngân hàng Nhà nước vừa nới thêm hạn mức tăng trưởng tín dụng cho một số ngân hàng là cơ hội tốt dành cho các doanh nghiệp. Tuy nhiên, giới phân tích cho rằng, quan trọng vẫn là nhu cầu vay của doanh nghiệp.

Theo tổng hợp từ SSI, quý III/2023, lợi nhuận các ngân hàng niêm yết giảm nhẹ 1,4%. Mặc dù vẫn là ngành đạt được lợi nhuận cao, với hàng nghìn tỷ đồng, nhưng so với cùng kỳ năm ngoái đã suy giảm khá mạnh. Có thể kể đến trường hợp Ngân hàng thương mại cổ phần Việt Nam Thịnh Vượng (VPBank - mã chứng khoán: VPB) ghi nhận lợi nhuận sau thuế đạt 2.427,6 tỷ đồng, giảm 31,4% so với cùng kỳ năm ngoái.

Nguyên nhân chủ yếu do thu nhập lãi thuần đóng góp gần 80% tổng thu nhập hoạt động kém đi vì NIM thu hẹp trong bối cảnh lãi suất huy động tăng cao và lãi suất cho vay giảm. Với VPBank, ngoài nguyên nhân tỷ lệ NIM thu hẹp, sự suy giảm về lợi nhuận sau thuế còn do thu nhập ít đi từ các khoản nợ đã xử lý tại FE Credit.

Lợi nhuận trước thuế quý III/2023 của Ngân hàng thương mại cổ phần Xăng Dầu Petrolimex (PG Bank – mã chứng khoán: PGB) là 56,6 tỷ đồng, giảm 60% so với cùng kỳ. Tất cả các mảng kinh doanh bao gồm thu nhập lãi thuần, hoạt động dịch vụ, kinh doanh ngoại hối, mua bán chứng khoán của PG Bank đều ghi nhận lãi quý III/2023 sụt giảm so với cùng kỳ.

Tương tự, lợi nhuận trước thuế quý III/2023 của Ngân hàng thương mại cổ phần Bắc Á (Bac A Bank – mã chứng khoán: BAB) chỉ ở mức 77 tỷ đồng, giảm tới 73% so với cùng kỳ năm 2022. Nguyên nhân lợi nhuận giảm mạnh chủ yếu do hoạt động kinh doanh cốt lõi (thu nhập lãi thuần) chỉ đạt 426 tỷ đồng trong quý III/2023, giảm 33% so với cùng kỳ. Các mảng kinh doanh khác của Bac A Bank có tỷ trọng đóng góp khá nhỏ trong tổng thu nhập hoạt động.

Hàng loạt các ngân hàng như Techcombank (mã chứng khoán: TCB), Eximbank (mã chứng khoán: EIB), Ngân hàng thương mại cổ phần Sài Gòn-Hà Nội (mã chứng khoán: SHB), cùng đa số ngân hàng thương mại cổ phần cũng có kết quả kém khả quan hơn so với cùng kỳ năm ngoái.

Ở chiều tích cực, vẫn có những ngân hàng có lợi nhuận tăng mạnh, nhưng điểm đáng lưu ý là nợ xấu cũng tăng vọt khiến chi phí trích lập dự phòng tăng cao. Có thể kể đến trường hợp của Ngân hàng Thương mại cổ phần Á Châu (mã chứng khoán: ACB) có lợi nhuận sau thuế quý III tăng 12,6% so với cùng kỳ năm ngoái lên 4.038 tỷ đồng. Lũy kế 9 tháng năm nay, ngân hàng này đạt lợi nhuận sau thuế 12.038 tỷ đồng, tăng 1.220 tỷ đồng, tương đương 11,3% so với cùng kỳ năm trước.

Tuy nhiên, chi phí dự phòng rủi ro tín dụng trong 9 tháng năm 2023 tại Ngân hàng Thương mại cổ phần Á Châu tăng tới 724%. Nguyên nhân là do nợ xấu tăng rất mạnh.

Tại ngày 30/9/2023, tổng nợ xấu của ngân hàng là gần 5.400 tỷ đồng, tăng 2.356 tỷ đồng, tương đương 77,4% so với cuối năm 2022, chiếm 1,21% tổng dư nợ tín dụng. Tỷ lệ nợ xấu tăng 63,5%. Như vậy, nợ xấu có tốc độ tăng mạnh gấp 7 lần lợi nhuận sau thuế.

Trong quý III, Ngân hàng Thương mại cổ phần Sài Gòn Thương Tín (mã chứng khoán: STB) có lợi nhuận trước thuế hơn 2.085 tỷ đồng, tăng 36%. Lợi nhuận sau thuế tăng 35% so với cùng kỳ, đạt 1.634 tỷ đồng. Tuy có mức lợi nhuận tăng mạnh, nhưng tổng nợ xấu ghi nhận hơn 10.387 tỷ đồng, gấp 2,4 lần thời điểm ngày 31/12/2022; trong đó, nợ dưới tiêu chuẩn (nợ nhóm 3) gấp 5,2 lần lên hơn 2.961 tỷ đồng, nợ nghi ngờ (nợ nhóm 4) gấp 4,3 lần lên 3.198 tỷ đồng.

Nợ có khả năng mất vốn (nợ nhóm 5) tăng 40% lên 4.227 tỷ đồng. Tỷ lệ nợ xấu tăng mạnh 1,22 điểm % lên hơn 2,2%. Tỷ lệ bao phủ nợ xấu giảm từ 130% xuống còn 64%.

Công ty cổ phần Chứng khoán Vietcap cho biết, tổng kết kết quả kinh doanh quý III/2023 cho thấy, tăng trưởng tín dụng chậm và tỷ lệ nợ xấu cao ảnh hưởng đến NIM của các ngân hàng. Tăng trưởng tín dụng ngành ngân hàng trong 9 tháng năm 2023 chậm, đạt mức 7%, do tăng trưởng kinh tế kém khả quan và có sự phân hóa lớn về tăng trưởng tín dụng giữa các ngân hàng. Tăng trưởng tiền gửi trong 9 tháng năm nay đạt 5,8%, nhìn chung phù hợp với mức tăng trưởng tín dụng, chủ yếu đến từ tiền gửi cá nhân, Chứng khoán Vietcap thông tin.

Theo VNDIRECT, cho vay khách hàng doanh nghiệp vẫn là xu hướng vào cuối quý III/2023, tăng trưởng tín dụng toàn hệ thống tăng 7% so với đầu năm - thấp hơn nhiều so với mức tăng trưởng tín dụng hệ thống 11% so với đầu năm vào cuối quý III/2022, nhưng đã tăng đáng kể từ mức 4,48% vào cuối tháng 8/2023.

Trong quý III/2023, VNDIRECT nhận thấy xu hướng tăng trưởng khác nhau giữa các ngân hàng thương mại cổ phần nhà nước và ngân hàng thương mại cổ phần. Đặc biệt, nhóm ngân hàng thương mại cổ phần nhà nước có mức tăng trưởng tín dụng thấp hơn đáng kể so với mức tăng trưởng tín dụng trung bình của 25 ngân hàng niêm yết lớn nhất.

Tăng trưởng tín dụng yếu là kết quả của nhu cầu tín dụng yếu do nền kinh tế vẫn chưa thực sự hồi phục và khẩu vị rủi ro cho vay của các ngân hàng này thấp.

Chuyên viên phân tích Vũ Mạnh Hùng, tới từ VNDIRECT cho hay, NIM thu hẹp nhưng nguồn huy động chi phí thấp đang dần cho thấy hiệu quả.

Tổng NIM của 25 ngân hàng niêm yết lớn nhất đã giảm 47 điểm cơ bản xuống 3,32% so với cùng kỳ trong quý III/23 với 22/25 ngân hàng có NIM giảm so với cùng kỳ, do tốc độ tăng lãi suất cho vay thấp hơn tốc độ tăng của chi phí huy động để hỗ trợ khách hàng của các ngân hàng này. Điều này phù hợp với khuyến nghị của Ngân hàng Nhà nước.

Những yếu tố tạo nên tín hiệu tích cực

Có một tín hiệu tích cực, đó là quý III năm nay, tỷ lệ chi phí huy động vốn (COF) của cả ngành giảm 33 điểm cơ bản so với quý trước. Đây là quý giảm so với quý trước đầu tiên kể từ quý I/2022. Điều này chủ yếu nhờ vào nguồn huy động chi phí thấp bắt đầu có hiệu quả và tỷ lệ CASA (tiền gửi không kỳ hạn trong ngân hàng) tăng cao hơn, từ 18,1% cuối quý II/2022 lên 18,9% cuối quý III/2023.

Trong quý IV/2023, VNDIRECT kỳ vọng tỷ lệ chi phí huy động vốn (COF) sẽ giảm hơn nữa nhờ tiền gửi chi phí thấp sẽ chiếm tỷ trọng cao hơn trong cơ cấu nguồn vốn của các ngân hàng. Lãi suất tiền gửi đã giảm đáng kể 40-100 điểm cơ bản ở tất cả các kỳ hạn trong quý III/2023). Tuy nhiên, NIM có thể sẽ không cải thiện ngay lập tức trong bối cảnh nhu cầu tín dụng còn yếu như hiện tại.

VNDIRECT tin rằng một số ngân hàng sở hữu tỷ trọng cho vay cá nhân cao và tỷ lệ huy động bằng đồng USD thấp sẽ có cơ hội cải thiện NIM tốt hơn so với các ngân hàng khác. “Trong năm 2024, chúng tôi tin rằng NIM sẽ có khả năng phục hồi nhờ nhu cầu tín dụng quay trở lại cùng với sự tăng trưởng kinh tế”, chuyên gia VNDIRECT cho hay.

Có thể thấy, điểm chung của các ngân hàng có dư nợ tín dụng tăng trưởng cao 9 tháng là tín dụng kinh doanh bất động sản tăng mạnh. Điển hình, dư nợ cho vay kinh doanh bất động sản tại Techcombank tăng 47% so với cuối năm ngoái, VPBank tăng 52,7%, MB tăng tới hơn 61%...

Một khó khăn đối với ngành ngân hàng đó là tỷ lệ nợ xấu tăng cao. Thực tế, tỷ lệ nợ xấu (NPL) của top 25 ngân hàng niêm yết lớn nhất tiếp tục duy trì xu hướng tăng lên 2,24% tại cuối quý III/2023 - mức cao nhất kể từ năm 2017.

Tuy nhiên, tỷ lệ bao phủ nợ xấu (LLR) chỉ giảm nhẹ xuống còn 94% vào cuối quý III/2023 so với 98% vào cuối quý II/2023 – bằng với mức cuối năm 2020, điều này cho thấy bộ đệm dự phòng tốt hơn của ngành trong những năm qua.

Ngoài ra, một tín hiệu tích cực khi tổng phần trăm nợ nhóm 2 giảm đã xuống còn 2,3% vào cuối quý III/2023 so với 2,5% vào cuối quý II/2023, cho thấy sự hình thành nợ xấu đang chậm lại.

Tuy nhiên, trong bối cảnh hoạt động kinh tế còn đang khó khăn, chi phí dự phòng có thể sẽ tiếp tục “bào mòn” lợi nhuận của các ngân hàng trong những quý tới./.

- Từ khóa :

- ngành ngân hàng

- cổ phiếu ngân hàng

- techcombank

- vbbank

- ocb

- mb

- acb

Tin liên quan

-

![Google hợp tác phát triển AI giúp các ngân hàng quản lý rủi ro về tin nhắn]() Doanh nghiệp

Doanh nghiệp

Google hợp tác phát triển AI giúp các ngân hàng quản lý rủi ro về tin nhắn

09:23' - 06/12/2023

Sản phẩm nâng cấp này của Google dự kiến sẽ được đưa ra thị trường vào quý II/2024.

-

![Các ngân hàng có thể phải chịu các quy định mới liên quan đến khí hậu]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Các ngân hàng có thể phải chịu các quy định mới liên quan đến khí hậu

08:36' - 06/12/2023

Ủy ban Basel về Giám sát Ngân hàng cho biết sẽ “xây dựng một tiêu chuẩn báo cáo chung cho các nguy cơ tài chính liên quan đến khí hậu tại các ngân hàng hoạt động ở quy mô quốc tế”.

-

![Lạm phát chậm lại gây áp lực lên các ngân hàng trung ương]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Lạm phát chậm lại gây áp lực lên các ngân hàng trung ương

12:53' - 05/12/2023

Một số quan chức cảnh báo rằng nếu chờ đợi quá lâu để cắt giảm chi phí đi vay, các ngân hàng trung ương có thể gây tổn hại cho các nền kinh tế đang suy yếu.

-

![Tin chứng khoán: Cập nhật mới nhất tỷ lệ nắm giữ của khối ngoại tại 3 ngân hàng “big four”]() Chứng khoán

Chứng khoán

Tin chứng khoán: Cập nhật mới nhất tỷ lệ nắm giữ của khối ngoại tại 3 ngân hàng “big four”

17:13' - 02/12/2023

Theo số liệu cập nhật mới nhất của Trung tâm Lưu ký chứng khoán Việt Nam có hiệu lực đến ngày 4/12, khối ngoại đang sở hữu tỷ lệ như thế nào tại BID, CTG và VCB.

Tin cùng chuyên mục

-

![Agribank - nền tảng vững chắc bước vào kỷ nguyên mới]() Ngân hàng

Ngân hàng

Agribank - nền tảng vững chắc bước vào kỷ nguyên mới

11:15'

Ngày 15/1, tại Hà Nội, Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) tổ chức Hội nghị tổng kết hoạt động kinh doanh năm 2025, triển khai nhiệm vụ năm 2026.

-

![Ngân hàng trung ương Hàn Quốc giữ lãi suất để ổn định tỷ giá won]() Ngân hàng

Ngân hàng

Ngân hàng trung ương Hàn Quốc giữ lãi suất để ổn định tỷ giá won

09:07'

Ngân hàng trung ương Hàn Quốc ngày 15/1 quyết định giữ nguyên lãi suất cơ bản ở mức 2,5% nhằm kiềm chế đà mất giá của đồng won và kiểm soát lạm phát trong bối cảnh tỷ giá USD/won tăng mạnh.

-

![Tỷ giá hôm nay 16/1: Biến động trái chiều giữa giá USD và NDT]() Ngân hàng

Ngân hàng

Tỷ giá hôm nay 16/1: Biến động trái chiều giữa giá USD và NDT

08:49'

Tỷ giá hôm nay 16/1 giữa Đồng Việt Nam (VND) với Đô la Mỹ (USD) và Nhân dân tệ (NDT) ghi nhận nhiều biến động trái chiều.

-

![Fed lạc quan về triển vọng kinh tế Mỹ]() Ngân hàng

Ngân hàng

Fed lạc quan về triển vọng kinh tế Mỹ

06:30'

Kinh tế Mỹ được dự báo tăng trưởng nhẹ đến vừa phải trong thời gian tới, dù lạm phát còn chịu áp lực từ thuế quan và chênh lệch chi tiêu giữa các nhóm thu nhập gia tăng.

-

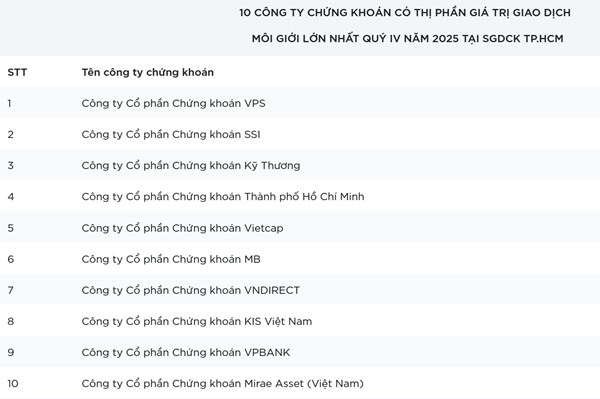

![Vì sao “tân binh” VPBankS vào top 10 thị phần môi giới HoSE chỉ sau 4 năm hoạt động?]() Ngân hàng

Ngân hàng

Vì sao “tân binh” VPBankS vào top 10 thị phần môi giới HoSE chỉ sau 4 năm hoạt động?

14:39' - 15/01/2026

Việc VPBankS nhanh chóng vào top 10 thị phần môi giới HoSE phản ánh sức mạnh cộng hưởng từ hệ sinh thái VPBank – SMBC.

-

![Tỷ giá hôm nay 15/1: Giá USD ổn định, NDT tăng nhẹ]() Ngân hàng

Ngân hàng

Tỷ giá hôm nay 15/1: Giá USD ổn định, NDT tăng nhẹ

08:49' - 15/01/2026

Tại ngân hàng thương mại, lúc 8h25, Vietcombank và BIDV niêm yết tỷ giá USD hôm nay ổn định ở mức 26.091 - 26.391 VND/USD (mua vào - bán ra).

-

![Bản lĩnh điều hành chính sách tiền tệ trong bối cảnh biến động]() Ngân hàng

Ngân hàng

Bản lĩnh điều hành chính sách tiền tệ trong bối cảnh biến động

09:45' - 14/01/2026

Giai đoạn 2021-2025 ghi dấu một nhiệm kỳ đầy thử thách nhưng cũng thể hiện rõ bản lĩnh, năng lực điều hành và tinh thần trách nhiệm cao của ngành Ngân hàng.

-

![Tỷ giá hôm nay 14/1: Đồng USD tăng giá]() Ngân hàng

Ngân hàng

Tỷ giá hôm nay 14/1: Đồng USD tăng giá

08:58' - 14/01/2026

Vietcombank và BIDV tăng giá mua và bán USD thêm 6 đồng so với sáng hôm qua, niêm yết tỷ giá hôm nay ở mức 26.091 - 26.391 VND/USD (mua vào - bán ra).

-

![Mỹ: Lãi suất vay mua nhà lần đầu xuống dưới 6% sau nhiều năm]() Ngân hàng

Ngân hàng

Mỹ: Lãi suất vay mua nhà lần đầu xuống dưới 6% sau nhiều năm

16:19' - 13/01/2026

Lãi suất vay mua nhà tại Mỹ giảm xuống dưới 6% lần đầu kể từ năm 2023, sau động thái mua 200 tỷ USD trái phiếu thế chấp của chính quyền Tổng thống Donald Trump nhằm hạ chi phí nhà ở.

Nhờ chính sách tiền tệ nới lỏng tiếp tục được duy trì với môi trường lãi suất thấp, kỳ vọng nền kinh tế sẽ hồi phục trong giai đoạn cuối năm 2023. Ảnh minh họa. Nguồn: TTXVN

Nhờ chính sách tiền tệ nới lỏng tiếp tục được duy trì với môi trường lãi suất thấp, kỳ vọng nền kinh tế sẽ hồi phục trong giai đoạn cuối năm 2023. Ảnh minh họa. Nguồn: TTXVN Kết quả kinh doanh ngành ngân hàng suy giảm trong quý III. Ảnh minh họa: Trần Việt/TTXVN

Kết quả kinh doanh ngành ngân hàng suy giảm trong quý III. Ảnh minh họa: Trần Việt/TTXVN Dù còn nhiều khó khăn, nhưng đã có những tín hiệu tích cực với ngành ngân hàng. Ảnh minh họa: TTXVN

Dù còn nhiều khó khăn, nhưng đã có những tín hiệu tích cực với ngành ngân hàng. Ảnh minh họa: TTXVN