Không để doanh nghiệp đói vốn!

Tin liên quan

-

![Tiếp cận dòng vốn - Góc nhìn từ doanh nghiệp]() Kinh tế Việt Nam

Kinh tế Việt Nam

Tiếp cận dòng vốn - Góc nhìn từ doanh nghiệp

09:41' - 01/05/2023

Nguồn vốn được xem như mạch máu để phát triển mỗi doanh nghiệp. Trong khi dịch COVID-19 diễn ra suốt 3 năm qua đã bào mòn nguồn sống của nhiều doanh nghiệp.

-

![Gỡ vướng cho dòng vốn - Từ chính sách đến thực thi]() Kinh tế Việt Nam

Kinh tế Việt Nam

Gỡ vướng cho dòng vốn - Từ chính sách đến thực thi

09:35' - 01/05/2023

Dù ngân hàng thương mại hạ lãi suất và khuyến khích cho vay, nhưng doanh nghiệp chưa thực sự mặn mà, một phần do e ngại nợ dồn, nợ đọng; một phần do tiếp cận vốn cũng không hề đơn giản, dễ dàng.

Tin cùng chuyên mục

-

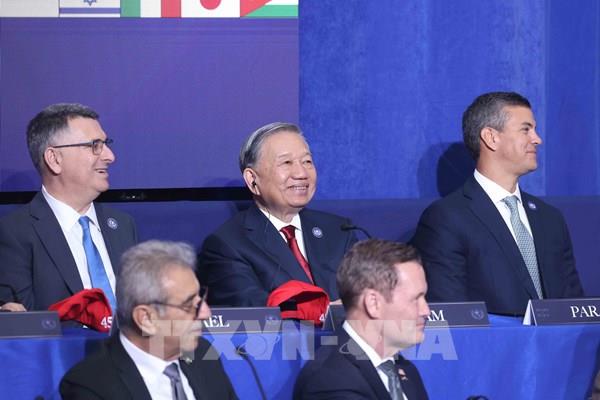

![Tổng Bí thư Tô Lâm tham dự cuộc họp khai mạc Hội đồng Hoà bình về Dải Gaza]() Kinh tế Việt Nam

Kinh tế Việt Nam

Tổng Bí thư Tô Lâm tham dự cuộc họp khai mạc Hội đồng Hoà bình về Dải Gaza

06:26'

Sáng 19/2 (theo giờ địa phương), nhận lời mời của Tổng thống Hoa Kỳ Donald Trump, Chủ tịch Hội đồng Hoà bình về Dải Gaza, Tổng Bí thư Tô Lâm đã tham dự cuộc họp khai mạc Hội đồng.

-

![Trao Giấy phép cung cấp dịch vụ viễn thông vệ tinh cho Starlink]() Kinh tế Việt Nam

Kinh tế Việt Nam

Trao Giấy phép cung cấp dịch vụ viễn thông vệ tinh cho Starlink

22:02' - 19/02/2026

Bộ Khoa học và Công nghệ (KH&CN) đã trao Giấy phép cung cấp dịch vụ viễn thông có hạ tầng mạng vệ tinh (cố định và di động) cho Công ty Starlink Services Việt Nam.

-

![Đà Nẵng "đón sóng" khách tàu biển, mở rộng dư địa tăng trưởng]() Kinh tế Việt Nam

Kinh tế Việt Nam

Đà Nẵng "đón sóng" khách tàu biển, mở rộng dư địa tăng trưởng

12:22' - 19/02/2026

Du lịch tàu biển là loại hình đưa du khách quốc tế đến nhiều điểm theo hành trình liên tuyến trên biển và lưu lại tham quan trong thời gian ngắn.

-

![Đón tàu du lịch quốc tế “xông đất” đầu năm Bính Ngọ 2026]() Kinh tế Việt Nam

Kinh tế Việt Nam

Đón tàu du lịch quốc tế “xông đất” đầu năm Bính Ngọ 2026

12:22' - 19/02/2026

Ngày 19/2 (Mùng 3 Tết), tàu du lịch quốc tế Adora Mediterranea cập cảng Chân Mây, thành phố Huế đánh dấu chuyến tàu biển quốc tế đầu tiên đến miền Trung trong dịp đầu năm mới Bính Ngọ 2026.

-

![Bước chuyển chiến lược cho mô hình tăng trưởng]() Kinh tế Việt Nam

Kinh tế Việt Nam

Bước chuyển chiến lược cho mô hình tăng trưởng

11:00' - 19/02/2026

Mặt bằng tăng trưởng mới được hiểu là trạng thái phát triển dựa trên nền tảng năng suất cao hơn, chất lượng tăng trưởng tốt hơn, cấu trúc kinh tế hợp lý hơn và khả năng tự chủ lớn hơn.

-

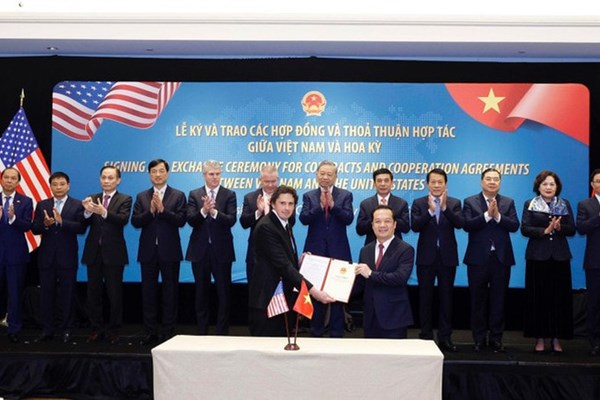

![Việt Nam và Hoa Kỳ ký nhiều hợp đồng, thỏa thuận hợp tác]() Kinh tế Việt Nam

Kinh tế Việt Nam

Việt Nam và Hoa Kỳ ký nhiều hợp đồng, thỏa thuận hợp tác

09:22' - 19/02/2026

Tổng Bí thư Tô Lâm đã chứng kiến lễ ký và trao các hợp đồng, thỏa thuận hợp tác trong các lĩnh vực trọng điểm như khoa học công nghệ, chuyển đổi số, hàng không và y tế.

-

![Tổng Bí thư Tô Lâm đến Hoa Kỳ dự cuộc họp khai mạc Hội đồng Hòa bình về Gaza]() Kinh tế Việt Nam

Kinh tế Việt Nam

Tổng Bí thư Tô Lâm đến Hoa Kỳ dự cuộc họp khai mạc Hội đồng Hòa bình về Gaza

09:20' - 19/02/2026

Chuyên cơ chở Tổng Bí thư Tô Lâm và đoàn đã tới sân bay quân sự Andrews (Hoa Kỳ), tham dự cuộc họp khai mạc Hội đồng Hòa bình về Gaza.

-

![Tết Việt: Xu hướng "đổi gió" lên ngôi]() Kinh tế Việt Nam

Kinh tế Việt Nam

Tết Việt: Xu hướng "đổi gió" lên ngôi

08:00' - 19/02/2026

Có thể thấy xu hướng du lịch dịp Tết Nguyên đán 2026 của người Việt đang dần định hình theo hướng linh hoạt, thực tế và đề cao giá trị trải nghiệm.

-

![Khuyến cáo lái xe tuân thủ phân luồng, không đi vào làn khẩn cấp trên đường cao tốc]() Kinh tế Việt Nam

Kinh tế Việt Nam

Khuyến cáo lái xe tuân thủ phân luồng, không đi vào làn khẩn cấp trên đường cao tốc

19:12' - 18/02/2026

Cục Cảnh sát giao thông khuyến cáo phương tiện giảm tốc, giữ khoảng cách trên tuyến Mai Sơn – Quốc lộ 45 – Nghi Sơn do lưu lượng tăng cao, thời tiết mưa phùn gây trơn trượt.

Khách hàng giao dịch tại Vietcombank chi nhánh Vĩnh Phúc. Ảnh: Trần Việt - TTXVN

Khách hàng giao dịch tại Vietcombank chi nhánh Vĩnh Phúc. Ảnh: Trần Việt - TTXVN  Ông Nguyễn Văn Hương, Phó Tổng Giám đốc OCB cho biết ngân hàng sẽ tiếp tục thúc đẩy huy động vốn giá thấp để tạo nguồn cho vay dân cư và doanh nghiệp sản xuất kinh doanh. Ảnh: Lê Phương/BNEWS/TTXVN

Ông Nguyễn Văn Hương, Phó Tổng Giám đốc OCB cho biết ngân hàng sẽ tiếp tục thúc đẩy huy động vốn giá thấp để tạo nguồn cho vay dân cư và doanh nghiệp sản xuất kinh doanh. Ảnh: Lê Phương/BNEWS/TTXVN Ông Nguyễn Kim Hùng, Phó Chủ tịch Hiệp hội Doanh nghiệp nhỏ và vừa Việt Nam. Ảnh: Lê Phương/BNEWS/TTXVN

Ông Nguyễn Kim Hùng, Phó Chủ tịch Hiệp hội Doanh nghiệp nhỏ và vừa Việt Nam. Ảnh: Lê Phương/BNEWS/TTXVN Thủ tướng Phạm Minh Chính chủ trì họp Thường trực Chính phủ về giải pháp giảm lãi suất và thúc đẩy thị trường bất động sản. Ảnh: Dương Giang-TTXVN

Thủ tướng Phạm Minh Chính chủ trì họp Thường trực Chính phủ về giải pháp giảm lãi suất và thúc đẩy thị trường bất động sản. Ảnh: Dương Giang-TTXVN  PGS.TS Đinh Trọng Thịnh, Giảng viên cao cấp Học viện Tài chính. Ảnh: Lê Phương/BNEWS/TTXVN

PGS.TS Đinh Trọng Thịnh, Giảng viên cao cấp Học viện Tài chính. Ảnh: Lê Phương/BNEWS/TTXVN