Thêm nhiệt cho thị trường thanh toán

Xoay quanh việc cấp phép thí điểm dùng tài khoản viễn thông thanh toán cho các hàng hóa, dịch vụ có giá trị nhỏ (Mobile Money), vẫn còn có ý kiến băn khoăn về sự tồn tại, phát triển cũng như cạnh tranh của loại hình dịch vụ mới này với các ví điện tử cũng như các dịch vụ ngân hàng đang có mặt trên thị trường.

Để cùng tìm hiểu rõ hơn về vấn đề này, phóng viên TTXVN đã có cuộc trao đổi cùng Chuyên gia kinh tế, TS. Nguyễn Trí Hiếu.

Phóng viên: Thưa ông, mối bận tâm lớn nhất khi triển khai Mobile Money hiện nay là vấn đề quản lý dòng tiền. Ông đánh giá ra sao về vấn đề này?

TS. Nguyễn Trí Hiếu: Quản lý dòng tiền đúng là vấn đề trọng tâm trong việc triển khai Mobile Money (tiền di động). Theo tôi, Mobile Money ra đời lúc này là rất hợp thời.

Thủ tướng Chính phủ vừa ra quyết định cho phép triển khai thí điểm Mobile Money và chúng ta cần đẩy mạnh việc triển khai hơn nữa bởi xã hội đang chờ đón dịch vụ thanh toán mới này.

Trở lại vấn đề quản lý dòng tiền, nếu tôi có tiền, tôi đóng vào các hãng viễn thông, mặc dù số tiền nhỏ thôi nhưng chúng ta có gần 100 triệu dân, nếu đa số đều dùng Mobile Money và nạp tiền vào tài khoản viễn thông thì tổng số tiền sẽ rất lớn.

Vấn đề đặt ra ở đây là làm sao các cơ quan quản lý, các hãng viễn thông có thể quản lý được dòng tiền đó theo đúng mục đích phục vụ đời sống nhân dân, tránh được tiêu cực như rửa tiền, đánh bạc, tránh nguy cơ các hãng viễn thông đem tiền đó đi đầu tư vào các hoạt động rủi ro và vấn đề về bảo mật tài khoản.

Trong đó, đáng chú ý là các công ty viễn thông sẽ phải bảo đảm rằng tiền nằm trong tài khoản Mobile Money an toàn, không bị thất thoát, không thể bị mất đi do tin tặc xâm nhập. Bên cạnh đó, bảo mật thông tin cũng là vấn đề đáng lưu tâm.

Bởi để sử dụng Mobile Money, tôi sẽ phải cung cấp tất cả thông tin cá nhân bao gồm: số chứng minh nhân dân, ngày tháng năm sinh, địa chỉ, số điện thoại, email... cho các hãng viễn thông.

Nếu những thông tin này bị rò rỉ ra bên ngoài có thể bị sử dụng một cách bất hợp pháp, gây bất lợi cho người dân.

Phóng viên: Như ông vừa chia sẻ, bên cạnh những lo ngại về gian lận, rửa tiền hay đánh bạc, vấn đề về an toàn, bảo mật cũng rất đáng lưu tâm. Vậy theo ông, trách nhiệm của các cơ quan quản lý ra sao nhằm đảm bảo an toàn cho người dùng và các giao dịch thanh toán này?

TS. Nguyễn Trí Hiếu: Trước hết, một mặt Bộ Thông tin và Truyền thông sẽ phải đưa ra các chính sách, cơ chế để bảo vệ an toàn thông tin cho người dân trong cung cấp thông tin cá nhân cho các hãng viễn thông khi phát hành Mobile Money.

Mặt khác, các công ty viễn thông cũng phải có hệ thống công nghệ thông tin, phần mềm hiện đại nhất để bảo vệ tất cả những thông tin lưu trữ về người dùng, đồng thời có thể ứng dụng hệ thống blockchain (chuỗi khối) - một hệ thống bảo mật hiện đại nhất hiện nay.

Ngoài ra, Bộ Công Thương, Ngân hàng Nhà nước, Bộ Tài chính đều phải phối hợp quản lý sao cho dòng tiền vào Mobile Money chỉ sử dụng cho mục đích thanh toán.

Điều đáng lo lắng là khi các hãng viễn thông sở hữu một số tiền rất lớn từ người dùng nạp vào, họ phải bảo đảm với Ngân hàng Nhà nước và Bộ Tài chính rằng họ chỉ sử dụng số tiền đó để chờ thanh toán mà không phải dùng cho bất kỳ mục đích nào khác.

Với số tiền có thể lên đến hàng nghìn tỷ đồng trong tương lai, có nguy cơ các công ty sẽ đem số tiền đó đi đầu tư vào một tài sản nào đó.

Trên hệ thống tài chính thế giới, tôi có thể bỏ tiền ra đầu tư vào tài sản qua đêm để sinh lời như trái phiếu chính phủ, cổ phiếu, vàng... Qua đêm, tiền đó lại trở lại tài khoản.

Tuy nhiên, trong quá trình đầu tư, có thể tôi đầu tư vào các khoản rủi ro gây mất tiền, khi đó chắc chắn tiền sẽ không thể trở lại tài khoản nữa. Bên cạnh đó, có những công cụ tài chính hỗ trợ việc đầu tư ngày trong ngày.

Chắc chắn rằng Ngân hàng Nhà nước, Bộ Tài chính, Bộ Công Thương cũng như các ban ngành quản lý đã có những công cụ để bảo đảm tiền người dân đóng vào các công ty viễn thông được sử dụng đúng mục đích.

Phóng viên: Ngoài vấn đề về quản lý dòng tiền hay những rủi ro trong giao dịch, điều gì còn khiến người dùng băn khoăn nếu triển khai Mobile Money thưa ông?

TS. Nguyễn Trí Hiếu: Hiện tại trong nền kinh tế chỉ có Ngân hàng Nhà nước và ngân hàng thương mại có khả năng tạo tiền. Khi Mobile Money ra đời đồng nghĩa với việc các hãng viễn thông có thể tạo tiền.

Nếu người dùng đóng tiền vào, nhà mạng chỉ cho một số tiền tương đương để thanh toán thì không bàn tới.

Nhưng nếu tôi đóng 10 triệu đồng, nhà mạng cho 20-30 triệu đồng thì đây hoàn toàn nằm trong khả năng của họ nếu ta không kiểm soát.

Trong trường hợp này, dòng tiền sẽ đi vào cung tiền của nền kinh tế, ảnh hưởng đến chính sách tiền tệ của Ngân hàng Nhà nước.

Tuy vậy, Bộ Công Thương, Ngân hàng Nhà nước, Bộ Tài chính cũng đã có những kế hoạch, biện pháp để ngăn chặn việc Mobile Money tác động đến cung tiền.

Phóng viên: Bất kỳ một sản phẩm, dịch vụ mới nào ra mắt thị trường cũng sẽ tạo ra sự cạnh tranh nhất định. Vậy sự cạnh tranh giữa Mobile money, ví điện tử và cả các ngân hàng cần được hiểu ra sao, thưa ông?

TS. Nguyễn Trí Hiếu: Sự cạnh tranh sẽ đến. Hiện nay chỉ có 2 thành phần kinh tế có khả năng cung cấp dịch vụ thanh toán cho người tiêu dùng là ngân hàng và ví điện tử.

Thì nay, lại có thêm 3 công ty viễn thông khả năng phát hành ra tiền di động. Khoản tiền này sẽ nằm ngoài số tiền ở ví điện tử và ngân hàng.

Với khả năng như thế, các hãng viễn thông sẽ là đối thủ cạnh tranh cho các ngân hàng bởi nếu muốn sử dụng Mobile Money một cách dễ dàng, tôi sẽ tới hãng viễn thông đóng tiền vào đó.

Như vậy, số tiền lẽ ra nằm ở ngân hàng hay ví điện tử thì nay lại nằm ở các hãng viễn thông. Điều đó tạo ra sự cạnh tranh giữa ngân hàng, các ví điện tử và các hãng viễn thông trong tương lai.

Đây là sự cạnh tranh lành mạnh. Bởi người dân sẽ có thêm nhiều lựa chọn giữa ngân hàng, ví điện tử hay Mobile Money làm tăng chất lượng cuộc sống. Hơn nữa, điều này còn có lợi cho Chính phủ trong quản lý thuế và chống rửa tiền.

Như chúng ta đã biết, thất thu thuế phần nhiều là do người dân sử dụng tiền mặt mà giao dịch tiền mặt lại không để lại dấu vết gì.

Nhiều giao dịch không được người bán hàng kê khai thuế nên Chính phủ không thể thu thuế. Nhưng nay, những giao dịch đó nếu thực hiện qua Mobile Money sẽ để lại những dấu vết nhất định như thanh toán cho ai, ở đâu? Đây là cơ sở để các cơ quan thuế có thể rà soát, truy thu, tránh thất thoát thuế cho Nhà nước.

Về chống rửa tiền, nếu dùng tiền mặt, tiền của tôi có thể có nguồn gốc từ mại dâm, buôn lậu, trốn thuế. Tôi đem tiền đó đi mua nhà rồi bán đi và gửi tiền đó vào ngân hàng. Như vậy, tiền bẩn đã được "rửa" sang tiền sạch.

Nhưng với Mobile Money, việc rửa tiền sẽ hạn chế hơn mặc dù số tiền đóng cho Mobile Money nhỏ thôi nhưng gom nhiều lần sẽ thành số tiền lớn. Các giao dịch này đều để lại dấu vết góp phần chống rửa tiền.

Phóng viên: Theo ông, việc mở cửa thị trường thông qua các hiệp định thương mại tự do có tác động ra sao đến các nhà cung cấp dịch vụ tài chính tại Việt Nam và cụ thể là với dịch vụ Mobile Money sắp được thí điểm?

TS. Nguyễn Trí Hiếu: Theo tôi tác động trực tiếp từ các hiệp định này thì không. Bởi lẽ trong các Hiệp định Đối tác toàn diện và Tiến bộ Xuyên Thái Bình Dương (CPTPP) hay Hiệp định thương mại tự do giữa Việt Nam và Liên minh châu Âu (EVFTA) sắp có hiệu lực từ 1/8 tới đây không có quy định cụ thể về ví điện tử, tiền điện tử hay Mobile Money.

Nhưng nó sẽ tác động gián tiếp đến các nhà cung cấp dịch vụ tài chính tại Việt Nam do trong tương lai, ta phải mở cửa thị trường tài chính cho các đối tác nước ngoài. Khi ấy, các công ty viễn thông của nước ngoài sẽ gia nhập vào thị trường Việt Nam.

Họ cũng có khả năng phát hành tiền di động như các hãng viễn thông Việt Nam hiện nay. Khi đó, sự cạnh tranh chắc chắn sẽ lớn hơn nữa nhưng nó cũng là cạnh tranh lành mạnh.

Phóng viên: Mobile Money đã được triển khai thành công tại nhiều quốc gia. Theo ông, bài học kinh nghiệm nào có thể áp dụng cho Việt Nam hiện nay?

TS. Nguyễn Trí Hiếu: Tại một số quốc gia châu phi hay Myanmar, Mobile Money đã được triển khai rất thành công và cung cấp cho người dân một phương tiện thanh toán phi tiền mặt dễ dàng, giản dị... và đặc biệt hiệu quả trong đại dịch COVID-19.

Thanh toán không dùng tiền mặt qua tài khoản ngân hàng, ví điện tử... tăng đột biến trong thời gian qua và chúng ta đi theo đúng xu hướng phát triển của thế giới.

Việc học hỏi, rút kinh nghiệm, từ các nước đã triển khai thành công Mobile Money là rất quan trọng vì chúng ta chưa có sản phẩm đó trên thực tế.

Tính đến thời điểm này, Mobile Money mới chỉ dừng lại ở những quyết định của Chính phủ mà ta đang trong giai đoạn triển khai. Tôi hi vọng trong vài tuần tới, chúng ta sẽ có thể thấy sản phẩm đó ra mắt người dùng.

Phóng viên: Trân trọng cảm ơn ông!Tin liên quan

-

![Ngoài Zalo Bank, "sàn thương mại điện tử" Zalo Shop cũng chưa được cấp phép]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

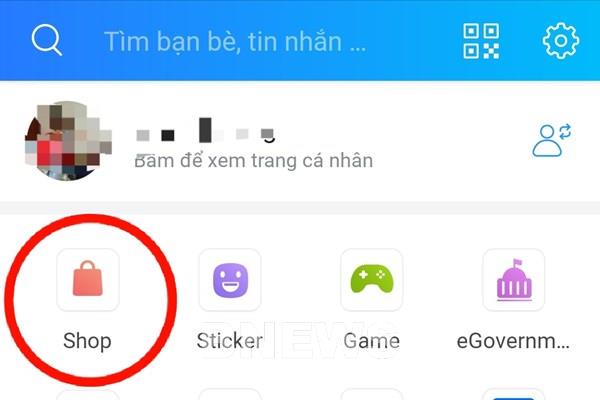

Ngoài Zalo Bank, "sàn thương mại điện tử" Zalo Shop cũng chưa được cấp phép

16:50' - 16/07/2020

Bên cạnh hoạt động liên quan đến tín dụng, ngân hàng nhưng chưa được cấp phép trên Zalo Bank, phóng viên BNEWS/TTXVN tiếp tục tìm hiểu về tính pháp lý trong hoạt động của nền tảng "Shop" của Zalo.

-

![Viettel đã sẵn sàng cho Mobile money]() Doanh nghiệp

Doanh nghiệp

Viettel đã sẵn sàng cho Mobile money

07:00' - 02/07/2020

Ông Trương Quang Việt, Phó Tổng giám đốc Tổng Công ty Dịch vụ số Viettel cho biết, Viettel đã chuẩn bị mọi nguồn lực để sẵn sàng triển khai Mobile money ngay khi được cấp phép.

Tin cùng chuyên mục

-

![Ngân hàng trung ương Nga xem xét tạm dừng cắt giảm lãi suất]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ngân hàng trung ương Nga xem xét tạm dừng cắt giảm lãi suất

11:40' - 15/02/2026

Nỗ lực đưa lạm phát về mức mục tiêu 4% của Ngân hàng trung ương Nga đang gặp nhiều trở ngại do tác động kinh tế từ cuộc xung đột tại Ukraine và các lệnh trừng phạt của phương Tây.

-

![Trung Quốc phát tín hiệu chuyển dịch mô hình điều hành chính sách tiền tệ]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Trung Quốc phát tín hiệu chuyển dịch mô hình điều hành chính sách tiền tệ

11:11' - 14/02/2026

Trong báo cáo hàng tháng công bố mới đây, PBoC đã đưa phân tích về thị trường tiền tệ lên vị trí ưu tiên hàng đầu, trước cả phần thị trường trái phiếu.

-

![Nhà đầu tư thất vọng vì sự "ngắt kết nối" giữa bitcoin với vàng]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Nhà đầu tư thất vọng vì sự "ngắt kết nối" giữa bitcoin với vàng

16:02' - 13/02/2026

Bất chấp đợt sụt giảm mạnh vào cuối tháng Một, giá vàng đã tăng 16% tính từ đầu năm 2026 đến nay và tiếp nối đà tăng lịch sử 65% trong năm 2025.

-

![Mỹ: Nguồn thu từ thuế quan tăng hơn 300%]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Mỹ: Nguồn thu từ thuế quan tăng hơn 300%

08:31' - 12/02/2026

Chính phủ Mỹ trong tháng 1/2026 ghi nhận mức thâm hụt ngân sách thấp hơn so với cùng kỳ năm ngoái, trong bối cảnh nguồn thu từ thuế quan tăng vọt.

-

![Ngân hàng nội định vị vai trò trong Trung tâm Tài chính quốc tế TP. Hồ Chí Minh]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ngân hàng nội định vị vai trò trong Trung tâm Tài chính quốc tế TP. Hồ Chí Minh

17:09' - 11/02/2026

Tỷ trọng đáng kể của khối ngân hàng trong cấu trúc thành viên VIFC-HCMC phản ánh vai trò cốt lõi của thị trường tiền tệ trong mô hình trung tâm tài chính quốc tế.

-

![Bài toán hội nhập của thị trường tài chính Việt Nam]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bài toán hội nhập của thị trường tài chính Việt Nam

08:29' - 11/02/2026

Việt Nam đang bước vào giai đoạn hình thành tài sản nhanh và hội nhập sâu với thị trường tài chính toàn cầu, kéo theo nhu cầu đầu tư xuyên biên giới ngày càng mạnh mẽ.

-

![Bảo đảm an ninh mạng trong phát triển tài sản số]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bảo đảm an ninh mạng trong phát triển tài sản số

17:19' - 08/02/2026

Trong bối cảnh tài sản số và kinh tế số đang phát triển nhanh, yêu cầu bảo đảm an ninh mạng và bảo mật ngày càng trở thành yếu tố then chốt nhằm bảo vệ nhà đầu tư và duy trì niềm tin thị trường.

-

![Trung Quốc tăng cường phòng ngừa rủi ro tiền điện tử]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Trung Quốc tăng cường phòng ngừa rủi ro tiền điện tử

12:38' - 08/02/2026

Theo trang web của PBoC, gần đây, do ảnh hưởng của nhiều yếu tố khác nhau, các hoạt động đầu cơ và thổi phồng liên quan đến tiền ảo và mã hóa tài sản thực tế đã xảy ra thường xuyên.

-

![Đồng USD phục hồi mong manh, bitcoin đảo chiều tăng sau đà lao dốc mạnh]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Đồng USD phục hồi mong manh, bitcoin đảo chiều tăng sau đà lao dốc mạnh

14:33' - 07/02/2026

Đồng USD có dấu hiệu hồi phục nhưng vẫn mong manh, trong khi bitcoin ghi nhận những dao động mạnh nhất trong nhiều năm trở lại đây.

TS Nguyễn Trí Hiếu, Chuyên gia kinh tế. Ảnh: Quốc Huy/BNEWS/TTXVN

TS Nguyễn Trí Hiếu, Chuyên gia kinh tế. Ảnh: Quốc Huy/BNEWS/TTXVN