Thị trường tiền tệ trong nước ra sao sau quyết định tăng lãi suất của Fed?

Về lý thuyết, động thái này có thể sẽ tác động lớn đến thị trường tiền tệ trong nước. Tuy nhiên, Ngân hàng Nhà nước khẳng định sẽ tiếp tục điều hành tỷ giá linh hoạt, góp phần bình ổn thị trường ngoại tệ, ổn định kinh tế vĩ mô và kiểm soát lạm phát.

*Ổn định vĩ mô Trước những quan ngại về việc Fed tăng lãi suất sẽ ảnh hưởng không nhỏ đến lãi suất và tỷ giá trong nước, ông Phạm Chí Quang, Phó Vụ trưởng phụ trách Vụ Chính sách tiền tệ - Ngân hàng Nhà nước cho biết, Ngân hàng Nhà nước điều hành tỷ giá theo hướng vừa tạo dư địa để tỷ giá diễn biến linh hoạt, hấp thụ các cú sốc bên ngoài, vừa can thiệp thị trường ngoại tệ để hạn chế biến động quá mức của tỷ giá. Từ đó, góp phần bình ổn thị trường ngoại tệ, ổn định kinh tế vĩ mô và kiểm soát lạm phát.Từ đầu năm 2022, Ngân hàng Nhà nước đã bán ngoại tệ can thiệp với các hình thức phù hợp để bổ sung nguồn cung ngoại tệ cho thị trường, qua đó đáp ứng các nhu cầu ngoại tệ hợp pháp của nền kinh tế, đồng thời duy trì thanh khoản VND dồi dào trên thị trường để hỗ trợ bình ổn mặt bằng lãi suất VND, hỗ trợ quá trình phục hồi và phát triển kinh tế - xã hội.

Theo ông Phạm Chí Quang, tỷ giá USD/VND hiện nay tăng khoảng 2% so với cuối năm 2021 là phù hợp với điều kiện, diễn biến thị trường trong, ngoài nước. Đồng thời phù hợp với mục tiêu xuyên suốt của điều hành chính sách tiền tệ là góp phần ổn định thị trường tiền tệ, kinh tế vĩ mô, kiểm soát lạm phát. "Trong bối cảnh thị trường diễn biến bất lợi, nhiều áp lực như hiện nay, với quy mô dự trữ ngoại hối đã được Ngân hàng Nhà nước mua vào và củng cố mạnh mẽ trong các giai đoạn trước đây, Ngân hàng Nhà nước đã, đang và sẽ tiếp tục bán ngoại tệ để bình ổn thị trường", ông Phạm Chí Quang cho biết thêm. Theo đó, Ngân hàng Nhà nước sẽ tăng tần suất bán can thiệp ngoại tệ để sẵn sàng bổ sung nguồn cung ngoại tệ cho thị trường thường xuyên hơn nữa, qua đó tạo điều kiện cho hệ thống tổ chức tín dụng đáp ứng đầy đủ, kịp thời các nhu cầu ngoại tệ hợp pháp của tổ chức và cá nhân, bao gồm nhu cầu ngoại tệ để nhập khẩu các mặt hàng thiết yếu phục vụ sản xuất kinh doanh trong nước và xuất khẩu, góp phần bình ổn thị trường và hỗ trợ phục hồi kinh tế. Kể từ đầu năm đến nay, đây là lần thứ 4 Fed điều chỉnh lãi suất cơ bản. Trước đó, hồi tháng 3/2022, Fed đã lần đầu nâng lãi suất cơ bản lên thêm 0,25 điểm phần trăm, lên phạm vi từ 0,25-0,5% sau 4 năm lãi suất giữ ở mức gần 0%.Sang đến tháng 5, Fed lại tiếp tục tăng lãi suất thêm tới 0,5 điểm phần trăm, đẩy lãi suất tham chiếu tại Mỹ lên mức từ 0,75-1%. Ngày 15/6, Fed thông báo quyết định tăng lãi suất với mức tăng mạnh nhất trong gần 30 năm sau khi lạm phát tăng đột biến vào tháng 5, với mức tăng 0,75 điểm phần trăm đưa lãi suất cơ bản của ngân hàng lên từ 1,5-1,75%. Và đến ngày 27/7, Fed lại một lần nữa tăng lãi suất thêm 0,75 điểm phần trăm, lên phạm vi từ 2,25-2,5%.

Mặc dù các đợt tăng lãi suất nhanh chóng của Fed đã kìm hãm thị trường nhà ở, kìm hãm giá trị cổ phiếu và thúc đẩy sự gia tăng nhẹ của việc sa thải lao động, nhưng vẫn chưa tạo ra tác động đáng kể đến vấn đề lạm phát. Nhiều dự báo cho rằng Fed sẽ còn nâng lãi suất nhiều lần nữa trong năm 2022. Đánh giá về ảnh hưởng của việc Fed tăng lãi suất đối với thị trường tiền tệ trong nước, PGS.TS Đinh Trọng Thịnh, Giảng viên cao cấp Học viện Tài chính cho rằng biến động mới này ít nhiều có thể có những tác động lên dòng tiền đầu tư. Cụ thể, đồng USD tăng giá có thể sẽ làm đảo chiều dòng vốn đầu tư toàn cầu từ các nước đang phát triển sang các nước phát triển, hút USD về Mỹ và nhiều quốc gia khác. Chưa dừng ở đó, nhà đầu tư ở các nước có đồng tiền mất giá so với đồng USD phần nào cũng sẽ bị ảnh hưởng và từ đó, tác động lên các quyết định đầu tư của họ tại Việt Nam.Tuy nhiên, theo PGS.TS Đinh Trọng Thịnh, từ 2 năm nay trên thị trường chứng khoán, các nhà đầu tư nước ngoài đã liên tục bán ròng, giữ tiền trong tài khoản chờ mua vào, nên mức độ co hẹp dòng vốn này không đáng lo ngại.

"Ngoài ra, tuy dòng vốn đầu tư trực tiếp nước ngoài (FDI) đăng ký mới vào Việt Nam có thể giảm nhưng các nhà đầu tư hiện hữu sẽ vẫn tiếp tục đầu tư để kết thúc quá trình xây dựng, chuyển sang khai thác sinh lời. Vì thế, hoạt động đầu tư từ nước ngoài sẽ tiếp tục được đẩy mạnh giải ngân, giúp giảm áp lực tăng giá của đồng USD và áp lực lạm phát trong nước", ông Thịnh nhận định. Còn đối với các ngân hàng có hoạt động huy động vốn trên thị trường quốc tế, việc lãi suất tăng cao cũng sẽ khiến các ngân hàng gặp khó trong việc trả nợ các khoản vay hiện hữu và việc vay mới cũng không dễ dàng. Dù vậy, vị chuyên gia đánh giá hoạt động huy động vốn quốc tế của ngân hàng Việt hiện không quá nhiều nên ảnh hưởng sẽ không quá lớn. *Điều hành linh hoạt Báo cáo mới đây của Phòng Phân tích Công ty cổ phần Chứng khoán Everest (EVS) cho thấy lãi suất cho vay của các ngân hàng thương mại đã tăng trong khoảng 30-70 điểm cơ bản từ đầu năm tới nay trong bối cảnh tăng trưởng tín dụng nhanh tới hơn 8,04% trong 6 tháng đầu năm.Điều này không quá khó hiểu khi lãi suất huy động từ tổ chức và dân cư đã nhích lên đáng kể so với năm 2021 dưới áp lực tăng lãi suất toàn cầu và tỷ giá VND trong thời gian qua.

EVS kỳ vọng xu hướng lãi suất huy động sẽ tiếp tục duy trì trong nửa cuối năm 2022 trong khi lãi suất cho vay có thể giảm từ 25-50 điểm cơ bản nhờ gói cấp bù lãi suất 2% của Chính phủ. Trong khi đó, báo cáo Triển vọng kinh tế và thị trường ngoại hối Việt Nam 6 tháng cuối năm 2022 của Trung tâm giải pháp và giao dịch Ngân hàng Shinhan (Shinhan Bank S&T Center) nhận định: Tỷ giá USD/VND dự kiến sẽ tăng trong năm 2022 do những lo ngại lạm phát gây nên bởi các chính sách thắt chặt tiền tệ sớm hơn dự kiến của Fed và giá nguyên liệu thô tăng.Tuy nhiên sẽ giảm dần vào cuối năm và duy trì quanh mức 23.000 đồng nhờ các chính sách kích thích kinh tế, kích cầu trong nước, sự phục hồi của ngành du lịch và dòng vốn đầu tư nước ngoài chảy vào.

"Xuất khẩu giảm do tốc độ tăng trưởng thấp ở Trung Quốc và Mỹ, vốn là các đối tác thương mại lớn, là yếu tố gây nên sự tăng vọt của tỷ giá hối đoái", Shinhan dự báo.Để giảm thiểu những tác động tiêu cực đến từ làn sóng tăng lãi suất của các ngân hàng trung ương toàn cầu, TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) từng kiến nghị cần tiếp tục đẩy nhanh tiến độ thực hiện Chương trình phục hồi 2022-2023; điều hành chính sách tiền tệ chủ động, linh hoạt với các kịch bản khi có sự thay đổi chính sách tiền tệ của các ngân hàng trung ương lớn trên thế giới; phối kết hợp tốt với chính sách tài khóa, đảm bảo ổn định mặt bằng lãi suất và tỷ giá góp phần kiềm chế lạm phát theo mục tiêu...

Ngoài ra, theo TS. Cấn Văn Lực, việc đánh giá nghĩa vụ nợ nước ngoài khi Fed tăng lãi suất nhằm có những cảnh báo kịp thời đối với doanh nghiệp cũng là điều rất cần thiết. Đồng thời, cần tiếp tục điều hành tỷ giá và thị trường ngoại hối chủ động, linh hoạt nhằm ổn định tỷ giá, góp phần kiểm soát lạm phát và hỗ trợ doanh nghiệp, nhất là khối doanh nghiệp vay nợ nước ngoài nhiều. Trong cuộc họp ngày 28/7 ngay sau động thái tăng lãi suất của Fed, Thủ tướng Phạm Minh Chính đã chỉ đạo các bộ, ngành, cơ quan liên quan tiếp tục phối hợp hài hòa, hợp lý, đồng bộ, chặt chẽ, linh hoạt, hiệu quả giữa chính sách tiền tệ, chính sách tài khóa và các chính sách vĩ mô khác.Trong đó, thực hiện chính sách tiền tệ thận trọng, linh hoạt, chắc chắn, hiệu quả; điều hành tỷ giá, lãi suất ổn định hợp lý, góp phần hỗ trợ doanh nghiệp, tiếp tục chống đô la hóa, vàng hóa hiệu quả; bảo đảm tăng trưởng tín dụng hợp lý, tập trung vào sản xuất kinh doanh, phát triển bất động sản khu công nghiệp, nhà ở xã hội.

Bên cạnh đó, các bộ, ngành, cơ quan liên quan thực hiện chính sách tài khóa mở rộng hợp lý, bảo đảm hiệu quả; phấn đấu tăng thu, tiết kiệm chi; tiếp tục rà soát, giảm thuế, phí, lệ phí, các chi phí đầu vào cho doanh nghiệp.Đồng thời đẩy mạnh giải ngân vốn đầu tư công, tăng cường hợp tác công tư, khơi thông mọi nguồn lực, thu hút đầu tư tư nhân và đầu tư nước ngoài, lấy nguồn lực nhà nước kích hoạt, dẫn dắt mọi nguồn lực hợp pháp khác, góp phần tạo công ăn việc làm, thúc đẩy tăng trưởng.

Mặt khác, các bộ, ngành, cơ quan liên quan còn triển khai hiệu quả Chương trình phục hồi và phát triển kinh tế - xã hội, 3 Chương trình mục tiêu quốc gia; Phát triển thị trường vốn, thị trường trái phiếu doanh nghiệp, thị trường bất động sản an toàn, minh bạch, hiệu quả, bền vững. Đặc biệt kiểm soát chặt chẽ giá cả, thị trường, nhất là những mặt hàng chiến lược, thiết yếu cho sản xuất và đời sống.../.Tin liên quan

-

![Tín hiệu Fed sắp dừng tăng lãi suất mở cơ hội phục hồi cho các thị trường mới nổi châu Á]() Kinh tế Thế giới

Kinh tế Thế giới

Tín hiệu Fed sắp dừng tăng lãi suất mở cơ hội phục hồi cho các thị trường mới nổi châu Á

07:56' - 29/07/2022

Khi Mỹ thúc đẩy việc tăng lãi suất mạnh nhất trong suốt nhiều năm, các nhà đầu tư quan tâm hơn một cách bất thường tới các thị trường mới nổi của châu Á.

-

![Giá vàng châu Á tăng phiên chiều 28/7 sau khi Fed tăng lãi suất]() Giá vàng

Giá vàng

Giá vàng châu Á tăng phiên chiều 28/7 sau khi Fed tăng lãi suất

17:16' - 28/07/2022

Hội đồng Vàng Thế giới cho biết nhu cầu mua kim loại quý của các nhà đầu tư giảm mạnh đã kéo nhu cầu vàng toàn cầu trong quý II/2022 giảm 8% so với cùng kỳ năm trước

-

![Đồng yen tăng giá nhẹ so với USD sau quyết định của Fed]() Ngân hàng

Ngân hàng

Đồng yen tăng giá nhẹ so với USD sau quyết định của Fed

10:33' - 28/07/2022

Trong phiên giao dịch sáng 28/7, đồng yen đã tăng giá nhẹ so với đồng bạc xanh của Mỹ sau khi Cục Dự trữ Liên bang Mỹ (Fed) quyết định tăng lãi suất thêm 0,75 điểm phần trăm.

-

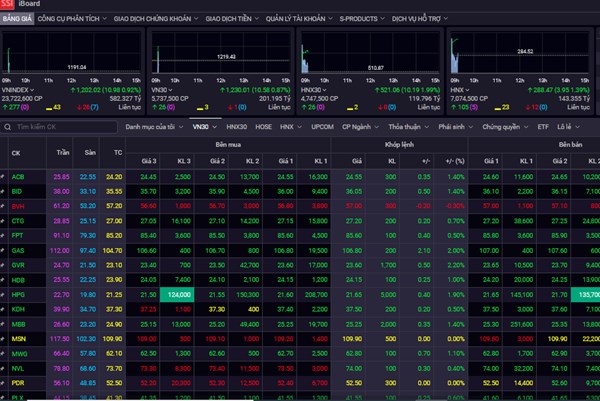

![Ngay khi mở phiên, VN-Index vượt mốc 1.200 điểm sau khi Fed tăng lãi suất]() Chứng khoán

Chứng khoán

Ngay khi mở phiên, VN-Index vượt mốc 1.200 điểm sau khi Fed tăng lãi suất

09:58' - 28/07/2022

Cùng chung xu hướng với các thị trường chứng khoán thế giới, sau thông tin Cục Dự trữ Liên bang Mỹ (Fed) quyết định tiếp tục tăng lãi suất thị trường chứng khoán Việt Nam tăng mạnh.

-

![Sau khi Fed tăng lãi suất, giá vàng trong nước tăng 300 nghìn đồng/lượng]() Giá vàng

Giá vàng

Sau khi Fed tăng lãi suất, giá vàng trong nước tăng 300 nghìn đồng/lượng

09:04' - 28/07/2022

Cùng chiều với xu hướng thế giới, sáng 28/7, giá vàng trong nước tăng 300 nghìn đồng/lượng giữa bối cảnh Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất thêm 0,75 điểm phần trăm như dự kiến.

Tin cùng chuyên mục

-

![Ấn Độ chi tiêu kỷ lục trong ngân sách 2026]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ấn Độ chi tiêu kỷ lục trong ngân sách 2026

08:30'

Chính phủ Ấn Độ vừa công bố kế hoạch phân bổ nguồn lực tài chính ở mức cao nhất từ trước đến nay cho lĩnh vực hạ tầng và an ninh quốc gia trong dự thảo ngân sách năm 2026.

-

![Chuyển tiền tức thời xuyên biên giới chuẩn bị phổ cập tại châu Âu]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Chuyển tiền tức thời xuyên biên giới chuẩn bị phổ cập tại châu Âu

11:30' - 03/02/2026

Việc chuyển tiền cho người thân, bạn bè sinh sống tại quốc gia châu Âu chỉ trong vài giây, thay vì chờ đợi nhiều giờ hoặc thậm chí nhiều ngày như trước đây, đang tiến gần hơn bao giờ hết.

-

![Bitcoin trụ vững quanh mốc 78.000 USD/BTC]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bitcoin trụ vững quanh mốc 78.000 USD/BTC

09:35' - 03/02/2026

Đồng bitcoin đã ổn định trở lại quanh mốc 78.000 USD/BTC trong phiên ngày 2/2 (giờ Mỹ).

-

![Ưu tiên của ngành tài chính châu Âu trong bối cảnh Mỹ điều chỉnh chính sách]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ưu tiên của ngành tài chính châu Âu trong bối cảnh Mỹ điều chỉnh chính sách

06:30' - 03/02/2026

Trong bối cảnh môi trường đầu tư toàn cầu tiếp tục chịu tác động từ những điều chỉnh chính sách kinh tế tại Mỹ, thị trường châu Âu được giới chuyên gia đánh giá là một kênh phân bổ vốn đáng cân nhắc.

-

![Tỷ giá toàn cầu bước vào giai đoạn khó đoán]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Tỷ giá toàn cầu bước vào giai đoạn khó đoán

12:16' - 01/02/2026

Theo báo La Tribune của Pháp, sự suy yếu nhanh chóng của đồng USD so với đồng euro đang trở thành một trong những diễn biến nổi bật nhất trên thị trường tài chính toàn cầu.

-

![Lãi suất thế chấp tại Mỹ tăng trở lại]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Lãi suất thế chấp tại Mỹ tăng trở lại

12:02' - 31/01/2026

Lãi suất thế chấp của khoản vay mua nhà phổ biến kỳ hạn 30 năm tại Mỹ đã tăng 8 điểm cơ bản, lên mức 6,24% trong tuần từ 16-23/1.

-

![Nhìn lại lãi suất Fed từ năm 2025 đến nay]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Nhìn lại lãi suất Fed từ năm 2025 đến nay

09:55' - 29/01/2026

Trong tuyên bố sau cuộc họp kéo dài hai ngày (27-28/1/2026), Fed cho biết các nhà hoạch định chính sách đã bỏ phiếu đồng thuận giữ lãi suất điều hành trong biên độ 3,5–3,75%

-

![Ngân hàng trung ương Canada có khả năng giữ nguyên lãi suất trong năm 2026]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ngân hàng trung ương Canada có khả năng giữ nguyên lãi suất trong năm 2026

07:47' - 29/01/2026

Nền kinh tế Canada vẫn còn yếu, mặc dù đã ổn định sau một loạt các đợt cắt giảm lãi suất nhằm hỗ trợ nền kinh tế bị ảnh hưởng bởi các biện pháp thuế quan của Tổng thống Mỹ Donald Trump.

-

![TP. Hồ Chí Minh tham vấn chiến lược phát triển Trung tâm Tài chính quốc tế]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

TP. Hồ Chí Minh tham vấn chiến lược phát triển Trung tâm Tài chính quốc tế

21:29' - 28/01/2026

Giai đoạn đầu từ năm 2026 đến 2030, TP. Hồ Chí Minh sẽ xây dựng và đặt nền móng hoàn chỉnh cho Trung tâm Tài chính quốc tế, tạo đà phát triển vững chắc trong các giai đoạn tiếp theo.

Trụ sở Ngân hàng Dự trữ Liên bang Mỹ (Fed) tại Washington, DC. Ảnh: AFP/ TTXVN

Trụ sở Ngân hàng Dự trữ Liên bang Mỹ (Fed) tại Washington, DC. Ảnh: AFP/ TTXVN Trụ sở Ngân hàng Nhà nước Việt Nam. Ảnh: Trần Việt/TTXVN

Trụ sở Ngân hàng Nhà nước Việt Nam. Ảnh: Trần Việt/TTXVN TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV). Ảnh: Mai Phương/BNEWS/TTXVN

TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV). Ảnh: Mai Phương/BNEWS/TTXVN