Xu hướng khu vực hóa mạng lưới chuỗi cung ứng đem lại lợi ích cho ASEAN

- Từ khóa :

- asean

- chuỗi cung ứng đông nam á

- đông nam á

Tin liên quan

-

![Thái Lan chuẩn bị cho chuỗi cung ứng ô tô điện toàn cầu]() Ô tô xe máy

Ô tô xe máy

Thái Lan chuẩn bị cho chuỗi cung ứng ô tô điện toàn cầu

09:37' - 07/07/2023

Ngày 6/7, 5 cơ quan nhà nước cùng với khu vực tư nhân của Thái Lan đã ký biên bản ghi nhớ (MoU) giúp các nhà cung cấp phụ tùng ô tô chuẩn bị cho quá trình chuyển đổi sang xe điện (EV) trên toàn cầu.

-

![Tách rời chuỗi cung ứng chất bán dẫn toàn cầu - nhiệm vụ bất khả thi?]() Phân tích - Dự báo

Phân tích - Dự báo

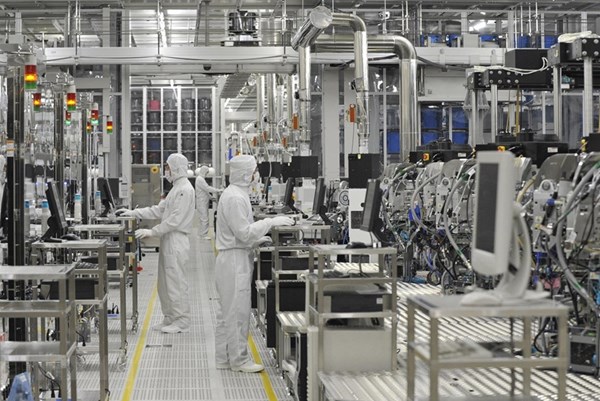

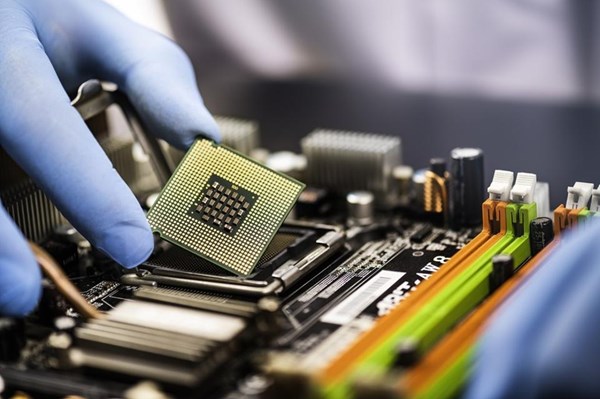

Tách rời chuỗi cung ứng chất bán dẫn toàn cầu - nhiệm vụ bất khả thi?

05:30' - 25/06/2023

Ông Christophe Fouquet, Phó Chủ tịch điều hành tập đoàn ASML, nhận định việc chia tách chuỗi cung ứng chất bán dẫn toàn cầu sẽ là "cực kỳ khó khăn và tốn kém" nếu không muốn nói là không thể.

-

![Indonesia có thể thu hút đầu tư gần 32 tỷ USD vào chuỗi cung ứng pin xe điện]() DN cần biết

DN cần biết

Indonesia có thể thu hút đầu tư gần 32 tỷ USD vào chuỗi cung ứng pin xe điện

16:23' - 31/05/2023

Bộ trưởng Điều phối các vấn đề Hàng hải và Đầu tư Indonesia Luhut Pandjaitan cho biết quốc gia này có thể thu hút 31,9 tỷ USD vào các dự án gắn liền với chuỗi cung ứng pin xe điện (EV) vào năm 2026.

-

![WTO kêu gọi đa dạng hóa chuỗi cung ứng để phục hồi thương mại]() Ý kiến và Bình luận

Ý kiến và Bình luận

WTO kêu gọi đa dạng hóa chuỗi cung ứng để phục hồi thương mại

07:50' - 24/05/2023

Tổng giám đốc Tổ chức Thương mại Thế giới (WTO) Ngozi Okonjo-Iweala đã kêu gọi các quốc gia "phi tập trung hóa" chuỗi cung ứng thay vì hình thành các khối để cô lập các nước khác.

Tin cùng chuyên mục

-

![ExxonMobil dự báo Mỹ đủ khả năng ứng phó cú sốc năng lượng]() Phân tích - Dự báo

Phân tích - Dự báo

ExxonMobil dự báo Mỹ đủ khả năng ứng phó cú sốc năng lượng

10:51' - 04/03/2026

Phát biểu tại một hội nghị tài chính ở Phố Wall ngày 3/3, Phó Chủ tịch cấp cao của ExxonMobil, ông Jack Williams, mô tả tình hình thị trường năng lượng hiện nay là "hết sức biến động".

-

![Trung Đông trước ngã rẽ lịch sử]() Phân tích - Dự báo

Phân tích - Dự báo

Trung Đông trước ngã rẽ lịch sử

10:39' - 02/03/2026

Cuộc đối đầu quân sự trực tiếp giữa Mỹ–Israel và Iran đang đẩy Trung Đông vào một trong những thời khắc nguy hiểm nhất trong nhiều thập kỷ.

-

![Thị trường năng lượng toàn cầu đối mặt cú sốc nghiêm trọng nhất]() Phân tích - Dự báo

Phân tích - Dự báo

Thị trường năng lượng toàn cầu đối mặt cú sốc nghiêm trọng nhất

16:36' - 01/03/2026

Xung đột Mỹ – Israel và Iran làm gia tăng rủi ro gián đoạn 20% nguồn cung dầu thế giới; giới phân tích cảnh báo giá Brent có thể vượt 100 USD/thùng nếu Eo biển Hormuz bị phong tỏa.

-

![Các hãng vận tải lớn "né" Trung Đông sau các cuộc không kích nhằm vào Iran]() Phân tích - Dự báo

Phân tích - Dự báo

Các hãng vận tải lớn "né" Trung Đông sau các cuộc không kích nhằm vào Iran

20:38' - 28/02/2026

Tiếp theo Iran, Iraq và Israel, Syria, Kuwait và Các Tiểu vương quốc Arab Thống nhất (UAE) đều đã tuyên bố đóng cửa một phần không phận của mình.

-

![Eo biển Hormuz - tâm điểm rủi ro của thị trường năng lượng toàn cầu]() Phân tích - Dự báo

Phân tích - Dự báo

Eo biển Hormuz - tâm điểm rủi ro của thị trường năng lượng toàn cầu

20:16' - 28/02/2026

Tổng thống Mỹ Donald Trump đã thực hiện lời cảnh báo thực hiện hoạt động quân sự nhằm vào Iran sau khi các cuộc đàm phán nhằm kiềm chế chương trình hạt nhân của nước này không thành công.

-

![Thị trường bất động sản 2026: Chu kỳ sàng lọc mới và sự phân hóa ngày càng rõ nét]() Phân tích - Dự báo

Phân tích - Dự báo

Thị trường bất động sản 2026: Chu kỳ sàng lọc mới và sự phân hóa ngày càng rõ nét

18:03' - 28/02/2026

Thị trường bước sang năm 2026 trong bối cảnh nhiều yếu tố mới cùng lúc tác động, từ thay đổi chính sách pháp lý, dòng vốn đến cơ cấu nguồn cung.

-

![OECD nêu bật triển vọng phát triển ngành bán dẫn Mexico]() Phân tích - Dự báo

Phân tích - Dự báo

OECD nêu bật triển vọng phát triển ngành bán dẫn Mexico

09:55' - 28/02/2026

OECD nhận định ngành công nghiệp bán dẫn của Mexico có tương lai đầy hứa hẹn và sẽ đóng vai trò then chốt trong nỗ lực của các nước thành viên nhằm củng cố và đa dạng hóa chuỗi cung ứng toàn cầu.

-

![Thuế quan của Mỹ: Giới hạn mới, tác động mới]() Phân tích - Dự báo

Phân tích - Dự báo

Thuế quan của Mỹ: Giới hạn mới, tác động mới

15:32' - 27/02/2026

Việc chính quyền Tổng thống Donald Trump duy trì mức thuế 10% và đe dọa nâng lên 15% theo Mục 122 của Đạo luật Thương mại Mỹ năm 1974 đặt ra nhiều tranh cãi.

-

![IMF dự báo kinh tế Mỹ tăng trưởng 2,6% trong năm 2026]() Phân tích - Dự báo

Phân tích - Dự báo

IMF dự báo kinh tế Mỹ tăng trưởng 2,6% trong năm 2026

07:38' - 26/02/2026

Kinh tế Mỹ được đánh giá duy trì đà tích cực nhưng vẫn đối mặt rủi ro từ thuế quan và thị trường lao động trong bối cảnh chính quyền Donald Trump thúc đẩy các biện pháp thương mại mới.

Hàng hóa được xếp tại cảng ở Bangkok, Thái Lan. Ảnh: AFP/TTXVN

Hàng hóa được xếp tại cảng ở Bangkok, Thái Lan. Ảnh: AFP/TTXVN