Giải pháp giúp ngành ngân hàng biến “nguy” thành “cơ”

Đại dịch COVID-19 bất ngờ xảy ra từ đầu năm 2020 đến nay đã tác động toàn diện lên mọi mặt kinh tế - xã hội thế giới và Việt Nam. Với ngành ngân hàng, dù không phải là lĩnh vực chịu ảnh hưởng nặng nề nhất, song cũng đã và đang phải đối mặt với những thách thức chưa từng có.

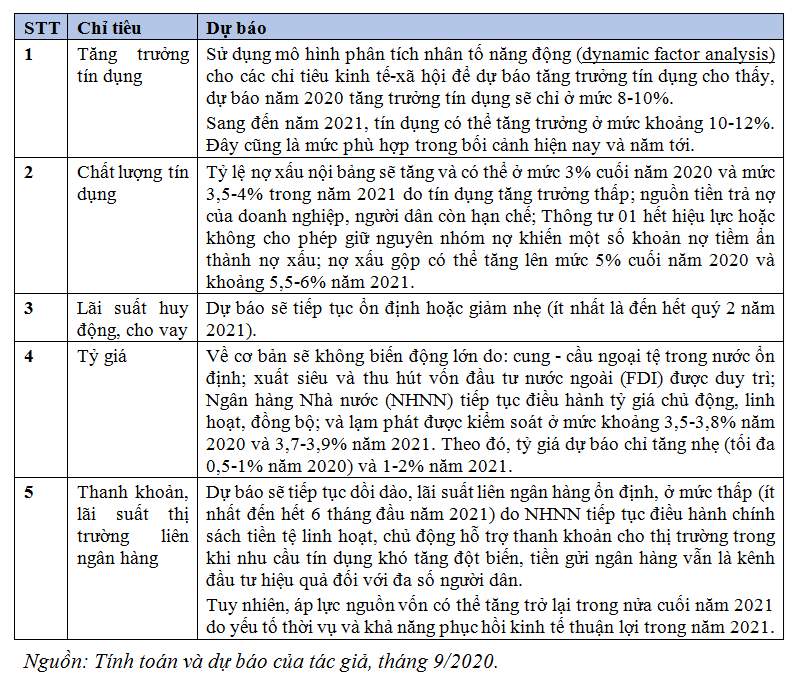

Hơn 9 tháng qua, ngành ngân hàng đã hết sức nỗ lực, một mặt ứng phó, duy trì hoạt động trước những ảnh hưởng của dịch COVID-19; mặt khác, chung lưng, đấu cật, triển khai hàng loạt các biện pháp nhằm hỗ trợ nền kinh tế, doanh nghiệp, người dân cùng vượt qua khó khăn. 3 yếu tố đáng lưu tâmDự báo đến hết năm 2020 và 2021, chính sách tiền tệ sẽ tiếp tục được điều hành linh hoạt, thích ứng nhằm đảm bảo ổn định kinh tế vĩ mô, kiểm soát lạm phát, góp phần hỗ trợ phục hồi sản xuất - kinh doanh và củng cố, gia tăng khả năng chống chịu của thị trường tiền tệ - ngân hàng với các cú sốc bên ngoài. Tín dụng đối với các lĩnh vực rủi ro cao và cho vay ngoại tệ tiếp tục được kiểm soát chặt chẽ. Dự thảo sửa đổi Thông tư 01/2020/TT-NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch COVID-19 theo hướng mở rộng đối tượng và thời gian hỗ trợ cũng sắp được ban hành. Theo đó, dự báo một số chỉ tiêu của ngành ngân hàng hết năm 2020-2021 như sau:Như vậy, có thể thấy 3 vấn đề đáng lưu tâm hiện nay và thời gian tới đối với hệ thống các tổ chức tín dụng chủ yếu là: vấn đề rủi ro nợ xấu gia tăng (lợi nhuận giảm hoặc khó tăng nhanh trở lại); khả năng tăng năng lực tài chính (nhất là vốn chủ sở hữu) của các tổ chức tín dụng còn nhiều khó khăn trong bối cảnh ngân sách Nhà nước thâm hụt nhiều hơn do phải tăng chi phòng chống dịch và giảm thu do tác động tiêu cực của dịch bệnh và huy động qua kênh phát hành cổ phiếu – trái phiếu dài hạn, bán chiến lược cho nước ngoài gặp nhiều thách thức khi thị trường chứng khoán biến động mạnh, nhà đầu tư thận trọng hơn…; và thách thức từ quá trình chuyển đổi số, một mặt vừa phải thay đổi tư duy, văn hóa kinh doanh, quản trị nội bộ, đầu tư lớn, chuẩn bị nhân sự số; một mặt còn phải tùy thuộc vào tiến độ, chất lượng ban hành hành lang pháp lý cho nền kinh tế số nói chung và tài chính – ngân hàng số nói riêng.

6 giải pháp kiến nghịĐến hết năm 2020 và cả năm 2021 là thời điểm Việt Nam cần tiếp tục thực hiện mục tiêu kép: vừa phòng chống dịch COVID-19 hiệu quả, vừa khôi phục các hoạt động kinh tế - xã hội, phấn đấu tăng trưởng GDP năm 2020 đạt khoảng 2,5% và 2021 đạt khoảng 6,5-7%, kiểm soát lạm phát dưới 4%.Theo đó, 6 giải pháp chính trong lĩnh vực tiền tệ - ngân hàng là:

Một là, đẩy nhanh tiến độ ban hành và thực hiện Thông tư 01 sửa đổi theo hướng mở rộng và gia hạn thời gian hỗ trợ các đối tượng bị ảnh hưởng bởi dịch COVID-19. Theo đó, rất cần sự phối hợp và vào cuộc đồng bộ của các chính sách hỗ trợ khác, nhất là gói hỗ trợ tài khóa và an sinh xã hội (hiện tại và gói bổ sung, nếu có). Đồng thời, NHNN tăng cường cho vay tái cấp vốn và nghiên cứu cho phép giảm phí bảo hiểm tiền gửi, góp phần hỗ trợ các tổ chức tín dụng có điều kiện tiếp tục giảm lãi suất cho vay.Hai là, chính sách tiền tệ cần tiếp tục theo hướng chủ động, linh hoạt, nhưng cần thích ứng trong bối cảnh mới; chính sách tài khóa tiếp tục chặt chẽ, nhưng rõ ràng là cần đồng hành, thích ứng nhiều hơn nữa, nhằm hỗ trợ khôi phục nền kinh tế nhanh và bền vững hơn. Đồng thời, phối hợp chặt chẽ giữa chính sách tiền tệ với chính sách tài khóa và chính sách kinh tế vĩ mô khác nhằm đảm bảo tính đồng bộ, hiệu quả, ổn định vĩ mô và kiểm soát lạm phát.Ba là, xây dựng đề án cơ cấu lại hệ thống các tổ chức tín dụng giai đoạn 2021-2025, với trọng tâm chính là: đẩy nhanh tiến trình cơ cấu lại các tổ chức tín dụng yếu kém gắn với xử lý nợ xấu trong bối cảnh mới, tiếp tục lành mạnh hóa hệ thống các tổ chức tín dụng, trong đó lưu tâm đến các nội dung quản trị doanh nghiệp trong các tổ chức tín dụng, áp dụng chuẩn mực quốc tế, nâng cao năng lực tài chính (nhất là vốn chủ sở hữu) của các tổ chức tín dụng và đẩy mạnh cơ cấu lại các tổ chức tài chính phi ngân hàng (như quỹ tín dụng, công ty tài chính, cho thuê tài chính và các tổ chức tài chính vi mô khác…).Bốn là, đẩy nhanh tiến độ thực hiện Chiến lược phát triển ngành ngân hàng đến năm 2025, định hướng đến năm 2030, Chiến lược tài chính toàn diện đến năm 2025 và định hướng đến năm 2030, trong đó cần sớm xây dựng khuôn khổ pháp lý cho các hoạt động theo xu thế mới như tài chính số - ngân hàng số, Fintech, cho vay ngang hàng, thanh toán không dùng tiền mặt, dịch vụ mobile money, xác thực khách hàng điện tử - eKYC… Điều này cũng là góp phần quan trọng thực hiện Chương trình chuyển đổi số quốc gia đến năm 2030 theo Quyết định 749/QĐ-TTg ngày 3/6/2020.Năm là, hoàn thiện thể chế, phát triển đồng bộ, cân bằng hệ thống tài chính, nâng cao khả năng chống chịu với các cú sốc bên ngoài: Hoàn thiện thể chế hệ thống tài chính trong bối cảnh hội nhập sâu rộng và chuyển đổi số phát triển nhanh, tách biệt thực chất và hiệu quả chức năng sở hữu và quản lý, chức năng tín dụng chính sách và tín dụng thương mại; Tiếp tục tăng dự trữ ngoại hối (phấn đấu đạt mức tương đương 5 tháng nhập khẩu cuối năm 2021); Phát triển thị trường trái phiếu doanh nghiệp theo hướng lành mạnh, an toàn, góp phần giảm lệ thuộc nhiều vào tín dụng ngân hàng và thị trường chứng khoán phái sinh nhằm đa dạng hóa sản phẩm, kênh đầu tư và công cụ quản lý rủi ro; Chú trọng nâng cao năng lực quản lý, giám sát, an toàn và ổn định hệ thống tài chính - tiền tệ; xây dựng mô hình quản lý-giám sát rủi ro hệ thống, cơ chế xử lý khủng hoảng tài chính; Chú trọng xây dựng hệ thống thông tin, dữ liệu tài chính – tiền tệ quốc gia theo hướng công khai, minh bạch, cập nhật và kết nối hơn; Tăng cường hợp tác quốc tế trong phòng chống dịch bệnh, khôi phục kinh tế và kiểm soát rủi ro bất ổn tài chính toàn cầu…Cuối cùng, bản thân các tổ chức tín dụng cũng cần: xây dựng cơ chế hoạt động thích ứng trang thái “bình thường mới”; tái cơ cấu hoạt động nhằm nâng cao hiệu quả, chất lượng hoạt động, vượt qua thách thức hiện nay; đổi mới tư duy, sáng tạo, thiết kế sản phẩm dịch vụ mới phù hợp với nhu cầu, thị hiếu của khách hàng sau dịch bệnh và chú trọng phát triển ngân hàng số và thanh toán không dùng tiền mặt, đáp ứng xu thế mới./.Tin liên quan

-

![Nhiều ngân hàng công bố lên sàn]() Chứng khoán

Chứng khoán

Nhiều ngân hàng công bố lên sàn

08:30' - 11/10/2020

Đến cuối năm 2020 toàn bộ các ngân hàng thương mại phải niêm yết, đăng ký giao dịch trên thị trường chính thức.

-

![Bổ sung vốn cho các ngân hàng thương mại Nhà nước]() Ngân hàng

Ngân hàng

Bổ sung vốn cho các ngân hàng thương mại Nhà nước

07:14' - 10/10/2020

Chính phủ vừa ban hành Nghị định 121/2020/NĐ-CP để mở rộng phạm vi đầu tư bổ sung vốn Nhà nước đầu tư tại công ty cổ phần, công ty trách nhiệm hữu hạn hai thành viên trở lên.

-

![Nhiều ngân hàng niêm yết, chuyển sàn: Có tạo nên sóng mới?]() Chứng khoán

Chứng khoán

Nhiều ngân hàng niêm yết, chuyển sàn: Có tạo nên sóng mới?

17:24' - 08/10/2020

Theo đề án thành lập Sở Giao dịch Chứng khoán Việt Nam, dự kiến thị trường cổ phiếu sẽ chuyển về sàn HOSE quản lý, sàn HNX sẽ quản lý thị trường trái phiếu và thị trường chứng khoán phái sinh.

Tin cùng chuyên mục

-

![Nút thắt pháp lý trên thị trường tài sản kỹ thuật số 2026]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Nút thắt pháp lý trên thị trường tài sản kỹ thuật số 2026

15:40' - 16/01/2026

Hoạt động sử dụng stablecoin đã tăng trưởng mạnh sau khi Mỹ thông qua luật quản lý vào tháng 7/2025.

-

![Hai ẩn số có thể làm chệnh hướng đà hồi phục của đồng yen]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Hai ẩn số có thể làm chệnh hướng đà hồi phục của đồng yen

11:17' - 16/01/2026

Bộ trưởng Tài chính Nhật Bản và quan chức cấp cao về tiền tệ của nước này đã đưa ra những cảnh báo mới về các biến động của đồng yen trên thị trường.

-

![Lượng trái phiếu Chính phủ Mỹ của nhà đầu tư nước ngoài nắm giữ cao kỷ lục]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Lượng trái phiếu Chính phủ Mỹ của nhà đầu tư nước ngoài nắm giữ cao kỷ lục

11:17' - 16/01/2026

Lượng nắm giữ trái phiếu Chính phủ Mỹ của nhà đầu tư nước ngoài đã tăng trong tháng 11/2025, lên mức cao kỷ lục, khi mức mua vào của Na Uy, Canada và Saudi Arabia lớn.

-

![Từ "thu đủ" đến nuôi dưỡng nguồn thu]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Từ "thu đủ" đến nuôi dưỡng nguồn thu

09:49' - 16/01/2026

Song song với hoàn thiện chính sách, cải cách thủ tục hành chính tài chính được xác định là khâu đột phá, tác động trực tiếp đến cộng đồng doanh nghiệp và người dân.

-

![Tiến tới Đại hội XIV của Đảng: Pháp lý cho tài sản số]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Tiến tới Đại hội XIV của Đảng: Pháp lý cho tài sản số

08:35' - 15/01/2026

Việt Nam thuộc nhóm quốc gia có mức độ chấp nhận tài sản mã hóa cao, đòi hỏi sớm hoàn thiện khung pháp lý để quản lý rủi ro, bảo vệ nhà đầu tư và phát triển thị trường tài sản số minh bạch.

-

![Đồng yen chạm đáy 18 tháng, Nhật Bản phát tín hiệu sẵn sàng can thiệp]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Đồng yen chạm đáy 18 tháng, Nhật Bản phát tín hiệu sẵn sàng can thiệp

21:29' - 14/01/2026

Đồng yen đã giảm tới 0,2% xuống mức 159,45 yen đổi 1 USD, mức thấp nhất kể từ tháng 7/2024.

-

![Mỹ: Đề xuất áp trần lãi suất thẻ tín dụng dẫn tới làn sóng bán tháo cổ phiếu ngân hàng]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Mỹ: Đề xuất áp trần lãi suất thẻ tín dụng dẫn tới làn sóng bán tháo cổ phiếu ngân hàng

08:31' - 13/01/2026

Theo New York Post, đề xuất của Tổng thống Donald Trump kêu gọi áp trần lãi suất thẻ tín dụng ở mức 10% trong thời hạn một năm kéo theo làn sóng bán tháo cổ phiếu ngân hàng.

-

![Tín dụng chính sách - điểm tựa giúp phụ nữ vươn lên, ổn định cuộc sống]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Tín dụng chính sách - điểm tựa giúp phụ nữ vươn lên, ổn định cuộc sống

07:45' - 12/01/2026

Từ nguồn vốn tín dụng chính sách, hàng nghìn lượt phụ nữ trên địa bàn tỉnh Tây Ninh đã có cơ hội tiếp cận vốn vay để đầu tư sản xuất – kinh doanh, chuyển đổi ngành nghề, phát triển sinh kế phù hợp.

-

![Năm 2026, Bắc Ninh đặt mục tiêu dư nợ vốn chính sách tăng trưởng hơn 10%]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Năm 2026, Bắc Ninh đặt mục tiêu dư nợ vốn chính sách tăng trưởng hơn 10%

08:11' - 10/01/2026

Năm 2026, Ngân hàng Chính sách xã hội tỉnh Bắc Ninh phấn đấu tăng trưởng dư nợ ước đạt 15.250 tỷ đồng, tăng 1.410 tỷ đồng (10%) so với năm 2025.

BIDV triển khai nhiều biện pháp hỗ trợ nền kinh tế, doanh nghiệp và người dân vượt khó qua COVID-19.

BIDV triển khai nhiều biện pháp hỗ trợ nền kinh tế, doanh nghiệp và người dân vượt khó qua COVID-19. Dự báo một số chỉ tiêu của ngành ngân hàng hết năm 2020-2021

Dự báo một số chỉ tiêu của ngành ngân hàng hết năm 2020-2021 Tiến sĩ Cấn Văn Lực, chuyên gia kinh tế. Ảnh: BNEWS/TTXVN

Tiến sĩ Cấn Văn Lực, chuyên gia kinh tế. Ảnh: BNEWS/TTXVN