Hạ lãi suất chưa đủ, cần thêm cơ chế hỗ trợ doanh nghiệp

Ngân hàng Nhà nước thời gian gần đây đã liên tiếp cắt giảm lãi suất điều hành, tạo kỳ vọng tích cực cho người dân, doanh nghiệp và nhà đầu tư, thúc đẩy hoạt động sản xuất, kinh doanh. Tuy nhiên, có một thực tế là ngay cả khi lãi suất ngân hàng giảm, việc tiếp cận vốn của doanh nghiệp vẫn không dễ dàng.

Phóng viên: Doanh nghiệp yếu kém, không đáp ứng được chuẩn dẫn đến khó vay vốn ngân hàng là điều không khó hiểu. Nhưng ngay cả khi đủ sức khỏe, đủ tiêu chuẩn vay vốn, nhiều doanh nghiệp cũng khá thận trọng khi vay ngân hàng. Nguyên nhân vì sao thưa ông?

TS. Nguyễn Trí Hiếu: Doanh nghiệp vay vốn cũng phải tính đến phương án trả tiền ngân hàng. Nếu thị trường cầu tăng nhưng cung giảm, sản xuất ra nhiều không bán được hàng trong khi vẫn phải vận hành bộ máy sản xuất kinh doanh và trả lãi ngân hàng thì áp lực tài chính với doanh nghiệp rất lớn. Chưa kể, có doanh nghiệp càng sản xuất kinh doanh càng thua lỗ, càng vay nhiều mở rộng quy mô càng trở nên khó khăn, chịu áp lực lớn khi trả lãi vay ngân hàng.Do đó, ngay cả những doanh nghiệp khỏe cũng vay vốn rất cầm chừng để chờ đợi sự phục hồi của nền kinh tế.

Phóng viên: Vậy theo ông, đâu sẽ là giải pháp hiệu quả để hỗ trợ doanh nghiệp trong bối cảnh này?TS. Nguyễn Trí Hiếu: Rất nhiều doanh nghiệp, nhất là doanh nghiệp nhỏ và vừa (SME) không thể vay vốn ngân hàng vì không còn tài sản đảm bảo hoặc tình hình tài chính yếu kém. Trong khi SME chiếm tỷ trọng tới 97% tổng số doanh nghiệp tại Việt Nam hiện nay. Nếu những doanh nghiệp này gặp khó thì nền kinh tế cũng sẽ gặp khó khăn. Vì vậy cần tìm mọi cách để tháo gỡ khó khăn cho SME.

Một trong những cách gỡ khó tôi đề xuất là cần xây dựng một quỹ bảo lãnh tín dụng quốc gia.

Trước đây, Nghị định 34/2018/NĐ-CP của Chính phủ về việc thành lập, tổ chức và hoạt động của Quỹ bảo lãnh tín dụng cho doanh nghiệp nhỏ và vừa của Chính phủ về bảo lãnh tín dụng (2018) từng cho phép thành lập các quỹ bảo lãnh tín dụng địa phương với số vốn điều lệ rất nhỏ, chỉ khoảng 2 tỷ đồng. Với nguồn vốn điều lệ như vậy, các quỹ này không thể bảo lãnh nhiều được. Do đó, cần thành lập một quỹ bảo lãnh tín dụng quốc gia với quy mô lên đến 10.000 tỷ đồng

Khi đó, doanh nghiệp cần vay vốn sẽ nộp hồ sơ tại quỹ bảo lãnh này. Quỹ xét duyệt xem khả năng hoạt động, dòng tiền của doanh nghiệp thế nào để quyết định bảo lãnh và chuyển hồ sơ cho ngân hàng để ngân hàng cho doanh nghiệp vay vốn. Những quy chế, quy định của quỹ bảo lãnh có thể cởi mở hơn so với chuẩn tín dụng của ngân hàng. Chỉ có vậy, ngân hàng mới có thể mạnh tay rót vốn cho doanh nghiệp. Tuy nhiên cũng cần có cơ chế kiểm soát chặt chẽ để vận hành quỹ một cách hiệu quả, tránh những tiêu cực, trục lợi quỹ bảo lãnh. Phóng viên: Xu hướng lãi suất ngân hàng từ nay tới cuối năm liệu sẽ có biến động ra sao, thưa ông? TS. Nguyễn Trí Hiếu: Từ nay đến cuối năm, nếu Ngân hàng Nhà nước tiếp tục hạ lãi suất thì sẽ là tín hiệu mừng cho doanh nghiệp bởi tăng cơ hội cho doanh nghiệp tiếp cận nguồn vốn vay lãi suất rẻ hơn nhưng cũng tiềm ẩn nguy cơ rủi ro. Bởi trong bối cảnh Cục Dự trữ Liên bang Mỹ (Fed) và nhiều ngân hàng trung ương khác trên thế giới vẫn tiếp tục tăng lãi suất nhằm kiểm soát lạm phát, nếu lãi suất trong nước tiếp tục giảm sâu sẽ tăng áp lực lên tỷ giá, gây bất ổn trên thị trường ngoại hối, hàng hóa nhập khẩu tăng giá kéo theo rủi ro về lạm phát gia tăng, thu hút đầu tư nước ngoài cũng sẽ bị ảnh hưởng... Thêm nữa, nếu lãi suất tiếp tục hạ, huy động vốn tại các ngân hàng có thể sẽ suy giảm, dòng tiền có thể bị rút ra để đầu tư vào các kênh khác sinh lời tốt hơn.Do đó, tôi ủng hộ việc thắt chặt chính sách tiền tệ, chúng ta có thể kiểm soát được lạm phát, giữ ổn định tỷ giá, giữ chân được tiền gửi tại ngân hàng giúp giảm căng thẳng trong thanh khoản và thu hút nguồn đầu tư nước ngoài, tạo ổn định trên tất cả các thị trường và kiểm soát rủi ro tốt hơn.

Phóng viên: Trân trọng cảm ơn ông!Tin liên quan

-

Ngân hàng

Ngân hàng Nhà nước lý giải việc hỗ trợ lãi suất 2%/năm đạt thấp

21:51' - 03/05/2023

Ngân hàng Nhà nước vừa có báo cáo đánh giá bổ sung kết quả thực hiện kế hoạch phát triển kinh tế - xã hội năm 2022.

Tin cùng chuyên mục

-

![Mở ra kỷ nguyên mới và vai trò lớn hơn của Việt Nam]() Ý kiến và Bình luận

Ý kiến và Bình luận

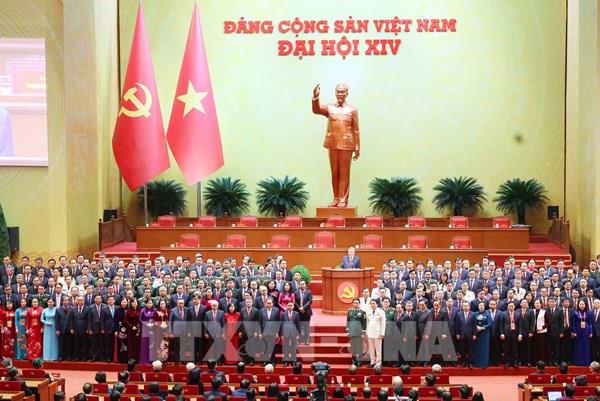

Mở ra kỷ nguyên mới và vai trò lớn hơn của Việt Nam

10:34'

Văn kiện Đại hội XIV đã phác thảo một chương trình hành động với định hướng phát triển dài hạn rõ ràng và đầy tham vọng, mở ra một “kỷ nguyên mới” đối với Việt Nam.

-

![Giáo sư Nga đánh giá về sự khởi đầu “kỷ nguyên vươn mình” của Việt Nam]() Ý kiến và Bình luận

Ý kiến và Bình luận

Giáo sư Nga đánh giá về sự khởi đầu “kỷ nguyên vươn mình” của Việt Nam

09:56'

Việc Việt Nam hoàn thành sắp xếp, tinh gọn bộ máy tổ chức và cơ cấu hành chính – địa giới là một bước đi có ý nghĩa quan trọng, thể hiện quyết tâm cải cách mạnh mẽ.

-

![“Chìa khóa” để Việt Nam vượt thách thức toàn cầu]() Ý kiến và Bình luận

Ý kiến và Bình luận

“Chìa khóa” để Việt Nam vượt thách thức toàn cầu

08:28'

Khi nền kinh tế Việt Nam ngày càng phát triển theo hướng phức hợp, tham gia sâu hơn vào các phân khúc có giá trị gia tăng cao trong chuỗi giá trị, hai nước sẽ có thêm nhiều điểm giao thoa lợi ích.

-

![VinaCapital: GDP Việt Nam năm 2026 có thể đạt 10% trong kịch bản tích cực]() Ý kiến và Bình luận

Ý kiến và Bình luận

VinaCapital: GDP Việt Nam năm 2026 có thể đạt 10% trong kịch bản tích cực

21:09' - 22/01/2026

VinaCapital đưa ra đánh giá khá lạc quan về triển vọng tăng trưởng của kinh tế Việt Nam, với kỳ vọng GDP có thể đạt khoảng 10% trong kịch bản tích cực.

-

![Xây dựng Đảng bộ Chính phủ trong sạch, vững mạnh, hiện thực hóa các đột phá chiến lược]() Ý kiến và Bình luận

Ý kiến và Bình luận

Xây dựng Đảng bộ Chính phủ trong sạch, vững mạnh, hiện thực hóa các đột phá chiến lược

09:34' - 22/01/2026

Phó Thủ tướng Chính phủ Nguyễn Chí Dũng khẳng định quyết tâm xây dựng Đảng bộ Chính phủ trong sạch, vững mạnh, huy động sức mạnh tổng hợp thực hiện thắng lợi Nghị quyết Đại hội XIV.

-

![Việt Nam - “trụ cột” ngoại giao và “động cơ" kinh tế quan trọng của khu vực]() Ý kiến và Bình luận

Ý kiến và Bình luận

Việt Nam - “trụ cột” ngoại giao và “động cơ" kinh tế quan trọng của khu vực

08:50' - 22/01/2026

Việt Nam đang đứng trước những cơ hội lớn để khẳng định tầm ảnh hưởng và dẫn dắt các nỗ lực hội nhập quốc tế của cả cộng đồng ASEAN trong giai đoạn mới.

-

![Báo Tây Ban Nha đánh giá cao thành tựu kinh tế của Việt Nam]() Ý kiến và Bình luận

Ý kiến và Bình luận

Báo Tây Ban Nha đánh giá cao thành tựu kinh tế của Việt Nam

08:58' - 21/01/2026

Sau 40 năm đổi mới, Việt Nam đang bước vào giai đoạn phát triển mới, với hai cột mốc chiến lược quan trọng.

-

![Mỹ cảnh báo EU không nên "trả đũa" thuế quan liên quan Greenland]() Ý kiến và Bình luận

Ý kiến và Bình luận

Mỹ cảnh báo EU không nên "trả đũa" thuế quan liên quan Greenland

10:31' - 20/01/2026

Bộ trưởng Tài chính Mỹ Scott Bessent cho rằng EU không nên đáp trả cảnh báo áp thuế của Tổng thống Donald Trump liên quan Greenland, đồng thời đánh giá khối này khó sớm thống nhất biện pháp phản ứng.

-

![Nghị quyết số 70-NQ/TW: Kỳ vọng ở khâu thực thi!]() Ý kiến và Bình luận

Ý kiến và Bình luận

Nghị quyết số 70-NQ/TW: Kỳ vọng ở khâu thực thi!

07:46' - 20/01/2026

Trao đổi với phóng viên TTXVN, doanh nghiệp và chuyên gia kỳ vọng vào những cơ chế “cởi trói” mà Nghị quyết mang lại, đồng thời nhấn mạnh yêu cầu cấp thiết để nghị quyết thực sự đi vào cuộc sống.

Chuyên gia kinh tế, TS. Nguyễn Trí Hiếu. Ảnh: BNEWS/TTXVN phát

Chuyên gia kinh tế, TS. Nguyễn Trí Hiếu. Ảnh: BNEWS/TTXVN phát Ngay cả những doanh nghiệp khỏe cũng vay vốn rất cầm chừng để chờ đợi sự phục hồi của nền kinh tế. Ảnh: BNEWS phát

Ngay cả những doanh nghiệp khỏe cũng vay vốn rất cầm chừng để chờ đợi sự phục hồi của nền kinh tế. Ảnh: BNEWS phát