Bán lại trái phiếu trước hạn có phải nộp thuế thu nhập?

Số thuế TNCN được xác định bằng giá chuyển nhượng chứng khoán từng lần nhân mức thuế suất 0,1% theo quy định.

Theo bà N.T.Q (Hà Nội) tham khảo Thông tư số 111/2013/TT-BTC hướng dẫn về thuế TNCN, khi nhà đầu tư cá nhân chuyển nhượng trái phiếu thì áp dụng thuế chuyển nhượng 0,1% trên giá trị chuyển nhượng.

Trường hợp nhà đầu tư cá nhân nhận trái tức định kỳ hoặc vào ngày đáo hạn thì áp dụng thuế đầu tư vốn 5% trên lãi trái phiếu được nhận.

Tuy nhiên, có trường hợp tổ chức phát hành mua lại trái phiếu trước hạn phù hợp với các điều khoản tại bản công bố thông tin phát hành trái phiếu.

Trường hợp này không giống giao dịch mua bán thông thường vì không có hợp đồng mua bán, không có phiếu xác nhận chuyển nhượng giữa các bên, sau giao dịch trái phiếu cũng không còn tồn tại mà được tổ chức phát hành ghi giảm.

Trong khi đó giao dịch này lại tương tự giao dịch đáo hạn trái phiếu khi tổ chức phát hành thanh toán hết cả gốc, lãi trái phiếu cho nhà đầu tư và trái phiếu không còn tồn tại.

Bà Q hỏi, thuế TNCN áp dụng cho giao dịch nhà đầu tư cá nhân bán lại trái phiếu trước hạn cho tổ chức phát hành là thuế từ đầu tư vốn 5% hay thuế chuyển nhượng chứng khoán 0,1%?

Bộ Tài chính trả lời vấn đề này như sau:

Căn cứ Điều 4 Thông tư số 25/2018/TT-BTC ngày 16/3/2018 của Bộ Tài chính sửa đổi, bổ sung Điểm b Khoản 4 Điều 2 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính như sau:

"b) Thu nhập từ chuyển nhượng chứng khoán, bao gồm: Thu nhập từ chuyển nhượng cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ và các loại chứng khoán khác theo quy định tại Khoản 1 Điều 6 của Luật Chứng khoán; thu nhập từ chuyển nhượng cổ phiếu của các cá nhân trong công ty cổ phần theo quy định tại Khoản 2 Điều 6 của Luật Chứng khoán và Điều 120 của Luật Doanh nghiệp".

Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính hướng dẫn thực hiện Luật Thuế TNCN, Luật Sửa đổi, bổ sung một số điều của Luật Thuế TNCN và Nghị định số 65/2013/NĐ-CP của Chính phủ quy định chi tiết một số điều của Luật Thuế TNCN và Luật Sửa đổi, bổ sung một số điều của Luật Thuế TNCN hướng dẫn như sau:Tại Điều 2 quy định về các khoản thu nhập chịu thuế:"Điều 2. Các khoản thu nhập chịu thuếTheo quy định tại Điều 3 Luật Thuế TNCN và Điều 3 Nghị định số 65/2013/NĐ-CP, các khoản thu nhập chịu thuế thu nhập cá nhân bao gồm:… 3. Thu nhập từ đầu tư vốnThu nhập từ đầu tư vốn là khoản thu nhập cá nhân nhận được dưới các hình thức:… đ) Thu nhập nhận được từ lãi trái phiếu, tín phiếu và các giấy tờ có giá khác do các tổ chức trong nước phát hành, trừ thu nhập theo hướng dẫn tại Tiết g.1 và g.3 Điểm g Khoản 1 Điều 3 Thông tư này".Cách tính thuế thu nhập từ đầu tư vốnTại Điều 10 hướng dẫn căn cứ tính thuế đối với thu nhập từ đầu tư vốn đối với cá nhân cư trú:"Điều 10. Căn cứ tính thuế đối với thu nhập từ đầu tư vốnCăn cứ tính thuế đối với thu nhập từ đầu tư vốn là thu nhập tính thuế và thuế suất.1. Thu nhập tính thuếThu nhập tính thuế từ đầu tư vốn là thu nhập chịu thuế mà cá nhân nhận được theo hướng dẫn tại Khoản 3 Điều 2 Thông tư này.2. Thuế suất đối với thu nhập từ đầu tư vốn áp dụng theo Biểu thuế toàn phần với thuế suất là 5%.3. Thời điểm xác định thu nhập tính thuếThời điểm xác định thu nhập tính thuế đối với thu nhập từ đầu tư vốn là thời điểm tổ chức, cá nhân trả thu nhập cho người nộp thuế.Riêng thời điểm xác định thu nhập tính thuế đối với một số trường hợp như sau:a) Đối với thu nhập từ giá trị phần vốn góp tăng thêm theo hướng dẫn tại Điểm d Khoản 3 Điều 2 Thông tư này thì thời điểm xác định thu nhập từ đầu tư vốn là thời điểm cá nhân thực nhận thu nhập khi giải thể doanh nghiệp, chuyển đổi mô hình hoạt động, chia, tách, sáp nhập, hợp nhất doanh nghiệp hoặc khi rút vốn.b) Đối với thu nhập từ lợi tức ghi tăng vốn theo hướng dẫn tại Điểm g Khoản 3 Điều 2 Thông tư này thì thời điểm xác định thu nhập từ đầu tư vốn là thời điểm cá nhân chuyển nhượng vốn, rút vốn.c) Đối với thu nhập từ cổ tức trả bằng cổ phiếu theo hướng dẫn tại Điểm g Khoản 3 Điều 2 Thông tư này thì thời điểm xác định thu nhập từ đầu tư vốn là thời điểm cá nhân chuyển nhượng cổ phiếu.d) Trường hợp cá nhân nhận được thu nhập do việc đầu tư vốn ra nước ngoài dưới mọi hình thức thì thời điểm xác định thu nhập tính thuế là thời điểm cá nhân nhận thu nhập.4. Cách tính thuếSố thuế TNCN phải nộp = Thu nhập tính thuế × Thuế suất 5%".Căn cứ Thông tư số 92/2015/TT-BTC sửa đổi, bổ sung Điều 16 Thông tư số 156/2013/TT-BTC ngày 6/11/2013 của Bộ Tài chính hướng dẫn thi hành một số điều của Luật Quản lý thuế, Luật Sửa đổi, bổ sung một số điều của Luật Quản lý thuế và Nghị định số 83/2013/ND-CP ngày 22/7/2013 của Chính phủ."Điều 16. Sửa đổi, bổ sung Điểm a và Điểm b Khoản 2 Điều 11 Thông tư số 111/2013/TT-BTC như sau:"a) Thu nhập tính thuếThu nhập tính thuế từ chuyển nhượng chứng khoán được xác định là giá chuyển nhượng chứng khoán từng lần.a.1) Giá chuyển nhượng chứng khoán được xác định như sau:a.1.1) Đối với chứng khoán của công ty đại chúng giao dịch trên Sở Giao dịch chứng khoán, giá chuyển nhượng chứng khoán là giá thực hiện tại Sở Giao dịch chứng khoán. Giá thực hiện là giá chứng khoán được xác định từ kết quả khớp lệnh hoặc giá hình thành từ các giao dịch thỏa thuận tại Sở Giao dịch chứng khoán.a.1.2) Đối với chứng khoán không thuộc trường hợp nêu trên, giá chuyển nhượng là giá ghi trên hợp đồng chuyển nhượng hoặc giá thực tế chuyển nhượng hoặc giá theo sổ sách kế toán của đơn vị có chứng khoán chuyển nhượng tại thời điểm lập báo cáo tài chính gần nhất theo quy định của pháp luật về kế toán trước thời điểm chuyển nhượng.b) Thuế suất và cách tính thuế:Cá nhân chuyển nhượng chứng khoán nộp thuế theo thuế suất 0,1% trên giá chuyển nhượng chứng khoán từng lần.Cách tính thuế: Thuế TNCN phải nộp = Giá chuyển nhượng chứng khoán từng lần x Thuế suất 0,1%".Căn cứ các quy định nêu trên, trường hợp cá nhân chuyển nhượng trái phiếu theo quy định của Luật Chứng khoán thì phải kê khai nộp thuế TNCN đối với thu nhập từ chuyển nhượng chứng khoán.Số thuế TNCN được xác định bằng giá chuyển nhượng chứng khoán từng lần nhân mức thuế suất 0,1% theo quy định tại Điều 16 Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính.Trường hợp cá nhân phát sinh thu nhập nhận được từ lãi trái phiếu theo quy định tại Khoản 3 Điều 2 Thông tư số 111/2013/TT-BTC thì xác định là thu nhập từ đầu tư vốn. Số thuế TNCN được xác định bằng thu nhập tính thuế nhân mức thuế suất 5% theo quy định tại Điều 10 Thông tư số 111/2013/TT-BTC của Bộ Tài chính.Đề nghị bà nghiên cứu các quy định pháp luật nêu trên và đối chiếu với tình hình thực tế để thực hiện theo đúng quy định.Trong quá trình thực hiện, nếu còn vướng mắc đề nghị bà cung cấp hồ sơ cụ thể và liên hệ với cơ quan thuế quản lý trực tiếp để được giải đáp cụ thể./.Tin liên quan

-

![Tổng cục Thuế phản hồi kiến nghị của Hiệp hội Sắn về thuế giá trị gia tăng]() Tài chính

Tài chính

Tổng cục Thuế phản hồi kiến nghị của Hiệp hội Sắn về thuế giá trị gia tăng

21:23' - 23/03/2022

Tổng cục Thuế đã có ý kiến về kiến nghị của Hiệp hội Sắn Việt Nam đến Thủ tướng Chính phủ do gặp vướng mắc liên quan đến hoàn thuế GTGT.

-

![Giảm thuế bảo vệ môi trường đối với xăng, dầu từ ngày 1/4]() Tài chính

Tài chính

Giảm thuế bảo vệ môi trường đối với xăng, dầu từ ngày 1/4

17:11' - 23/03/2022

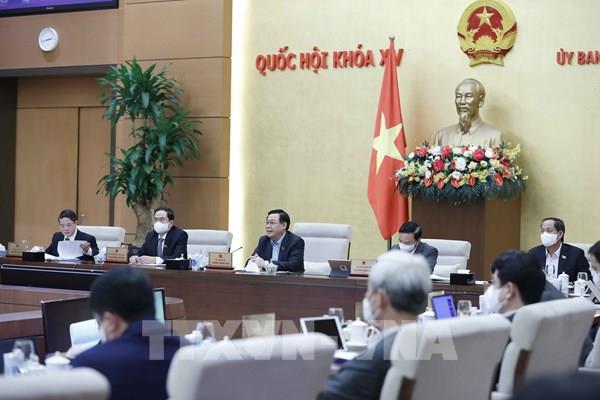

Chiều 23/3, với 100% đại biểu có mặt tán hành, Ủy ban Thường vụ Quốc hội đã thông qua Nghị quyết về mức thuế bảo vệ môi trường đối với xăng, dầu, mỡ nhờn đến hết ngày 31/12/2022.

Tin cùng chuyên mục

-

![Cải thiện môi trường đầu tư, kinh doanh trong lĩnh vực tài chính]() Tài chính

Tài chính

Cải thiện môi trường đầu tư, kinh doanh trong lĩnh vực tài chính

15:53'

Bộ Tài chính đặt mục tiêu cải thiện toàn diện các nội dung quản lý nhà nước thuộc lĩnh vực tài chính.

-

![Đồng USD có tháng tăng giá đầu tiên kể từ tháng 10/2025]() Tài chính

Tài chính

Đồng USD có tháng tăng giá đầu tiên kể từ tháng 10/2025

12:43'

Đồng USD đang hướng tới mức tăng hàng tháng đầu tiên kể từ tháng 10/2025, dù không thể duy trì đà tăng mạnh mẽ trong phiên cuối tuần 27/2.

-

![Mô hình truyền thống của quỹ đầu tư mạo hiểm đang thay đổi]() Tài chính

Tài chính

Mô hình truyền thống của quỹ đầu tư mạo hiểm đang thay đổi

11:42'

Thay vì chỉ rót vốn, các quỹ xây dựng đội ngũ “đối tác vận hành” hỗ trợ về nhân sự, tài chính, chiến lược, mở rộng quốc tế.

-

![Bộ Tài chính làm việc với Moody’s Ratings về nâng hạng tín nhiệm quốc gia]() Tài chính

Tài chính

Bộ Tài chính làm việc với Moody’s Ratings về nâng hạng tín nhiệm quốc gia

17:39' - 27/02/2026

Theo thông tin từ Bộ Tài chính, Bộ trưởng Bộ Tài chính Nguyễn Văn Thắng vừa có buổi làm việc với ông Michael West, Chủ tịch Moody’s Ratings cùng Đoàn công tác.

-

![Phân cấp, khai thác tối đa nguồn lực tài sản công]() Tài chính

Tài chính

Phân cấp, khai thác tối đa nguồn lực tài sản công

17:18' - 27/02/2026

Tài sản công vừa là cơ sở vật chất phục vụ hoạt động quản lý nhà nước và cung cấp dịch vụ công, vừa là nguồn lực quan trọng cho phát triển.

-

![Đề xuất nâng hỗ trợ phí bảo hiểm nông nghiệp lên tới 95% cho hộ nghèo]() Tài chính

Tài chính

Đề xuất nâng hỗ trợ phí bảo hiểm nông nghiệp lên tới 95% cho hộ nghèo

17:16' - 27/02/2026

Dự thảo lần này tập trung vào việc tăng mức hỗ trợ từ ngân sách nhà nước và hoàn thiện cơ chế triển khai nhằm thúc đẩy thị trường bảo hiểm nông nghiệp phát triển thực chất hơn.

-

![Tăng tốc đào tạo nhân lực cho Trung tâm Tài chính quốc tế]() Tài chính

Tài chính

Tăng tốc đào tạo nhân lực cho Trung tâm Tài chính quốc tế

12:35' - 27/02/2026

Khóa đào tạo Nhà quản lý Trung tâm Tài chính quốc tế tập trung thiết kế sản phẩm tài chính, thu hút vốn đầu tư, góp phần nâng năng lực cạnh tranh Trung tâm Tài chính quốc tế Việt Nam.

-

![Trung tâm Tài chính quốc tế Việt Nam qua lăng kính của các chuyên gia Anh]() Tài chính

Tài chính

Trung tâm Tài chính quốc tế Việt Nam qua lăng kính của các chuyên gia Anh

08:39' - 27/02/2026

Việt Nam đang đứng trước cơ hội biến không gian này thành công cụ chiến lược để nâng tầm vị thế trên bản đồ tài chính khu vực và toàn cầu.

-

![Chuyển đổi số thuế: Tăng hỗ trợ, tạo thuận lợi cho hộ kinh doanh]() Tài chính

Tài chính

Chuyển đổi số thuế: Tăng hỗ trợ, tạo thuận lợi cho hộ kinh doanh

15:08' - 26/02/2026

Theo cơ quan thuế, mục tiêu xuyên suốt là giúp hộ kinh doanh thực hiện kê khai, nộp thuế điện tử một cách thuận tiện, với thao tác đơn giản, dễ hiểu, dễ thực hiện.