Liệu các đồng tiền của ASEAN có ổn định khi Fed tăng lãi suất?

Tin liên quan

-

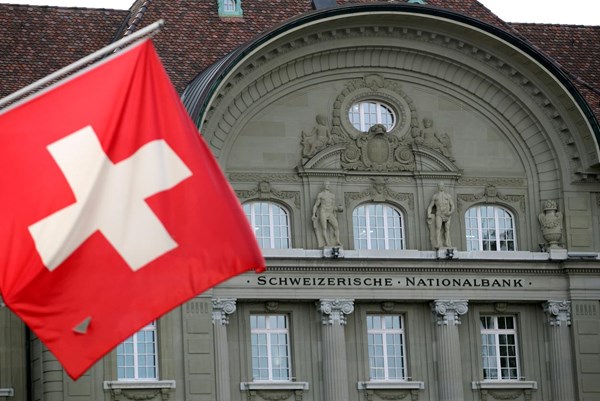

![Các ngân hàng trung ương tăng lãi suất với quy mô chưa từng thấy]() Ngân hàng

Ngân hàng

Các ngân hàng trung ương tăng lãi suất với quy mô chưa từng thấy

12:24' - 06/10/2022

Trong tháng 9, các ngân hàng trung ương lớn đã thực hiện nhiều đợt tăng lãi suất với tốc độ và quy mô chưa từng thấy, gia tăng nỗ lực chống lại lạm phát cao trong nhiều thập niên.

-

![Lãi suất thế chấp của Mỹ đạt mức cao nhất trong 16 năm]() Ngân hàng

Ngân hàng

Lãi suất thế chấp của Mỹ đạt mức cao nhất trong 16 năm

07:45' - 06/10/2022

Phóng viên TTXVN tại Washington dẫn dữ liệu từ Hiệp hội Ngân hàng thế chấp (MBA) công bố ngày 5/10 cho thấy lãi suất thế chấp tại Mỹ tuần trước lên đến mức cao nhất trong 16 năm.

-

![Fed “chia rẽ” về tốc độ tăng lãi suất]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Fed “chia rẽ” về tốc độ tăng lãi suất

07:46' - 03/10/2022

Các quan chức Cục Dự trữ liên bang Mỹ (Fed) đang bắt đầu đưa ra các quan điểm khác nhau về tốc độ tăng lãi suất khi họ cân bằng giữa lạm phát nóng và căng thẳng gia tăng trên thị trường tài chính.

Tin cùng chuyên mục

-

![Điểm tin kinh tế thế giới nổi bật ngày 12/3/2026]() Kinh tế Thế giới

Kinh tế Thế giới

Điểm tin kinh tế thế giới nổi bật ngày 12/3/2026

21:54' - 12/03/2026

Dưới đây là một số thông tin kinh tế thế giới nổi bật ngày 12/3/2026.

-

![Eo biển Hormuz gián đoạn đe dọa sản lượng dầu Vùng Vịnh]() Kinh tế Thế giới

Kinh tế Thế giới

Eo biển Hormuz gián đoạn đe dọa sản lượng dầu Vùng Vịnh

19:38' - 12/03/2026

Việc gián đoạn tuyến vận tải này đã buộc nhiều nước sản xuất dầu tại Vùng Vịnh phải cắt giảm sản lượng, thậm chí đóng cửa một số mỏ dầu.

-

![Iran: Một cuộc xung đột kéo dài có thể ’phá hủy’ nền kinh tế thế giới]() Kinh tế Thế giới

Kinh tế Thế giới

Iran: Một cuộc xung đột kéo dài có thể 'phá hủy' nền kinh tế thế giới

15:57' - 12/03/2026

Ngày 11/3, Iran cảnh báo nước này đã sẵn sàng cho một cuộc xung đột kéo dài có nguy cơ "tàn phá" nền kinh tế thế giới.

-

![Goldman Sachs nâng dự báo giá dầu khi rủi ro gián đoạn tại eo biển Hormuz kéo dài]() Kinh tế Thế giới

Kinh tế Thế giới

Goldman Sachs nâng dự báo giá dầu khi rủi ro gián đoạn tại eo biển Hormuz kéo dài

15:10' - 12/03/2026

Goldman Sachs nâng dự báo giá dầu Brent và WTI quý IV/2026 lên 71 USD và 67 USD/thùng, trong bối cảnh xung đột Trung Đông làm gián đoạn dòng chảy năng lượng qua Eo biển Hormuz.

-

![Thị trường Trung Đông mất dần sức hút với các nhà đầu tư châu Á]() Kinh tế Thế giới

Kinh tế Thế giới

Thị trường Trung Đông mất dần sức hút với các nhà đầu tư châu Á

15:05' - 12/03/2026

Xung đột tại Iran khiến tâm lý lạc quan của các nhà đầu tư châu Á với thị trường Trung Đông suy giảm, nhiều tổ chức tài chính bắt đầu rà soát kế hoạch mở rộng và tạm hoãn một số giao dịch vốn.

-

![Mỹ mở cuộc điều tra thương mại diện rộng nhắm vào hàng loạt đối tác kinh tế]() Kinh tế Thế giới

Kinh tế Thế giới

Mỹ mở cuộc điều tra thương mại diện rộng nhắm vào hàng loạt đối tác kinh tế

10:18' - 12/03/2026

Chính quyền Tổng thống Mỹ Donald Trump ngày 11/3 đã chính thức khởi xướng các cuộc điều tra thương mại mới nhằm vào hàng chục quốc gia đối tác.

-

![Iran cảnh báo giá dầu có thể lên 200 USD/thùng]() Kinh tế Thế giới

Kinh tế Thế giới

Iran cảnh báo giá dầu có thể lên 200 USD/thùng

09:58' - 12/03/2026

Trong bối cảnh xung đột leo thang, Iran ngày 11/3 tuyên bố thế giới cần chuẩn bị cho kịch bản giá dầu mỏ chạm mốc 200 USD/thùng.

-

![Doanh nghiệp Trung Quốc thận trọng trước đợt giảm thuế nhập khẩu từ Mỹ]() Kinh tế Thế giới

Kinh tế Thế giới

Doanh nghiệp Trung Quốc thận trọng trước đợt giảm thuế nhập khẩu từ Mỹ

06:30' - 12/03/2026

Phán quyết mới đây của Tòa án Tối cao Mỹ nhằm hạn chế quyền tự ý áp thuế của Tổng thống Donald Trump đang tạo ra những phản ứng trái chiều tại các trung tâm xuất khẩu lớn của Trung Quốc.

-

![Kinh tế Nhật đối mặt rủi ro mới từ địa chính trị]() Kinh tế Thế giới

Kinh tế Thế giới

Kinh tế Nhật đối mặt rủi ro mới từ địa chính trị

15:48' - 11/03/2026

Dù GDP quý IV/2025 của Nhật Bản được điều chỉnh tăng mạnh nhờ đầu tư và tiêu dùng, nền kinh tế vẫn đối mặt rủi ro từ hạn chế xuất khẩu đất hiếm của Trung Quốc và giá dầu tăng do căng thẳng Trung Đông.

Đồng tiền mệnh giá 100 baht tại một ngân hàng ở Bangkok, Thái Lan. Ảnh: AFP/TTXVN

Đồng tiền mệnh giá 100 baht tại một ngân hàng ở Bangkok, Thái Lan. Ảnh: AFP/TTXVN