Nhận diện vi phạm tín dụng-Bài 2:Tranh chấp trong tín dụng ngân hàng - Muôn hình vạn trạng

Mặt khác cán bộ ngân hàng đã tự nâng giá trị tài sản của ông Toán, bà Tuyết từ 2.140 triệu đồng (định giá năm 2009) lên 4.997 triệu đồng đồng (định giá năm 2010) và cho vay cao hơn số tài sản thế chấp. Như vậy, chỉ sau một năm, giá trị tài sản được định giá tăng gấp đôi, không sát với giá trị thực tế và việc định giá tài sản thế chấp năm 2010 không có sự đồng ý của chủ sở hữu tài sản. Bên cạnh đó, trên đất của ông Toán, bà Tuyết có căn nhà ba tầng, nhưng hợp đồng thế chấp tài sản lại xác định là nhà hai tầng. Do ngân hàng có những vi phạm trên nên Tòa án cấp phúc thẩm tuyên bố hợp đồng thế chấp bị vô hiệu, buộc ngân hàng trả lại cho vợ, chồng ông Toán, bà Tuyết Giấy chứng nhận quyền sử dụng đất và làm thủ tục xóa thế chấp theo quy định của pháp luật.

* Đủ dạng chiêu trò vi phạm Chủ thể thứ hai trong tranh chấp dân sự, kinh doanh thương mại thuộc lĩnh vực tín dụng ngân hàng là các khách hàng, các tổ chức, cá nhân có liên quan. Ở nhóm chủ thể này, hành vi vi phạm đa dạng ở các dạng: không trả nợ gốc, lãi đúng hạn; không tự nguyện giao tài sản theo cam kết khi vi phạm nghĩa vụ thanh toán; giả chữ ký của vợ hoặc chồng vào các hồ sơ tín dụng, hồ sơ thế chấp để vay vốn; thay đổi địa chỉ cư trú gây khó khăn cho ngân hàng trong việc thu hồi nợ, gây khó khăn cho cơ quan tố tụng khi giải quyết vụ án; tìm kẽ hở, lách câu chữ trong hợp đồng tín dụng, hợp đồng thế chấp, bảo lãnh để thoái thác trách nhiệm… Một trong số các dạng vi phạm điển hình là sử dụng tài liệu chứng từ giả để vay vốn, nâng giá trị tài sản đảm bảo để vay vượt quá giá trị của tài sản thế chấp, sử dụng số tiền vay không đúng mục đích; sử dụng giấy Giấy chứng nhận quyền sử dụng đất giả để ký kết các hợp đồng chuyển nhượng, hợp đồng tín dụng trái pháp luật; Giả chữ ký trong các hợp đồng bảo lãnh, các văn bản cam kết để được vay vốn.Điển hình là vụ Ngân hàng thương mại cổ phần Xuất nhập khẩu Việt Nam (Eximbank) yêu cầu Tòa án tuyên bố văn bản công chứng là Hợp đồng ủy quyền về việc chuyển nhượng quyền sử dụng đất giữa anh Nguyễn Chu Ngọc, chị Đặng Thị Huyền với anh Dương Quốc Anh (tại Phòng công chứng số 01 tỉnh Hà Tĩnh) là vô hiệu với lý do tài sản là nhà đất nói trên đã được vợ chồng Ngọc, Huyền thế chấp cho Eximbank, sau đó chuyển nhượng cho Eximbank để trừ nợ.

Cơ quan điều tra đã xác định Giấy chứng nhận quyền sử dụng đất đã được ủy quyền cho Dương Quốc Anh định đoạt, Quốc Anh lại tiếp tục chuyển nhượng cho Nguyễn Như Ý là giả. Còn Giấy chứng nhận quyền sử dụng đất thế chấp do Eximbank đang giữ là thật. Tòa án nhân dân cấp cao tại Hà Nội đã tuyên hủy toàn bộ bản án của Tòa án nhân dân tỉnh Hà Tĩnh để giải quyết lại, bảo vệ quyền lợi của ngân hàng.

Không ít tổ chức tín dụng còn bị khách hàng chuyển nhượng tài sản tài sản đã thế chấp tại ngân hàng. Đơn cử như vụ nguyên đơn Ngân hàng thương mại cổ phần Dầu khí Toàn cầu khởi kiện bị đơn là Công ty cổ phần thương mại Song Ái Phương. Khi xác minh thi hành án mới biết tài sản mà Công ty Song Ái Phương thế chấp cho ngân hàng đã bị Công ty Song Ái Phương bán cho ông Lâm Đức Hùng ngày 1/12/2012. Trong trường hợp này, Tòa án nhân dân cấp cao tại Hà Nội đã xét xử giám đốc thẩm, tuyên hủy quyết định công nhận sự thỏa thuận của các đương sự về xử lý tài sản thế chấp. Ngoài hai nhóm chủ thể nói trên, còn thêm một chủ thể khác là các tổ chức, cá nhân liên quan có quan hệ phát sinh giữa hai chủ thể này, đây cũng có thể là những tác nhân gây ra vi phạm trong lĩnh vực tín dụng ngân hàng./.Còn tiếp: Bài 3: Trách nhiệm bên thứ ba liên quanTin liên quan

-

![Nhận diện vi phạm tín dụng-Bài 1: Tội phạm trong tín dụng ngân hàng - Trăm phương ngàn kế]() Kinh tế và pháp luật

Kinh tế và pháp luật

Nhận diện vi phạm tín dụng-Bài 1: Tội phạm trong tín dụng ngân hàng - Trăm phương ngàn kế

17:10' - 29/11/2019

Thông tấn xã Việt Nam thực hiện chùm 5 bài viết “Nhận diện vi phạm trong lĩnh vực tín dụng ngân hàng”, đăng phát vào 30/11 và 1; 2/12.

-

![Thêm ngân hàng hạ lãi suất hỗ trợ doanh nghiệp]() Ngân hàng

Ngân hàng

Thêm ngân hàng hạ lãi suất hỗ trợ doanh nghiệp

14:35' - 29/11/2019

Ngày 29/11, Nam A Bank công bố chính sách điều chỉnh giảm lãi suất cho vay sau khi đã thực hiện điều chỉnh biểu lãi suất huy động VND ở các kỳ hạn theo quy định của Ngân hàng Nhà nước.

-

![Thụy Sĩ: Nhiều ngân hàng bị phạt vì liên quan đến quỹ 1MDB của Malaysia]() Ngân hàng

Ngân hàng

Thụy Sĩ: Nhiều ngân hàng bị phạt vì liên quan đến quỹ 1MDB của Malaysia

07:41' - 26/11/2019

Nhà chức trách Thụy Sĩ đã phạt hai nhà quản lý làm việc tại ngân hàng tư nhân Coutts ở Zurich vì không báo cáo các giao dịch đáng ngờ liên quan đến vụ bê bối từ quỹ đầu tư quốc gia 1MDB của Malaysia.

-

Ngân hàng

Ngân hàng Nhà nước quy định về tỷ lệ đảm bảo an toàn của các ngân hàng

18:26' - 24/11/2019

Từ ngày 1/1/2020, các ngân hàng, chi nhánh ngân hàng nước ngoài phải tuân thủ tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn theo lộ trình giảm dần.

-

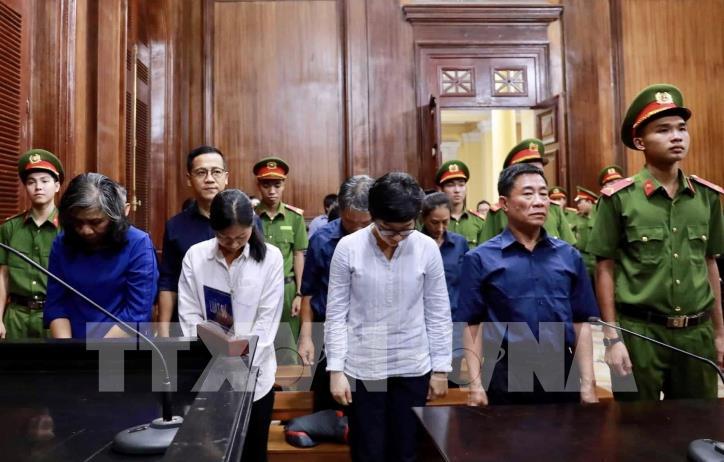

![Vụ án Ngân hàng Đại Tín giai đoạn 2: Hứa Thị Phấn lĩnh thêm 20 năm tù]() Kinh tế và pháp luật

Kinh tế và pháp luật

Vụ án Ngân hàng Đại Tín giai đoạn 2: Hứa Thị Phấn lĩnh thêm 20 năm tù

21:07' - 22/11/2019

Chiều 22/11, sau 1 tuần xét xử, Tòa án nhân dân Thành phố Hồ Chí Minh đã tuyên án 6 bị cáo trong vụ án tại Ngân hàng thương mại cổ phần Đại Tín (viết tắt là Ngân hàng Đại Tín) - giai đoạn 2.

Tin cùng chuyên mục

-

![SHB thu hút hàng loạt quỹ đầu tư lớn tham gia đợt tăng vốn]() Ngân hàng

Ngân hàng

SHB thu hút hàng loạt quỹ đầu tư lớn tham gia đợt tăng vốn

09:59' - 12/03/2026

SHB dự kiến phát hành riêng lẻ 200 triệu cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp, tương ứng khoảng 4,35% tổng số cổ phiếu đang lưu hành trước đợt phát hành.

-

![Tỷ giá hôm nay 12/3: Đồng USD và NDT đồng loạt tăng giá]() Ngân hàng

Ngân hàng

Tỷ giá hôm nay 12/3: Đồng USD và NDT đồng loạt tăng giá

09:21' - 12/03/2026

Tại các ngân hàng thương mại, đồng USD ghi nhận mức điều chỉnh tăng so với phiên trước.

-

![BoJ dự kiến giữ nguyên lãi suất vào tuần tới]() Ngân hàng

Ngân hàng

BoJ dự kiến giữ nguyên lãi suất vào tuần tới

16:06' - 11/03/2026

Khảo sát mới nhất của hãng tin Reuters cho thấy Ngân hàng trung ương Nhật Bản (BoJ) nhiều khả năng sẽ tiếp tục duy trì mức lãi suất cơ bản 0,75% trong cuộc họp chính sách diễn ra vào tuần tới.

-

![Tăng trưởng, mua bán, sáp nhập… tiếp tục “nóng” mùa đại hội cổ đông ngân hàng]() Ngân hàng

Ngân hàng

Tăng trưởng, mua bán, sáp nhập… tiếp tục “nóng” mùa đại hội cổ đông ngân hàng

09:35' - 11/03/2026

Bên cạnh các kế hoạch kinh doanh, tin tức trước thềm đại hội cổ đông ngân hàng năm nay còn được hâm nóng bởi các kế hoạch mua bán cổ phần, tăng vốn và tìm kiếm nhà đầu tư chiến lược.

-

![Tỷ giá hôm nay 11/3: Giá USD giảm, NDT tăng trở lại]() Ngân hàng

Ngân hàng

Tỷ giá hôm nay 11/3: Giá USD giảm, NDT tăng trở lại

08:52' - 11/03/2026

Vietcombank niêm yết USD ở mức 26.011 – 26.311 VND/USD (mua vào – bán ra), giảm 44 đồng ở chiều mua vào và giảm 4 đồng ở chiều bán ra so với phiên trước.

-

![VPBank dẫn đầu tốc độ tăng trưởng giá trị thương hiệu trong ngành ngân hàng Việt Nam]() Ngân hàng

Ngân hàng

VPBank dẫn đầu tốc độ tăng trưởng giá trị thương hiệu trong ngành ngân hàng Việt Nam

17:52' - 10/03/2026

Trong danh sách 500 ngân hàng có giá trị thương hiệu cao nhất toàn cầu năm 2026, thương hiệu VPBank được định giá 1 tỷ USD, tăng 33 bậc so với năm trước, lên vị trí 227.

-

![Tỷ giá hôm nay 10/3: Giá USD tăng nhẹ, NDT đi ngang]() Ngân hàng

Ngân hàng

Tỷ giá hôm nay 10/3: Giá USD tăng nhẹ, NDT đi ngang

09:17' - 10/03/2026

Tại các ngân hàng thương mại, giá USD có xu hướng nhích lên so với hôm qua.

-

![Eurogroup bàn về năng lượng và năng lực cạnh tranh của khu vực đồng euro]() Ngân hàng

Ngân hàng

Eurogroup bàn về năng lượng và năng lực cạnh tranh của khu vực đồng euro

07:42' - 10/03/2026

Ngày 9/3, Nhóm các Bộ trưởng Tài chính của các quốc gia sử dụng đồng euro (Eurogroup) đã nhóm họp tại thủ đô Brussels của Bỉ, dưới sự chủ trì của Chủ tịch Nhóm, Kyriakos Pierrakakis.

-

![Dự trữ ngoại hối của Israel lập mức kỷ lục]() Ngân hàng

Ngân hàng

Dự trữ ngoại hối của Israel lập mức kỷ lục

21:37' - 09/03/2026

Ngân hàng trung ương Israel cho biết dự trữ ngoại hối của Israel vào cuối tháng 2/2026 đã tăng lên mức kỷ lục 234,533 tỷ USD, tăng 1,511 tỷ USD so với mức ghi nhận vào cuối tháng 1/2026.

Trong ảnh: Tuyên án vụ án Ngân hàng Đại Tín giai đoạn 2. Ảnh: Thành Chung - TTXVN

Trong ảnh: Tuyên án vụ án Ngân hàng Đại Tín giai đoạn 2. Ảnh: Thành Chung - TTXVN