Giá vàng tăng mạnh đẩy lùi kỳ vọng Fed sớm cắt giảm lãi suất

- Từ khóa :

- giá vàng

- giá kim loại quý

- Fed

- lãi suất Fed

- kinh tế Mỹ

Tin liên quan

-

![Các thị trường đều đi lên sau quyết định của Fed]() Giá vàng

Giá vàng

Các thị trường đều đi lên sau quyết định của Fed

17:30' - 21/03/2024

Các thị trường đều đi lên trong phiên giao dịch chiều 21/3 sau khi Cục Dự trữ liên bang Mỹ (Fed) quyết định giữ nguyên lãi suất trong khoảng 5,25%-5,50%.

-

![Fed giãn nhẹ lộ trình nới lỏng chính sách]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Fed giãn nhẹ lộ trình nới lỏng chính sách

15:09' - 21/03/2024

Kết quả cuộc họp vừa qua của Fed có thể là tin vui đối với chính quyền Tổng thống Joe Biden, với dự báo kinh tế tiếp tục tăng trưởng, tỷ lệ thất nghiệp thấp cùng với đà hạ nhiệt của lạm phát...

Tin cùng chuyên mục

-

![Trung Quốc tăng cường phòng ngừa rủi ro tiền điện tử]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Trung Quốc tăng cường phòng ngừa rủi ro tiền điện tử

12:38'

Theo trang web của PBoC, gần đây, do ảnh hưởng của nhiều yếu tố khác nhau, các hoạt động đầu cơ và thổi phồng liên quan đến tiền ảo và mã hóa tài sản thực tế đã xảy ra thường xuyên.

-

![Đồng USD phục hồi mong manh, bitcoin đảo chiều tăng sau đà lao dốc mạnh]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Đồng USD phục hồi mong manh, bitcoin đảo chiều tăng sau đà lao dốc mạnh

14:33' - 07/02/2026

Đồng USD có dấu hiệu hồi phục nhưng vẫn mong manh, trong khi bitcoin ghi nhận những dao động mạnh nhất trong nhiều năm trở lại đây.

-

![Bitcoin hướng tới tuần giảm mạnh nhất kể từ cuối năm 2022]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bitcoin hướng tới tuần giảm mạnh nhất kể từ cuối năm 2022

09:29' - 07/02/2026

Giá bitcoin hiện vẫn quanh vùng thấp nhất kể từ đầu tháng 10/2024, thời điểm ngay trước khi đà tăng tốc mạnh mẽ diễn ra.

-

![Sàn tiền điện tử Gemini đặt cược vào thị trường Mỹ và trí tuệ nhân tạo]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Sàn tiền điện tử Gemini đặt cược vào thị trường Mỹ và trí tuệ nhân tạo

14:01' - 06/02/2026

Sàn giao dịch tiền điện tử Gemini vừa thông báo kế hoạch cắt giảm khoảng 25% lực lượng lao động và rút lui khỏi nhiều thị trường quốc tế.

-

![Ngân hàng trung ương Anh giữ nguyên lãi suất]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ngân hàng trung ương Anh giữ nguyên lãi suất

06:30' - 06/02/2026

BoE cũng dự kiến sẽ có một đợt cắt giảm lãi suất trong tương lai nếu đà giảm mạnh của lạm phát trong những tháng tới được chứng minh không phải là hiện tượng nhất thời.

-

![Bitcoin giảm xuống dưới mức 70.000 USD/BTC]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bitcoin giảm xuống dưới mức 70.000 USD/BTC

20:34' - 05/02/2026

Đồng bitcoin đã sụt giảm xuống dưới mức 70.000 USD/BTC trong bối cảnh tâm lý né tránh rủi ro đang bao trùm các thị trường trên toàn cầu.

-

![Khi các nền kinh tế phát triển ngập trong nợ nần]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Khi các nền kinh tế phát triển ngập trong nợ nần

05:30' - 05/02/2026

Tại Mỹ, Anh, Pháp, Italy và Nhật Bản, nợ công đang ở mức kỷ lục hoặc cận kỷ lục. Các khoản trả lãi ngày càng lớn đang “ăn” vào nguồn lực ngân sách, vốn có thể dành cho y tế, hạ tầng cơ sở...

-

![Ấn Độ chi tiêu kỷ lục trong ngân sách 2026]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ấn Độ chi tiêu kỷ lục trong ngân sách 2026

08:30' - 04/02/2026

Chính phủ Ấn Độ vừa công bố kế hoạch phân bổ nguồn lực tài chính ở mức cao nhất từ trước đến nay cho lĩnh vực hạ tầng và an ninh quốc gia trong dự thảo ngân sách năm 2026.

-

![Chuyển tiền tức thời xuyên biên giới chuẩn bị phổ cập tại châu Âu]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Chuyển tiền tức thời xuyên biên giới chuẩn bị phổ cập tại châu Âu

11:30' - 03/02/2026

Việc chuyển tiền cho người thân, bạn bè sinh sống tại quốc gia châu Âu chỉ trong vài giây, thay vì chờ đợi nhiều giờ hoặc thậm chí nhiều ngày như trước đây, đang tiến gần hơn bao giờ hết.

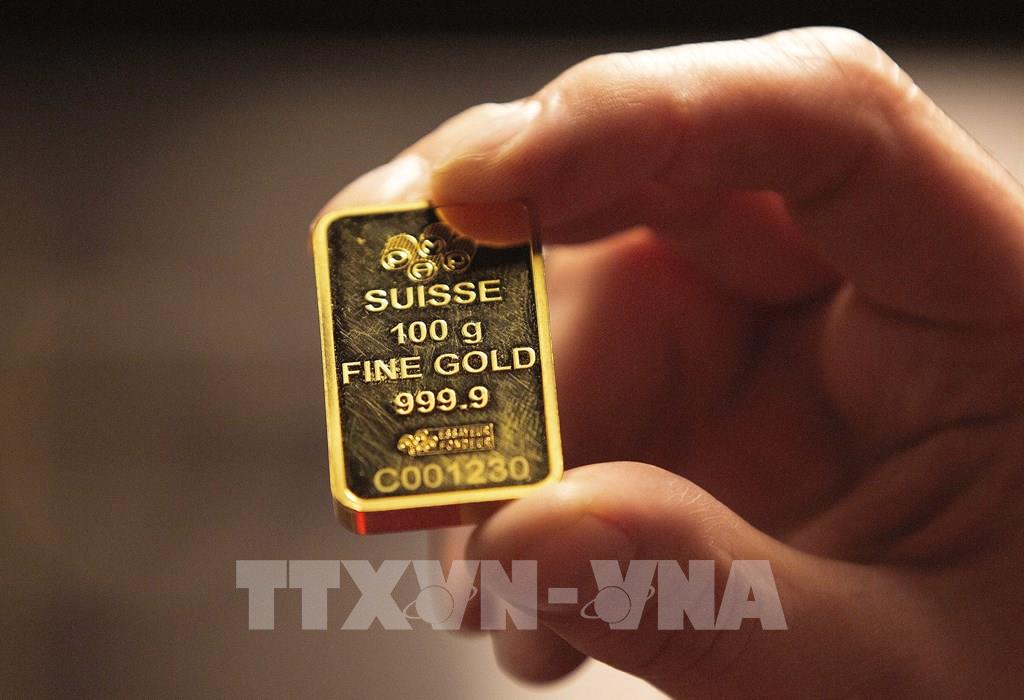

Vàng miếng được bán tại Dublin, Ireland. Ảnh: AFP/TTXVN

Vàng miếng được bán tại Dublin, Ireland. Ảnh: AFP/TTXVN