Kiến nghị điều chỉnh lộ trình giảm tỷ lệ tổng dư nợ cho vay tiêu dùng

Ngày 29/10, tại lễ sơ kết 9 tháng năm 2021 với các hội viên thuộc nhóm công ty tài chính, Hiệp hội Ngân hàng cho biết, trong những năm qua, tăng trưởng tiêu dùng tư nhân chiếm từ 60 - 70% tổng tăng trưởng kinh tế, nhưng đại dịch COVID-19 đã tác động, ảnh hưởng mạnh đến hoạt động tài chính tiêu dùng.

Hiện nay, Hiệp hội Ngân hàng có 12 công ty; trong đó, có 8 công ty là hội viên chính thức, 4 công ty là hội viên liên kết thuộc nhóm hội viên là các công ty tài chính.

Tổng vốn điều lệ của các công ty tài chính hội viên là 22.195 tỷ đồng, tăng trên 21% so với tổng vốn điều lệ năm 2020 và chiếm gần 80% tổng vốn điều lệ của toàn khối các công ty tài chính.

Công ty đứng đầu về vốn điều lệ là công ty Tài chính TNHH MTV Ngân hàng Việt Nam Thịnh Vượng (FE CREDIT) với 10,928 tỷ đồng.

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng cho biết, tổng tài sản các công ty tài chính hội viên đến cuối tháng 9/2021 đạt khoảng 151.000 tỷ đồng, tăng khoảng 2% so với cuối năm 2020.

Tổng dư nợ tín dụng đạt khoảng 129.000 tỷ đồng, gần như không tăng trưởng so với cuối năm 2020. Tỷ lệ nợ xấu bình quân từ 9 - 10%, trong khi tỷ lệ này vào thời điểm cuối năm 2020 khoảng 6% và dự kiến đến cuối năm 2021 sẽ tiếp tục tăng.

Từ đầu năm 2021 đến nay, để hỗ trợ khách hàng khắc phục khó khăn do ảnh hưởng của đại dịch COVID-19, các công ty tài chính cùng các tổ chức tín dụng luôn đồng hành cùng Chính phủ, Ngân hàng Nhà nước trong thực thi các giải pháp tháo gỡ khó khăn cho nền kinh tế.

Đồng thời, thực hiện cơ cấu lại nợ, xây dựng mức lãi suất phù hợp và rất nhiều khách hàng được hưởng lãi suất ưu đãi của các công ty.

Cụ thể, một số công ty như: FE CREDIT có tới 400.000 khoản vay, trị giá khoảng 2.000 tỷ đồng được hưởng lãi suất ưu đãi.

Lotte Finance cơ cấu lại thời hạn trả nợ cho 468 khách hàng với dư nợ 13,9 tỷ đồng, miễn giảm lãi và giữ nguyên nhóm nợ đối với 467 khách hàng với dư nợ 10,9 tỷ đồng.

Công ty Mirae Asset đã hỗ trợ miễn giảm lãi cho 4.759 khách hàng với tổng số tiền lãi được miễn, giảm là 7,43 tỷ đồng; hỗ trợ cho 1.430 khách hàng cơ cấu lại thời hạn trả nợ vay với tổng dư nợ đã được cơ cấu lại là 45 tỷ đồng...

Đại diện công ty FE CREDIT cho biết, thời gian vừa qua công ty được chấp thuận tăng vốn điều lệ lên gần 11.000 tỷ đồng, giúp hệ số an toàn vốn của công ty ở mức cao là 20%.

“Đây có thể coi là một bộ đệm để giúp các đối tác của FE CREDIT yên tâm về chủ sở hữu trong việc đảm bảo vượt qua khó khăn trong giai đoạn này. Cùng với đó, ngày 28/10 vừa qua, thỏa thuận bán 49% vốn điều lệ tại FE CREDIT cho SMBC đã chính thức hoàn tất. Nhờ vậy, nguồn vốn mà ngân hàng mẹ thu về sẽ tiếp tục được đưa vào hoạt động kinh doanh để gia tăng quy mô”.

Tuy nhiên, FE CREDIT cho rằng, với cơ chế áp trần tăng trưởng tín dụng như hiện nay thì việc phát triển mở rộng với các công ty tài chính tiêu dùng nói chung và FE CREDIT nói riêng sẽ là một thách thức lớn.

Bên cạnh đó, đợt dịch lần thứ 4 bùng phát cũng khiến các công ty tài chính gặp nhiều khó khăn như khả năng thanh toán khoản vay của các khách hàng.

Do đối tượng khách hàng chủ yếu là người lao động có thu nhập thấp, công nhân viên, tiểu thương... và là nhóm khách hàng bị ảnh hưởng trực tiếp và nặng nề nhất bởi dịch COVID-19 nên doanh số giải ngân và thu nợ của các công ty tài chính suy giảm, có đơn vị tăng trưởng âm.

Ngoài ra, việc phân loại nhóm nợ, trích lập dự phòng rủi ro, dự phòng bắt buộc rất lớn và đang được thực hiện thủ công, không có phần mềm phù hợp.

Điều đó gây khó khăn khổng nhỏ cho cán bộ nhân viên và khó tránh khỏi xảy ra sai sót trong quá trình xác định nhóm nợ khách hàng.

Đặc biệt, các công ty tài chính cũng lúng túng bởi những vướng mắc liên quan đến các văn bản pháp quy như: chưa có cơ chế phân loại rõ ràng cho vay tiêu dùng và vay phục vụ đời sống; quy định về tổng dư nợ và tỷ lệ tối đa cho vay tiêu dùng giải ngân trực tiếp cho khách hàng cũng chưa phù hợp với nhu cầu người vay; quy định về điểm giới thiệu dịch vụ làm hạn chế kênh tiếp cận khách hàng; quy định về chỉ tiêu an toàn, tỷ lệ nợ xấu; quy định nội bộ chưa phù hợp với đặc thù và tính chất hoạt động của công ty tài chính tiêu dùng và mức độ rủi ro của khách hàng…

Vì vậy, các công ty tài chính cho rằng, Ngân hàng Nhà nước cần điều chỉnh các quy định, chỉ tiêu an toàn cho phù hợp với đặc thù hoạt động của công ty tài chính tiêu dùng, đặc biệt trong giai đoạn bị ảnh hưởng nặng nề bởi dịch COVID-19; xem xét tỷ lệ nợ xấu đối với nhóm công ty tài chính.

Đồng thời, điều chỉnh lộ trình giảm tỷ lệ tổng dư nợ cho vay tiêu dùng giải ngân trực tiếp cho khách hàng so với tổng dư nợ tín dụng tiêu dùng của công ty tài chính.

Qua đó, đáp ứng yêu cầu thiết thực của người dân để giúp họ không tìm đến “tín dụng đen” trong bối cảnh dịch COVID-19 vẫn đang diễn biến phức tạp và khó lường.

Theo đại diện FE CREDIT, trong lộ trình chuyển đổi số có nhiều công ty tài chính đã thực hiện giao kết hợp đồng với khách hàng bằng điện tử, sử dụng chữ ký điện tử và eKYC.

Do đó, FE CREDIT rất mong sớm ban hành khung pháp lý riêng cho hoạt động điện tử của các công ty tài chính nhằm giúp họ yên tâm hoạt động và được bảo vệ khi xảy ra những rủi ro.

Ông Nguyễn Quốc Hùng cho biết, Hiệp hội Ngân hàng sẽ chủ động hơn nữa trong việc đưa ra đề xuất, kiến nghị với các cơ quan quản lý Nhà nước liên quan trong việc xây dựng, sửa đổi, điều chỉnh các cơ chế, chính sách, tạo điều kiện thuận lợi hỗ trợ hoạt động của các tổ chức hội viên.

Ngoài ra, Hiệp hội cũng sẽ tổng hợp, chia sẻ vướng mắc và hướng xử lý hoặc đưa ra cảnh báo tới các tổ chức hội viên để tham khảo, rút kinh nghiệm và phòng tránh, hạn chế rủi ro./.

Tin liên quan

-

![Bộ Tài chính thiết lập thị trường trái phiếu doanh nghiệp riêng lẻ]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bộ Tài chính thiết lập thị trường trái phiếu doanh nghiệp riêng lẻ

20:05' - 27/10/2021

Bộ Tài chính đang khẩn trương xây dựng Thông tư và chuẩn bị thiết lập thị trường trái phiếu doanh nghiệp riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp.

-

![Ngân hàng dồn dập báo lãi, vượt kế hoạch năm chỉ sau 9 tháng]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ngân hàng dồn dập báo lãi, vượt kế hoạch năm chỉ sau 9 tháng

11:19' - 25/10/2021

Hầu hết các ngân hàng đều ghi nhận lợi nhuận tăng trưởng dương so với cùng kỳ, thậm chí có ngân hàng đã hoàn thành và vượt chỉ tiêu kinh doanh cả năm chỉ sau 9 tháng.

-

![Chuyển tiền liên ngân hàng gặp sự cố, nhiều người dùng bức xúc]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

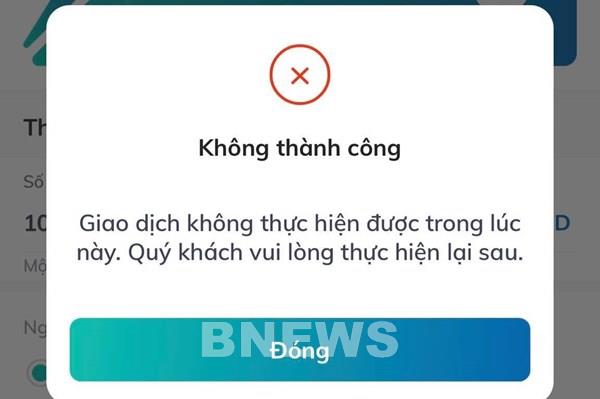

Chuyển tiền liên ngân hàng gặp sự cố, nhiều người dùng bức xúc

22:01' - 22/10/2021

Nhiều người dùng đã liên tục gặp sự cố khi chuyển tiền liên ngân hàng trong ngày 22/10.

Tin cùng chuyên mục

-

![Trung Quốc sẽ giảm tỷ lệ dự trữ rủi ro ngoại hối kỳ hạn]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Trung Quốc sẽ giảm tỷ lệ dự trữ rủi ro ngoại hối kỳ hạn

06:30'

Ngân hàng Nhân dân Trung Quốc (PBoC, ngân hàng trung ương) thông báo sẽ giảm tỷ lệ dự trữ rủi ro ngoại hối đối với các giao dịch ngoại hối kỳ hạn từ 20% xuống 0%.

-

![Thách thức mới cho chính sách tiền tệ của ECB]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Thách thức mới cho chính sách tiền tệ của ECB

05:30'

Trong khi lạm phát bất ngờ tăng trở lại tại Pháp, giá cả tại Đức lại hạ nhiệt nhanh hơn dự báo, tạo nên sự phân hóa rõ rệt giữa hai nền kinh tế lớn nhất Khu vực đồng Euro.

-

![Bitcoin lùi về gần 63.000 USD/BTC sau khi Mỹ tấn công Iran]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bitcoin lùi về gần 63.000 USD/BTC sau khi Mỹ tấn công Iran

18:08' - 28/02/2026

Đồng tiền kỹ thuật số bitcoin đã lùi về gần mốc 63.000 USD/BTC trong ngày 28/2 sau khi Mỹ và Israel phát động các hoạt động quân sự nhằm vào Iran.

-

![Giao dịch công nghệ tài chính Hồi giáo toàn cầu dự kiến đạt 341 tỷ USD]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Giao dịch công nghệ tài chính Hồi giáo toàn cầu dự kiến đạt 341 tỷ USD

05:30' - 26/02/2026

Ngành công nghệ tài chính hiện có 484 công ty công nghệ tài chính Hồi giáo trên toàn thế giới, với 30 công ty trong số này được xác định là những người chơi nổi bật.

-

![Tín dụng an toàn: "Điểm tựa kinh tế" cho phụ nữ Vĩnh Long]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Tín dụng an toàn: "Điểm tựa kinh tế" cho phụ nữ Vĩnh Long

09:21' - 25/02/2026

Ngày 24/2, tại phường An Hội, Hội Liên hiệp Phụ nữ tỉnh Vĩnh Long tổ chức tọa đàm “Bàn giải pháp triển khai tín dụng an toàn thông qua tổ, nhóm, cụm vay vốn năm 2026”.

-

![Chuyên gia: Các nước châu Phi cần tận dụng chính sách thuế 0% của Trung Quốc]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Chuyên gia: Các nước châu Phi cần tận dụng chính sách thuế 0% của Trung Quốc

09:19' - 25/02/2026

Trung Quốc thông báo sẽ thực hiện đầy đủ cơ chế thuế suất 0% đối với 53 quốc gia châu Phi có quan hệ ngoại giao với Bắc Kinh, bắt đầu từ ngày 1/5/2026.

-

![Fed công bố đề xuất mới về kiểm soát rủi ro đối với hệ thống ngân hàng]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Fed công bố đề xuất mới về kiểm soát rủi ro đối với hệ thống ngân hàng

14:09' - 24/02/2026

Cục Dự trữ liên bang Mỹ (Fed) vừa công bố đề xuất thay đổi quy trình thanh tra rủi ro tại các ngân hàng thương mại.

-

![Hàn Quốc siết gia hạn khoản vay cho những người sở hữu nhiều nhà]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Hàn Quốc siết gia hạn khoản vay cho những người sở hữu nhiều nhà

10:55' - 22/02/2026

Ủy ban Dịch vụ Tài chính Hàn Quốc cho biết dự kiến sẽ tổ chức một cuộc họp vào ngày 24/2 để thảo luận về các cách thức cải tổ quy trình gia hạn khoản vay cho những người sở hữu nhiều nhà.

-

![Chính sách tiền tệ của Anh trước cạm bẫy kinh tế tăng trưởng yếu]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Chính sách tiền tệ của Anh trước cạm bẫy kinh tế tăng trưởng yếu

12:08' - 21/02/2026

Theo phóng viên TTXVN tại London, Ngân hàng trung ương Anh (BoE) đang đứng trước áp lực chưa từng có trong việc cân bằng giữa kiểm soát lạm phát và hỗ trợ thị trường lao động ổn định.

Họp sơ kết 9 tháng năm 2021 giữa Hiệp hội Ngân hàng với các hội viên thuộc nhóm công ty tài chính. Ảnh: Hiệp hội Ngân hàng

Họp sơ kết 9 tháng năm 2021 giữa Hiệp hội Ngân hàng với các hội viên thuộc nhóm công ty tài chính. Ảnh: Hiệp hội Ngân hàng