Liệu Trung Quốc có điều chỉnh cơ chế tỷ giá đồng nhân dân tệ?

Giới phân tích đánh giá khả năng Trung Quốc sẽ không thay đổi cơ chế hình thành tỷ giá đồng nhân dân tệ (NDT) được thể hiện thông qua tuyên bố của ông Liu Guoqiang, Phó Thống đốc Ngân hàng Nhân dân Trung Quốc (PBoC, ngân hàng trung ương), rằng cơ chế tỷ giá thả nổi có quản lý là phù hợp với Trung Quốc hiện tại và trong tương lai gần.

Theo quan chức ngân hàng trung ương, tỷ giá đồng nhân dân tệ nhìn chung do cơ chế thị trường quyết định và cơ quan quản lý sẽ tiếp tục chính sách duy trì tỷ giá ở mức ổn định và cân bằng.

Tuy nhiên, hồi tuần trước, Giám đốc Viện Nghiên cứu Tài chính Zhou Chengjun thuộc PBoC đã tuyên bố rằng đồng NDT phải được mua bán tự do. Theo ông Zhou Chengjun, Trung Quốc phải từ bỏ quyền kiểm soát đối với tỷ giá hối đoái của đồng nhân dân tệ nếu họ muốn đạt được mức sử dụng nhân dân tệ trên toàn cầu nhiều như đồng USD hoặc đồng euro.

* Thế nào là cơ chế tỷ giá thả nổi có quản lý

Ông Zhou Chengjun cho rằng tỷ giá hối đoái của đồng nhân dân tệ sẽ phải được xác định bởi những người tham gia thị trường toàn cầu và điều này sẽ cho phép Trung Quốc có dòng vốn xuyên biên giới tự do, cũng như theo đuổi chính sách tiền tệ độc lập trong điều kiện tài khoản vốn mở, chính sách tiền tệ độc lập.

Bất chấp chính sách nới lỏng tiền tệ, Trung Quốc vẫn chưa tự do hóa tài khoản vốn và vẫn duy trì cơ chế kiểm soát đối với việc hình thành tỷ giá hối đoái. PBoC đặt giá trị tham chiếu của đồng NDT so với đồng USD hàng ngày và tỷ giá hối đoái thực có thể dao động trong phạm vi cộng trừ 2% từ điểm chuẩn này.

Trong những năm gần đây, PBoC nhiều lần tuyên bố cơ quan quản lý nên ngừng các biện pháp can thiệp ngoại hối hàng ngày. Một trong những hậu quả là việc tỷ giá nhân dân tệ giảm mạnh vào đỉnh điểm của cuộc chiến thương mại giữa Mỹ và Trung Quốc, khi đồng NDT giảm xuống dưới mốc 7 NDT đổi 1 USD. Tuy nhiên, PBoC vẫn là "người chơi" quan trọng nhất trên thị trường ngoại hối trong nước.

PBoC áp dụng yếu tố phản chu kỳ để duy trì sự ổn định của hệ thống tài chính trong khi các hạn chế nghiêm trọng đối với việc rút vốn vẫn còn. Ví dụ, cá nhân được phép mua ngoại tệ không quá 50.000 USD/năm và có những hạn chế nghiêm ngặt đối với việc thu hồi lợi nhuận của công ty.

Trong khi đó, các nhà đầu tư Trung Quốc chỉ có thể đầu tư vào thị trường nước ngoài theo hạn ngạch được xác định nghiêm ngặt, cũng như theo các chương trình Kết nối cổ phiếu và Kết nối trái phiếu. Hơn nữa trong trường hợp này, tài khoản giao dịch vẫn nằm ở Trung Quốc.

Những hạn chế này gây ra những trở ngại nhất định đối với quá trình quốc tế hóa đồng nhân dân tệ. Đối với doanh nghiệp quốc tế, việc thanh toán bằng các tiền tệ tự do chuyển đổi phổ biến nhất như đồng USD và euro… dễ dàng hơn nhiều.

Các khoản thanh toán bằng NDT chỉ được sử dụng khi đối tác tin chắc rằng hàng hóa hoặc dịch vụ phải được mua tại Trung Quốc. Kết quả là mặc dù đồng nhân dân tệ được đưa vào rổ Quyền rút vốn đặc biệt (SDR), nhưng đồng tiền Trung Quốc chỉ chiếm khoảng 2% dự trữ toàn cầu và 1,76% tổng số thanh toán xuyên biên giới toàn cầu.

* Rủi ro "bốc hơi" dòng vốn

Theo thống kê của Quỹ Tiền tệ Quốc tế (IMF), hơn một nửa tổng kim ngạch tiền tệ trên thế giới được tính bằng đồng USD, hơn 1/5 được tính bằng đồng euro và phần còn lại được phân bổ giữa đồng yen, bảng Anh, nhân dân tệ và các loại tiền tệ khác.

Do đó, Trung Quốc cần phải mở tài khoản vốn để đồng nhân dân tệ được tự do thả nổi nếu Bắc Kinh muốn biến đồng tiền của mình thực sự mang tính quốc tế. Tuy nhiên, các biện pháp này cũng mang lại những rủi ro tài chính nghiêm trọng, ông Lü Suiqi, Trợ lý Giáo sư tại Viện Kinh tế thuộc Đại học Bắc Kinh, cho biết.

Chuyên gia Lü Suiqi cho rằng khi nền kinh tế phát triển ổn định và mọi thứ đã đi vào nề nếp thì việc mở tài khoản vốn không gặp vấn đề nào. Tuy nhiên, khi nền kinh tế gặp khó khăn, điều này sẽ tạo ra nguy cơ dòng vốn chảy khỏi nền kinh tế. Và điều này có thể dẫn đến những hậu quả nghiêm trọng.

Trung Quốc đã rút ra bài học từ cuộc khủng hoảng châu Á năm 1997. Khi đó, xuất khẩu của một số nước trong khu vực Đông Nam Á đã tăng trưởng đặc biệt nhanh chóng, thu hút các nhà đầu tư nước ngoài.

Tuy nhiên, khi thị trường phát triển quá nóng và xuất khẩu giảm do đồng tiền quốc gia mạnh lên, đã xuất hiện hiện tượng dòng vốn chảy mạnh từ Đông Nam Á sang thị trường Mỹ (một phần là bởi Cục dự trữ liên bang Mỹ (Fed) đã thay đổi chính sách khiến lãi suất tăng lên). Kết quả là "những con hổ" châu Á lần lượt đến bờ vực sụp đổ.

Ngày nay, Trung Quốc đang ở thế hấp dẫn các nhà đầu tư nước ngoài. Trước hết, quốc gia này đã đối phó với dịch COVID-19 thành công hơn nhiều nước khác và Tổng sản phẩm quốc nội (GDP) của nền kinh tế lớn thứ hai thế giới hiện ở ngưỡng khá cao.

Thứ hai, Trung Quốc có thị trường nội địa quy mô lớn và không giống như Ấn Độ, tầng lớp trung lưu ở Trung Quốc chiếm tỷ trọng cao trong tổng dân số và có tiềm năng tiêu dùng tốt.

Cuối cùng, chính sách tiền tệ ôn hòa của Trung Quốc, không giống như một số nước phương Tây, cho phép Bắc Kinh duy trì môi trường lãi suất cao hơn lãi suất của nhiều thị trường phát triển. Điều này cũng khiến các nhà đầu tư đổ tiền vào trái phiếu Trung Quốc. Năm 2020, Trung Quốc đã thu hút được 520,6 tỷ USD vốn đầu tư nước ngoài, tăng 80% so với hồi năm 2019.

Nhờ đó, Trung Quốc, giống như thị trường "những con hổ" châu Á vào cuối những năm 1990, đang trở thành điểm đến ưa thích của dòng chảy vốn toàn cầu. Một mặt, điều này sẽ hỗ trợ nền kinh tế và thậm chí có thể tạo ra sự tăng trưởng đột phá. Tuy nhiên, Bắc Kinh cũng cần tính đến kinh nghiệm của các nước khác và nhận thấy rõ những rủi ro của quá trình này.

Bất kỳ sự thay đổi nhỏ nhất trên thị trường toàn cầu có thể khiến dòng vốn ngay lập tức "bốc hơi", dẫn đến cuộc khủng hoảng hệ thống tài chính của đất nước. Do đó, Trung Quốc không vội vàng loại bỏ các hạn chế đối với tỷ giá hối đoái và sự luân chuyển vốn, để không gây nguy hiểm cho sự ổn định và tính toàn vẹn của hệ thống tài chính trong nước./.

- Từ khóa :

- nhân dân tệ

- trung quốc

- pboc

- châu á

Tin liên quan

-

![Australia sắp kiện Trung Quốc áp thuế nhập khẩu bất hợp pháp với lúa mì]() Kinh tế Thế giới

Kinh tế Thế giới

Australia sắp kiện Trung Quốc áp thuế nhập khẩu bất hợp pháp với lúa mì

16:24' - 28/05/2021

Australia đã xúc tiến một vụ kiện lên Tổ chức Thương mại Thế giới (WTO) chống lại việc Trung Quốc áp thuế nhập khẩu đối với lúa mì của Australia.

-

![Trung Quốc: Lợi nhuận các công ty công nghiệp lớn tăng trưởng nhanh]() Doanh nghiệp

Doanh nghiệp

Trung Quốc: Lợi nhuận các công ty công nghiệp lớn tăng trưởng nhanh

07:00' - 28/05/2021

Theo Cục Thống kê Quốc gia Trung Quốc (NBS), lợi nhuận các công ty công nghiệp lớn của nước này tăng trưởng nhanh trong giai đoạn tháng 1-4/2021 khi nền kinh tế phục hồi tăng trưởng vững chắc.

-

![Hoạt động “đào” tiền số chuyển từ Trung Quốc sang Bắc Âu và Trung Á]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Hoạt động “đào” tiền số chuyển từ Trung Quốc sang Bắc Âu và Trung Á

07:42' - 27/05/2021

Việc Bắc Kinh thắt chặt kiểm soát đối với tiền kỹ thuật số đang thúc đẩy các nhà sản xuất máy “đào” tiền số chuyển từ Trung Quốc sang Bắc Mỹ và Trung Á.

-

!["Chính trị hóa" đồng nhân dân tệ kỹ thuật số của Trung Quốc]() Kinh tế Thế giới

Kinh tế Thế giới

"Chính trị hóa" đồng nhân dân tệ kỹ thuật số của Trung Quốc

06:30' - 26/05/2021

Trung Quốc đang đi trước thế giới với đồng nhân dân tệ kỹ thuật số. Cuộc đua ra mắt đồng tiền kỹ thuật số quốc gia và sự “chính trị hóa” của mô hình này báo hiệu một cuộc cạnh tranh tinh vi.

-

![Chuyên gia: Đồng nhân dân tệ kỹ thuật số không thay thế vị thế đồng USD]() Tài chính

Tài chính

Chuyên gia: Đồng nhân dân tệ kỹ thuật số không thay thế vị thế đồng USD

11:49' - 23/05/2021

Trung Quốc chưa bao giờ đặt mục tiêu thách thức vị thế của đồng USD như đồng tiền dự trữ quốc tế khi phát triển đồng nhân dân tệ (NDT) kỹ thuật số.

Tin cùng chuyên mục

-

![Nhật Bản: Thực phẩm chiếm tỷ lệ cao kỷ lục trong tổng chi tiêu hộ gia đình]() Kinh tế Thế giới

Kinh tế Thế giới

Nhật Bản: Thực phẩm chiếm tỷ lệ cao kỷ lục trong tổng chi tiêu hộ gia đình

17:19'

Theo khảo sát của Bộ Nội vụ và Truyền thông Nhật Bản, tỷ lệ dành cho thực phẩm trong tổng chi tiêu hộ gia đình tại nước này năm 2025 đã đạt mức cao nhất trong 44 năm.

-

![Canada sẽ rơi vào suy thoái nếu mất CUSMA]() Kinh tế Thế giới

Kinh tế Thế giới

Canada sẽ rơi vào suy thoái nếu mất CUSMA

09:22'

Thống đốc Ngân hàng Trung ương Canada Tiff Macklem cho biết, nền kinh tế nước này có thể sẽ rơi vào suy thoái nếu mất quyền tiếp cận thương mại ưu đãi với Mỹ theo Hiệp định Canada-Mỹ-Mexico (CUSMA).

-

![Sự kiện Kinh tế Thế giới nổi bật tuần qua]() Kinh tế Thế giới

Kinh tế Thế giới

Sự kiện Kinh tế Thế giới nổi bật tuần qua

08:13'

Tuần qua, kinh tế toàn cầu chứng kiến nhiều biến động lớn, giá vàng thế giới phục hồi; Bitcoin trượt xuống mức thấp nhất trong hơn 1 năm; xuất khẩu nông sản và thủy sản của Nhật Bản đạt kỷ lục mới...

-

![Mỹ muốn chấm dứt xung đột tại Ukraine trước tháng 6]() Kinh tế Thế giới

Kinh tế Thế giới

Mỹ muốn chấm dứt xung đột tại Ukraine trước tháng 6

06:30'

Tổng thống Ukraine Volodymyr Zelensky cho biết Mỹ muốn Ukraine và Nga chấm dứt xung đột trước tháng 6 năm nat và đã đề nghị tổ chức các cuộc đàm phán trực tiếp giữa hai bên vào tuần tới.

-

![Tổng thống Mỹ ký sắc lệnh áp thuế bổ sung với bất kỳ quốc gia nào giao thương với Iran]() Kinh tế Thế giới

Kinh tế Thế giới

Tổng thống Mỹ ký sắc lệnh áp thuế bổ sung với bất kỳ quốc gia nào giao thương với Iran

16:08' - 07/02/2026

Ngày 6/2 (giờ địa phương), Tổng thống Mỹ Donald Trump đã ký một sắc lệnh hành pháp liên quan đến việc áp thuế bổ sung đối với bất kỳ quốc gia nào giao thương với Iran.

-

![Niềm tin người tiêu dùng Mỹ tăng lên mức cao nhất 6 tháng]() Kinh tế Thế giới

Kinh tế Thế giới

Niềm tin người tiêu dùng Mỹ tăng lên mức cao nhất 6 tháng

14:31' - 07/02/2026

Niềm tin tiêu dùng Mỹ trong tháng 2/2026 tăng cao hơn dự báo, lên mức cao nhất kể từ tháng 8/2025, song vẫn giảm khoảng 20% so với mức đỉnh của năm ngoái.

-

![Mỹ dỡ bỏ thuế 25% với hàng hóa Ấn Độ]() Kinh tế Thế giới

Kinh tế Thế giới

Mỹ dỡ bỏ thuế 25% với hàng hóa Ấn Độ

12:41' - 07/02/2026

Sắc lệnh mới quy định kể từ ngày 7/2, các sản phẩm của Ấn Độ nhập khẩu vào Mỹ sẽ không còn chịu mức thuế bổ sung 25% theo Sắc lệnh 14329.

-

![Điểm tin kinh tế thế giới nổi bật ngày 6/2/2026]() Kinh tế Thế giới

Kinh tế Thế giới

Điểm tin kinh tế thế giới nổi bật ngày 6/2/2026

21:42' - 06/02/2026

Kinh tế thế giới ngày 6/2/2026 có các tin nổi bật như Bitcoin rơi xuống đáy hơn một năm, cổ phiếu BYD lao dốc, giá quặng sắt thủng mốc 100 USD/tấn,Anh điều tra sữa công thức bị thu hồi của Nestlé...

-

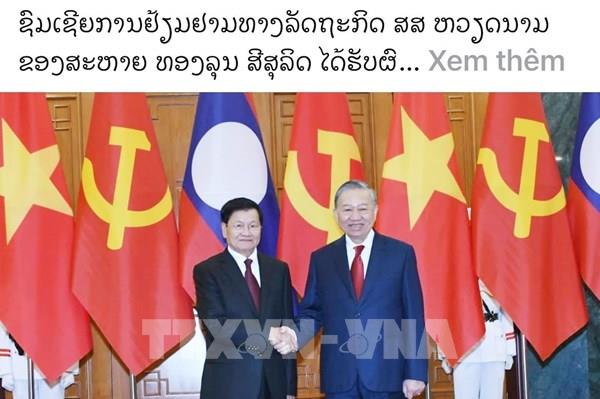

![Báo chí Lào nhấn mạnh tầm vóc lịch sử và dấu ấn chuyến thăm của Tổng Bí thư Tô Lâm]() Kinh tế Thế giới

Kinh tế Thế giới

Báo chí Lào nhấn mạnh tầm vóc lịch sử và dấu ấn chuyến thăm của Tổng Bí thư Tô Lâm

18:04' - 06/02/2026

Truyền thông Lào đưa tin đậm nét về chuyến thăm cấp nhà nước của Tổng Bí thư Tô Lâm và Đoàn đại biểu cấp cao Việt Nam tới Lào theo lời mời của Tổng Bí thư, Chủ tịch nước Lào Thongloun Sisoulith.

Đồng tiền mệnh giá 100 nhân dân tệ tại Thượng Hải, Trung Quốc. Ảnh: AFP/ TTXVN

Đồng tiền mệnh giá 100 nhân dân tệ tại Thượng Hải, Trung Quốc. Ảnh: AFP/ TTXVN  Ngân hàng trung ương Trung Quốc (PBoC). Ảnh: THX/TTXVN

Ngân hàng trung ương Trung Quốc (PBoC). Ảnh: THX/TTXVN