Cuộc khủng hoảng xe điện châu Âu

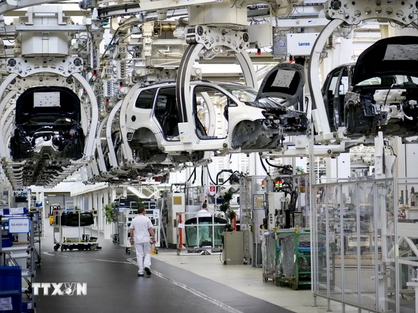

Trong lịch sử 87 năm, Volkswagen (VW) chưa từng đóng cửa một nhà máy nào tại Đức. Hiện tại, hãng này đang cân nhắc đóng cửa ba nhà máy và giảm 10% lương công nhân. Các kế hoạch này được người đứng đầu Hội đồng công nhân đầy quyền lực của VW thông báo tại một cuộc họp nhân viên.

Nhà sản xuất ô tô lớn thứ hai thế giới, sở hữu cả Audi, Skoda và Seat, trong năm nay đã hai lần cảnh báo về lợi nhuận và ra tín hiệu về khả năng đóng cửa các nhà máy ở Đức, bước đi trước đây là không thể tưởng tượng.VW không phải nhà sản xuất ô tô châu Âu duy nhất cân nhắc cắt giảm nhân sự sâu rộng và gây tranh cãi. Stellantis, chủ sở hữu của Opel, Fiat và Peugeot tại châu Âu, cũng đang chịu áp lực rất lớn từ các chính trị gia và công đoàn Italy để duy trì hoạt động của nhà máy Fiat lâu đời nhất tại Turin mặc dù doanh số bán hàng sụt giảm.Các dây chuyền lắp ráp tại Pháp đã được chuyển đến những nơi có chi phí thấp hơn như Morocco và Thổ Nhĩ Kỳ. Đầu tháng này, hàng trăm công nhân Pháp, gồm công nhân của các nhà cung cấp như Bosch, đã biểu tình bên ngoài triển lãm ô tô Paris.

Ngành công nghiệp ô tô châu Âu, nơi sử dụng gần 14 triệu lao động và chiếm 7% Tổng sản phẩm quốc nội (GDP) của Liên minh châu Âu (EU), đang đối mặt với một "cơn bão hoàn hảo". Nhu cầu ô tô đang giảm cả ở trong và ngoài nước, trong khi các nhà sản xuất ô tô đang trải qua quá trình chuyển đổi đầy rủi ro và tốn kém từ động cơ đốt trong sang hệ thống truyền động điện.Tất cả những vấn đề này đang trở nên trầm trọng hơn, trong bối cảnh Trung Quốc và các loại xe điện chất lượng cao, giá rẻ của nước này hiện đang được xuất khẩu sang châu Âu với số lượng lớn hơn.

Cuộc cạnh tranh không cân sứcKhông có giải pháp nào dễ dàng. EU đã tiếp bước Mỹ trong việc tăng thuế đối với xe nhập khẩu từ Trung Quốc, nhưng các nhà lãnh đạo trong ngành như Giám đốc điều hành Stellantisn Carlos Tavares và Giám đốc điều hành BMW Oliver Zipse cho biết chủ nghĩa bảo hộ sẽ chỉ khiến ô tô trở nên đắt đỏ hơn với người tiêu dùng và đẩy nhanh quá trình đóng cửa các nhà máy ở châu Âu.

Phát biểu bên lề triển lãm ô tô Paris gần đây, ông Zipse khẳng định không cần bảo hộ, nhấn mạnh các nhà sản xuất ô tô châu Âu không nên quá sợ hãi sự cạnh tranh của Trung Quốc.

Các nhà sản xuất đã thúc giục chính phủ triển khai cơ sở hạ tầng sạc và đưa ra hoặc khôi phục các ưu đãi tài chính cho xe điện. Tuy nhiên, điều này sẽ không giúp thúc đẩy hoạt động xuất khẩu ra ngoài châu lục vốn đang đình trệ.Làm việc với các nhà sản xuất ô tô Trung Quốc, những người đã học được cách sản xuất xe điện chất lượng cao với chi phí thấp hơn, có thể cung cấp cho các đối thủ cạnh tranh hiện tại và tương lai một mạng lưới phân phối sẵn có tại châu Âu, đồng thời đẩy nhanh quá trình mở rộng thị trường của họ.Chủ tịch Hiệp hội công nghiệp ô tô Italy Roberto Vavassori nhận định: "Đối với nhiều nhà cung cấp trong ngành ô tô, Trung Quốc vừa là mối đe dọa lớn nhất, vừa là khách hàng lớn nhất".Ông Tavares cảnh báo, nếu không tham gia cuộc đua, các nhà sản xuất ô tô châu Âu sẽ không thể tồn tại. Vấn đề của các nhà sản xuất ô tô châu Âu bắt đầu từ trong nước. Doanh số bán xe ở châu Âu vẫn chưa phục hồi về mức trước đại dịch và lãi suất cao đang làm giảm nhu cầu.Áp lực này xuất hiện vào thời điểm các nhà sản xuất đang chật vật với quá trình chuyển đổi xanh. Theo luật hiện hành, ô tô chạy xăng hoặc dầu diesel sẽ không được phép bán ở EU và các thị trường khác như Vương quốc Anh sau năm 2035.Sản xuất xe điện ở châu Âu vẫn đắt, chủ yếu do chi phí pin cao, khiến giá xe cao. Nhiều người đang trì hoãn việc mua xe điện cho đến khi chúng rẻ hơn và có nhiều trạm sạc hơn. Do đó, doanh số bán xe điện đang chậm lại ngay khi các quy định nghiêm ngặt hơn về khí thải của EU được áp dụng từ năm sau, đòi hỏi việc chuyển đổi nhanh hơn sang các loại xe sạch hơn.Ông Vavassori chỉ ra rằng các nhà sản xuất ô tô của châu Âu cũng không thể xuất khẩu để thoát khỏi rắc rối. Năm ngoái. Trung Quốc thay thế Nhật Bản trở thành nước xuất khẩu ô tô mới lớn nhất thế giới, khi các nhà sản xuất của nước này tìm cách đa dạng hóa để thoát khỏi thị trường nội địa đang dư thừa.Trung Quốc là một vấn đề đối với các nhà sản xuất ô tô châu Âu theo những cách khác. Theo ông Tavares và nhiều người khác, các nhà sản xuất Trung Quốc như BYD, Nio, SAIC, Great Wall và Chery đang chế tạo những chiếc xe điện tiên tiến hơn với chi phí thấp hơn 30% so với các nhà sản xuất ô tô châu Âu. Tại các showroom của Trung Quốc, giá xe điện đang gần tương đương giá xe xăng.Sự trỗi dậy của các thương hiệu trong nước đã làm giảm mạnh doanh số bán của các nhà sản xuất ô tô châu Âu, Mỹ và Nhật Bản tại Trung Quốc, nơi trong những năm gần đây là thị trường lớn nhất và sinh lợi nhất cho các thương hiệu như Volkswagen, Mercedes-Benz và BMW.Theo số liệu của công ty tư vấn Automobility tại Thượng Hải, thị phần của các thương hiệu nước ngoài trong doanh số bán ô tô tại Trung Quốc đang ở mức thấp kỷ lục 37% trong 8 tháng tính từ đầu năm 2024, so với mức 64% trong năm 2020.Điều này cũng gây áp lực lên các liên doanh của các nhà sản xuất ô tô phương Tây với các đối tác trong nước khi họ lần đầu thâm nhập thị trường Trung Quốc.Hai năm trước, Bắc Kinh đã cho phép các công ty nước ngoài hoạt động độc lập. Tháng trước, Mercedes-Benz đã rút khỏi liên doanh EV kéo dài 13 năm với BYD. Volkswagen, một trong những công ty đầu tiên thâm nhập thị trường Trung Quốc, đang cân nhắc đóng cửa một nhà máy ở Nam Kinh được điều hành bởi SAIC, đối tác liên doanh lâu năm nhất của VW.

Tìm kiếm giải pháp khả thiNếu các nhà sản xuất ô tô Trung Quốc chọn tránh thuế nhập khẩu của EU bằng cách mở các địa điểm sản xuất tại châu Âu, giống như các đối tác Nhật Bản của họ đã làm vào những năm 1980 và 1990, tình trạng dư thừa công suất trong ngành sản xuất ô tô châu Âu sẽ tệ hơn nữa.Các nhà sản xuất mới cũng có khả năng lựa chọn các địa điểm có chi phí thấp ở Đông Âu để sản xuất xe. Điều này sẽ gây thêm áp lực lên các nhà sản xuất ở các quốc gia có chi phí cao và làm giảm hiệu quả của thuế quan đối với các nhà sản xuất ô tô Đức và Pháp.Giám đốc điều hành Renault Luca De Meo thừa nhận ngành công nghiệp ô tô châu Âu và các nhà cung cấp của ngành này "cần một số trợ giúp" từ Trung Quốc, đặc biệt là trong chuỗi cung ứng pin quan trọng. Ông cho rằng trọng tâm của hệ thống ô tô đã chuyển về Trung Quốc, nhấn mạnh điều này không có nghĩa là các nhà sản xuất phương Tây sẽ bị Trung Quốc xóa sổ, mà họ có thể cạnh tranh với Trung Quốc.Những người khác thì không chắc chắn như vậy. Trong một báo cáo dài 400 trang công bố vào tháng trước, cựu Chủ tịch Ngân hàng Trung ương châu Âu (ECB) Mario Draghi kêu gọi một "chiến lược công nghiệp mới cho châu Âu", thúc giục EU tăng đầu tư thêm 800 tỷ euro mỗi năm để thúc đẩy khả năng cạnh tranh và đảm bảo khối này không tụt hậu so với Mỹ và Trung Quốc. Ông Zipse tại BMW cũng kêu gọi một khuôn khổ thống nhất hơn đối với ngành ô tô châu Âu.Nhiều giám đốc điều hành trong ngành ô tô vẫn hy vọng các nhà sản xuất ô tô Trung Quốc sẽ không dễ dàng sao chép thành công tại quê nhà sang châu Âu. Người tiêu dùng châu Âu có xu hướng lớn tuổi hơn - độ tuổi trung bình của người mua ô tô mới là hơn 50, so với độ tuổi giữa 30 ở Trung Quốc – và trung thành với một số thương hiệu. Khi có quá nhiều "người chơi mới" tham gia thị trường, một giai đoạn củng cố có thể diễn ra sau giai đoạn mở rộng mạnh mẽ ban đầu.Giám đốc nghiên cứu ô tô châu Âu tại JPMorgan, José Asumendi cho biết, những rào cản lớn nhất đối với các nhà sản xuất ô tô Trung Quốc không phải là sản phẩm, mà là mạng lưới phân phối và nhận diện thương hiệu.Ông Matthias Schmidt, một nhà phân tích độc lập, ước tính thị phần của các nhà sản xuất ô tô Trung Quốc tại Tây Âu khó vượt quá 12% do việc áp thuế nhập khẩu và triển khai các sản phẩm xe điện mới của châu Âu. Các nhà sản xuất Trung Quốc chiếm 8,3% thị phần châu Âu vào tháng Tám vừa qua.Tuy nhiên, ông Palmer, cựu Giám đốc điều hành Nissan, cảnh báo về sự tự mãn và suy nghĩ viển vông. Ông cho biết các nhà sản xuất ô tô như Nissan, Renault và BMW là những hãng tiên phong trong công nghệ xe điện, nhưng đã không thể tiếp tục dẫn đầu do kế hoạch chiến lược kém. Ông cho rằng không phải là ngành ô tô châu Âu bị Trung Quốc đánh bại, mà là ngành thất bại do năng lực của mình.Tin cùng chuyên mục

-

![Trung Đông trước ngã rẽ lịch sử]() Phân tích - Dự báo

Phân tích - Dự báo

Trung Đông trước ngã rẽ lịch sử

10:39' - 02/03/2026

Cuộc đối đầu quân sự trực tiếp giữa Mỹ–Israel và Iran đang đẩy Trung Đông vào một trong những thời khắc nguy hiểm nhất trong nhiều thập kỷ.

-

![Thị trường năng lượng toàn cầu đối mặt cú sốc nghiêm trọng nhất]() Phân tích - Dự báo

Phân tích - Dự báo

Thị trường năng lượng toàn cầu đối mặt cú sốc nghiêm trọng nhất

16:36' - 01/03/2026

Xung đột Mỹ – Israel và Iran làm gia tăng rủi ro gián đoạn 20% nguồn cung dầu thế giới; giới phân tích cảnh báo giá Brent có thể vượt 100 USD/thùng nếu Eo biển Hormuz bị phong tỏa.

-

![Các hãng vận tải lớn "né" Trung Đông sau các cuộc không kích nhằm vào Iran]() Phân tích - Dự báo

Phân tích - Dự báo

Các hãng vận tải lớn "né" Trung Đông sau các cuộc không kích nhằm vào Iran

20:38' - 28/02/2026

Tiếp theo Iran, Iraq và Israel, Syria, Kuwait và Các Tiểu vương quốc Arab Thống nhất (UAE) đều đã tuyên bố đóng cửa một phần không phận của mình.

-

![Eo biển Hormuz - tâm điểm rủi ro của thị trường năng lượng toàn cầu]() Phân tích - Dự báo

Phân tích - Dự báo

Eo biển Hormuz - tâm điểm rủi ro của thị trường năng lượng toàn cầu

20:16' - 28/02/2026

Tổng thống Mỹ Donald Trump đã thực hiện lời cảnh báo thực hiện hoạt động quân sự nhằm vào Iran sau khi các cuộc đàm phán nhằm kiềm chế chương trình hạt nhân của nước này không thành công.

-

![Thị trường bất động sản 2026: Chu kỳ sàng lọc mới và sự phân hóa ngày càng rõ nét]() Phân tích - Dự báo

Phân tích - Dự báo

Thị trường bất động sản 2026: Chu kỳ sàng lọc mới và sự phân hóa ngày càng rõ nét

18:03' - 28/02/2026

Thị trường bước sang năm 2026 trong bối cảnh nhiều yếu tố mới cùng lúc tác động, từ thay đổi chính sách pháp lý, dòng vốn đến cơ cấu nguồn cung.

-

![OECD nêu bật triển vọng phát triển ngành bán dẫn Mexico]() Phân tích - Dự báo

Phân tích - Dự báo

OECD nêu bật triển vọng phát triển ngành bán dẫn Mexico

09:55' - 28/02/2026

OECD nhận định ngành công nghiệp bán dẫn của Mexico có tương lai đầy hứa hẹn và sẽ đóng vai trò then chốt trong nỗ lực của các nước thành viên nhằm củng cố và đa dạng hóa chuỗi cung ứng toàn cầu.

-

![Thuế quan của Mỹ: Giới hạn mới, tác động mới]() Phân tích - Dự báo

Phân tích - Dự báo

Thuế quan của Mỹ: Giới hạn mới, tác động mới

15:32' - 27/02/2026

Việc chính quyền Tổng thống Donald Trump duy trì mức thuế 10% và đe dọa nâng lên 15% theo Mục 122 của Đạo luật Thương mại Mỹ năm 1974 đặt ra nhiều tranh cãi.

-

![IMF dự báo kinh tế Mỹ tăng trưởng 2,6% trong năm 2026]() Phân tích - Dự báo

Phân tích - Dự báo

IMF dự báo kinh tế Mỹ tăng trưởng 2,6% trong năm 2026

07:38' - 26/02/2026

Kinh tế Mỹ được đánh giá duy trì đà tích cực nhưng vẫn đối mặt rủi ro từ thuế quan và thị trường lao động trong bối cảnh chính quyền Donald Trump thúc đẩy các biện pháp thương mại mới.

-

![Quan chức Fed nói gì về khả năng thay đổi lãi suất?]() Phân tích - Dự báo

Phân tích - Dự báo

Quan chức Fed nói gì về khả năng thay đổi lãi suất?

12:43' - 25/02/2026

Theo Chủ tịch Fed chi nhánh Boston, lãi suất có khả năng không thay đổi "trong một thời gian", khi có sự cải thiện trên thị trường lao động nhưng rủi ro lạm phát vẫn hiện hữu.

Dây chuyền sản xuất xe hơi bên trong nhà máy của hãng Volkswagen ở Wolfsburg, Đức. Nguồn: AFP/TTXVN

Dây chuyền sản xuất xe hơi bên trong nhà máy của hãng Volkswagen ở Wolfsburg, Đức. Nguồn: AFP/TTXVN Các hãng xe châu Âu đang ngày càng cảm thấy khó khăn do cạnh tranh cao và nhu cầu thấp. Ảnh: BMW

Các hãng xe châu Âu đang ngày càng cảm thấy khó khăn do cạnh tranh cao và nhu cầu thấp. Ảnh: BMW