Ngành ngân hàng bị tác động như thế nào bởi dịch COVID-19?

Dịch COVID-19 đang có những tác động tiêu cực đến nhiều lĩnh vực, ngành nghề; trong đó, ngân hàng là một trong những ngành chịu ảnh hưởng nặng nề. Theo đánh giá sơ bộ của Ngân hàng Nhà nước, tác động của dịch đối với dư nợ của hệ thống ngân hàng hiện nay là khoảng 2 triệu tỷ đồng, tức là 23% dư nợ toàn hệ thống.

Vì vậy Ngân hàng Nhà nước đang thực hiện các biện pháp vừa đảm bảo hỗ trợ nền kinh tế, vừa hạn chế rủi ro đối với hoạt động ngân hàng.

Thống đốc Ngân hàng Nhà nước Lê Minh Hưng cho biết, dư nợ tín dụng trên tập trung vào các lĩnh vực như: công nghiệp chế biến, chế tạo, vận tải xây dựng, lưu trú, ăn uống, dịch vụ, giáo dục và đào tạo… Trong số đó, nhóm có nhiều dư nợ bị ảnh hưởng nhất là kinh doanh khoáng sản, nhiên liệu, nguyên vật liệu xây dựng, kinh doanh ô tô và phụ tùng với 548.000 tỷ đồng, chiếm 6,6% tổng dư nợ nền kinh tế; tiếp đến là nhóm công nghiệp chế biến-chế tạo với dư nợ bị ảnh hưởng khoảng 520.000 tỷ đồng, chiếm 6,3% tổng dư nợ.Nhóm dịch vụ lưu trú, ăn uống, dịch vụ với dư nợ 169.000 tỷ đồng bị ảnh hưởng chiếm 2% tổng dư nợ. Nhóm nông lâm nghiệp và thủy sản có số dư nợ bị ảnh hưởng là 157.000 tỷ đồng, chiếm 1,9% tổng dư nợ tập trung vào các ngành hàng rau quả, thủy sản, cao su, cà phê, chè, hạt tiêu…

Theo đánh giá của các chuyên gia kinh tế, dư nợ tín dụng lớn khiến cho gia tăng tỷ lệ nợ quá hạn, nợ xấu. Nếu như năm 2019, tỷ lệ nợ xấu nội bảng của toàn hệ thống ngân hàng ở mức 1,89%, thì đến hết quý I/2020, do sự bùng phát của dịch COVID-19 tỷ lệ nợ xấu ước tính là 2,9 đến 3,2%. Báo cáo tài chính quý I/2020 của một số ngân hàng thương mại cho thấy, tình hình nợ xấu đang có xu hướng xấu đi trong 3 tháng đầu năm nay. Ngân hàng TMCP Sài Gòn Thương Tín tính đến 31/3/2020 tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng từ 1,94% lên 1,97%.Kết thúc tháng 3, tại Ngân hàng TMCP Công Thương Việt Nam (VietinBank), nợ dưới tiêu chuẩn (nhóm 3) tăng gần gấp 5 lần lên 9.700 tỷ đồng, nợ nhóm 4 tăng 67% lên 2.589 tỷ. Bên cạnh đó, nợ nhóm 2 tuy chưa xếp vào diện nợ xấu nhưng bị quá hạn từ 10 đến dưới 90 ngày cũng tăng mạnh 40% lên 7.940 tỷ đồng.Ước tính của Ngân hàng Nhà nước trường hợp dịch diễn biến phức tạp hơn và được kiểm soát trong quý II, tỷ lệ nợ xấu sẽ ở mức gần 4% vào cuối quý II và 3,7% cuối năm 2020 và còn có thể cao hơn. Ông Nguyễn Quốc Hùng, Vụ trưởng Vụ Tín dụng các ngành Kinh tế (Ngân hàng Nhà nước) cho biết với diễn biến như hiện nay, dự kiến tỉ lệ nợ xấu toàn hệ thống năm 2020 sẽ có những biến động, ảnh hưởng đến tiến độ thực hiện cơ cấu nợ gắn với xử lý nợ xấu của các tổ chức tín dụng và phương án phục hồi các tổ chức tín dụng yếu kém. Chuyên gia kinh tế T.S Cấn Văn Lực cho rằng, để hạn chế thấp nhất mức gia tăng nợ xấu, các ngân hàng cần chủ động có những giải pháp hỗ trợ, đồng hành với doanh nghiệp trong việc giãn, hoãn nợ, cơ cấu lại nợ…Trong quá trình thực hiện các biện pháp hỗ trợ, ngân hàng cần phải đánh giá, xác định chính xác đối tượng, hỗ trợ đúng đối tượng để tránh xảy ra hiện tượng trục lợi chính sách khiến ngân hàng gặp rủi ro.

Gần giữa tháng 3 vừa qua, Ngân hàng Nhà nước đã ban hành Thông tư số 01/2020/TT-NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ cho khách hàng chịu ảnh hưởng do dịch COVID-19.Thông tư này đảm bảo cơ sở pháp lý hướng dẫn các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài thực hiện cơ cấu lại thời hạn trả nợ, miễn, giảm lãi vay, giữ nguyên nhóm nợ cho doanh nghiệp, người dân vay vốn bị thiệt hại do ảnh hưởng của dịch COVID-19.

Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú nhấn mạnh, việc ban hành thông tư tạo điều kiện tối đa về thẩm quyền trách nhiệm để các tổ chức tín dụng phối hợp cùng với khách hàng vay vốn xem xét quyết định mức độ thời gian, hỗ trợ doanh nghiệp tái cơ cấu các khoản vay, các khó khăn do tác động của dịch bệnh, đồng thời làm rõ trách nhiệm của các tổ chức tín dụng và khách hàng vay vốn khi thực hiện chính sách hỗ trợ này, đảm bảo đúng đối tượng, khách quan và không được lợi dụng. Sau một thời gian kể từ khi Thông tư có hiệu lưc, tính đến thời điểm này, ngành ngân hàng đã cho vay, cơ cấu nợ, giữ nguyên nhóm nợ cho gần 167.000 khách hàng với dư nợ gần 63.000 tỷ đồng; miễn giảm lãi, giữ nguyên nhóm nợ cho trên 14.000 khách hàng với dư nợ hơn 12.000 tỷ đồng; hạ lãi suất với dư nợ hiện hữu cho hơn 289.000 khách hàng với dư nợ khoảng 948.407 tỷ đồng; cho vay mới lãi suất ưu đãi cho 146.571 khách hàng với dư nợ cho vay mới đạt 511.230 tỷ đồng. Ngoài ra, để có nguồn lực dự phòng xử lý nợ xấu, thời gian qua các ngân hàng đẩy mạnh trích lập dự phòng rủi ro. Các chuyên gia kinh tế khuyến nghị, các ngân hàng cần nghiêm túc trích lập dự phòng rủi ro, đồng thời phải siết chặt chất lượng tín dụng các khoản vay mới, tránh nợ xấu phát sinh thêm. Theo T.S Cấn Văn Lực, đối với hoạt động tín dụng, theo quy định hiện hành, với mỗi đồng vốn cho vay ra các ngân hàng phải trích lập 0,75% dự phòng rủi ro chung, chưa kể các khoản dự phòng rủi ro cụ thể theo nhóm nợ.Đó là nguồn lực để các ngân hàng xử lý những rủi ro không mong muốn, những rủi ro bất khả kháng liên quan đến hoạt động cho vay. Ngân hàng nào có tỷ lệ trích lập dự phòng bao phủ nợ xấu cao sẽ có nguồn lực đối ứng để xử lý nợ xấu tốt hơn.

Cũng theo báo cáo tài chính quý I/2020, hàng loạt ngân hàng đã phải tăng trích lập dự phòng để chuẩn bị cho việc nợ xấu có thể tăng mạnh trong các quý tới. Ngoài ra, đây là cách để các ngân hàng tạo dựng một nền tảng vững chắc, sẵn sàng đối phó với các thách thức và diễn biến phức tạp do ảnh hưởng của dịch COVID-19. Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) đã tăng trích lập dự phòng rủi ro lên 43%, ở mức 2.152 tỷ đồng, khiến lợi nhuận trước thuế của ngân hàng giảm tới 11%. Ngân Hàng TMCP Kiên Long (Kienlongbank) tăng trích lập chi phí dự phòng rủi ro tín dụng gấp 37 lần so với cùng kỳ năm 2019, lên gần 69 tỷ đồng. Tại Ngân hàng TMCP Việt Nam Thương Tín (VietBank) trích 29,8 tỷ đồng cho chi phí dự phòng rủi ro tín dụng; Ngân hàng TMCP Tiên Phong (TPBank) chi phí dự phòng rủi ro cũng tăng gần 19% so với đầu năm. Báo cáo đánh giá tác động của dịch COVID-19 đến thu nhập của ngành ngân hàng do nhóm tác giả của Viện Đào tạo và Nghiên cứu Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) cho biết, trong năm 2020, việc tăng trích lập dự phòng có thể làm giảm thu nhập của các tổ chức tín dụng khoảng 6.736 tỷ đồng. Theo Tổng giám đốc Ngân hàng TMCP Phương Đông (OCB) Nguyễn Đình Tùng, ngoài tập trung giải pháp hỗ trợ doanh nghiệp, ngân hàng tập trung tiết giảm tối đa chi phí hoạt động đồng thời kiểm soát chặt quản trị rủi ro để hạn chế nợ xấu phát sinh. Bên cạnh đó, các ngân hàng thương mại tiếp tục triển khai có hiệu quả các giải pháp mở rộng tín dụng đối với các lĩnh vực sản xuất - kinh doanh, lĩnh vực ưu tiên, đặc biệt là cho vay để duy trì và khôi phục các ngành, lĩnh vực bị ảnh hưởng bởi dịch; kiểm soát chặt chẽ chất lượng tín dụng đối với lĩnh vực tiềm ẩn rủi ro…/.Tin liên quan

-

![Dịch COVID-19: Thu nhập ngành ngân hàng dự báo giảm ít nhất từ 30-34 nghìn tỷ đồng]() Ý kiến và Bình luận

Ý kiến và Bình luận

Dịch COVID-19: Thu nhập ngành ngân hàng dự báo giảm ít nhất từ 30-34 nghìn tỷ đồng

08:00' - 25/04/2020

Theo TS. Cấn Văn Lực và Nhóm tác giả Viện đào tạo và Nghiên cứu BIDV, thu nhập hoạt động của các tổ chức tín dụng năm 2020 dự báo sẽ giảm ít nhất là khoảng 30-34 nghìn tỷ đồng.

-

![Hà Tĩnh khởi tố vụ án hình sự liên quan đến vi phạm quy định về hoạt động ngân hàng]() Kinh tế và pháp luật

Kinh tế và pháp luật

Hà Tĩnh khởi tố vụ án hình sự liên quan đến vi phạm quy định về hoạt động ngân hàng

12:44' - 24/04/2020

Cơ quan An ninh điều tra Công an tỉnh Hà Tĩnh, đã ký quyết định số 02/ANĐT, về việc khởi tố vụ án hình sự “vi phạm quy định về hoạt động ngân hàng, hoạt động khác liên quan đến hoạt động ngân hàng.

-

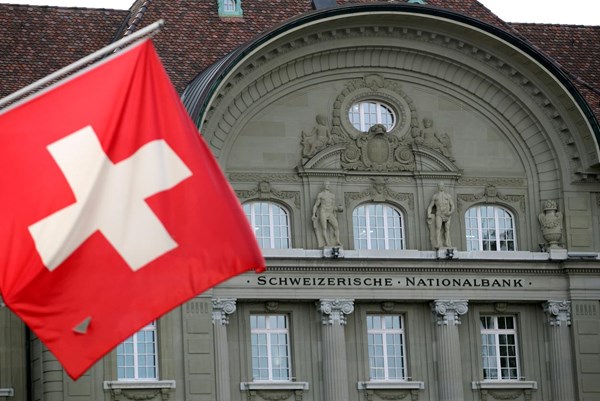

![Ngân hàng Quốc gia Thụy Sỹ chịu tổn thất nặng nề trong quý I]() Ngân hàng

Ngân hàng

Ngân hàng Quốc gia Thụy Sỹ chịu tổn thất nặng nề trong quý I

07:40' - 24/04/2020

Ngân hàng Quốc gia Thụy Sỹ (SNB) đã chịu tổn thất nặng nề trong quý I/2020 với 38,2 tỷ CHF (39,2 tỷ USD) do những bất ổn trên thị trường chứng khoán trước đại dịch viêm đường hô hấp cấp COVID-19.

-

![Ngân hàng trung ương Indonesia bắt đầu mua trực tiếp trái phiếu chính phủ]() Tài chính

Tài chính

Ngân hàng trung ương Indonesia bắt đầu mua trực tiếp trái phiếu chính phủ

20:48' - 23/04/2020

Ngân hàng trung ương Indonesia (BI) đã mua trực tiếp 1,7 nghìn tỷ rupiah (108 triệu USD) trái phiếu sharia trong cuộc đấu thầu do Chính phủ nước này tổ chức hôm 21/4.

-

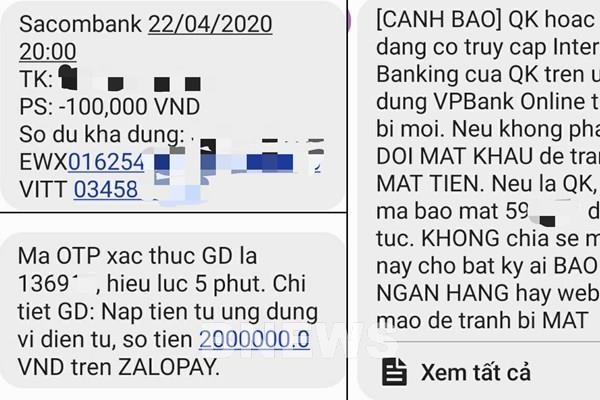

![Đề nghị nhà mạng giảm cước tin nhắn ngân hàng]() Chuyển động DN

Chuyển động DN

Đề nghị nhà mạng giảm cước tin nhắn ngân hàng

10:38' - 23/04/2020

Cục Viễn thông đề nghị các doanh nghiệp viễn thông nghiên cứu, xem xét giảm giá cước tin nhắn dịch vụ tài chính - ngân hàng để đồng hành, chia sẻ, giảm bớt gánh nặng chi phí cho ngân hàng.

-

![Cổ phiếu ngân hàng tăng mạnh, dầu khí giảm sâu trong phiên sáng 22/4]() Chứng khoán

Chứng khoán

Cổ phiếu ngân hàng tăng mạnh, dầu khí giảm sâu trong phiên sáng 22/4

12:21' - 22/04/2020

Các chỉ số lao dốc mạnh khi mở của phiên giao dịch, nhưng đến khoảng 9 giờ 30 phút, dòng tiền nhập cuộc giúp chỉ số đảo chiều hồi phục.

Tin cùng chuyên mục

-

![Đồng ringgit và câu chuyện niềm tin thị trường]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Đồng ringgit và câu chuyện niềm tin thị trường

08:14'

Theo MUFG, nền kinh tế Malaysia đang trải qua chu kỳ đầu tư mạnh mẽ, điều này sẽ hỗ trợ triển vọng tăng trưởng trung hạn của nước này.

-

![Goldman Sachs nâng dự báo thặng dư tài khoản vãng lai của Trung Quốc năm 2026]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Goldman Sachs nâng dự báo thặng dư tài khoản vãng lai của Trung Quốc năm 2026

07:55' - 16/02/2026

Theo báo cáo của ngân hàng đầu tư Goldman Sachs, thặng dư tài khoản vãng lai của Trung Quốc được dự báo sẽ đạt 4,3% Tổng sản phẩm quốc nội (GDP) trong năm 2026.

-

![Ngân hàng trung ương Nga xem xét tạm dừng cắt giảm lãi suất]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ngân hàng trung ương Nga xem xét tạm dừng cắt giảm lãi suất

11:40' - 15/02/2026

Nỗ lực đưa lạm phát về mức mục tiêu 4% của Ngân hàng trung ương Nga đang gặp nhiều trở ngại do tác động kinh tế từ cuộc xung đột tại Ukraine và các lệnh trừng phạt của phương Tây.

-

![Trung Quốc phát tín hiệu chuyển dịch mô hình điều hành chính sách tiền tệ]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Trung Quốc phát tín hiệu chuyển dịch mô hình điều hành chính sách tiền tệ

11:11' - 14/02/2026

Trong báo cáo hàng tháng công bố mới đây, PBoC đã đưa phân tích về thị trường tiền tệ lên vị trí ưu tiên hàng đầu, trước cả phần thị trường trái phiếu.

-

![Nhà đầu tư thất vọng vì sự "ngắt kết nối" giữa bitcoin với vàng]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Nhà đầu tư thất vọng vì sự "ngắt kết nối" giữa bitcoin với vàng

16:02' - 13/02/2026

Bất chấp đợt sụt giảm mạnh vào cuối tháng Một, giá vàng đã tăng 16% tính từ đầu năm 2026 đến nay và tiếp nối đà tăng lịch sử 65% trong năm 2025.

-

![Mỹ: Nguồn thu từ thuế quan tăng hơn 300%]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Mỹ: Nguồn thu từ thuế quan tăng hơn 300%

08:31' - 12/02/2026

Chính phủ Mỹ trong tháng 1/2026 ghi nhận mức thâm hụt ngân sách thấp hơn so với cùng kỳ năm ngoái, trong bối cảnh nguồn thu từ thuế quan tăng vọt.

-

![Ngân hàng nội định vị vai trò trong Trung tâm Tài chính quốc tế TP. Hồ Chí Minh]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ngân hàng nội định vị vai trò trong Trung tâm Tài chính quốc tế TP. Hồ Chí Minh

17:09' - 11/02/2026

Tỷ trọng đáng kể của khối ngân hàng trong cấu trúc thành viên VIFC-HCMC phản ánh vai trò cốt lõi của thị trường tiền tệ trong mô hình trung tâm tài chính quốc tế.

-

![Bài toán hội nhập của thị trường tài chính Việt Nam]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bài toán hội nhập của thị trường tài chính Việt Nam

08:29' - 11/02/2026

Việt Nam đang bước vào giai đoạn hình thành tài sản nhanh và hội nhập sâu với thị trường tài chính toàn cầu, kéo theo nhu cầu đầu tư xuyên biên giới ngày càng mạnh mẽ.

-

![Bảo đảm an ninh mạng trong phát triển tài sản số]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bảo đảm an ninh mạng trong phát triển tài sản số

17:19' - 08/02/2026

Trong bối cảnh tài sản số và kinh tế số đang phát triển nhanh, yêu cầu bảo đảm an ninh mạng và bảo mật ngày càng trở thành yếu tố then chốt nhằm bảo vệ nhà đầu tư và duy trì niềm tin thị trường.

VietinBank tích cực đồng hành với khách hàng vượt dịch COVID-19.

VietinBank tích cực đồng hành với khách hàng vượt dịch COVID-19.