Zalo Bank: Hình thức quảng cáo hay ứng dụng cho vay?

Để hiểu rõ hơn về Zalo Bank, phóng viên đã tiến hành các thủ tục vay vốn theo hướng dẫn trên ứng dụng này.

Nền tảng quảng cáo nhưng lại thẩm định hồ sơ vay?

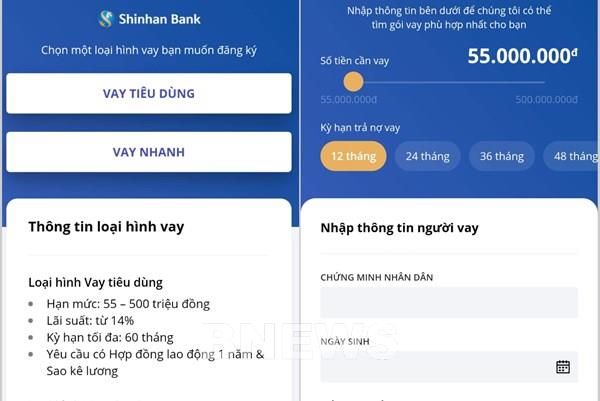

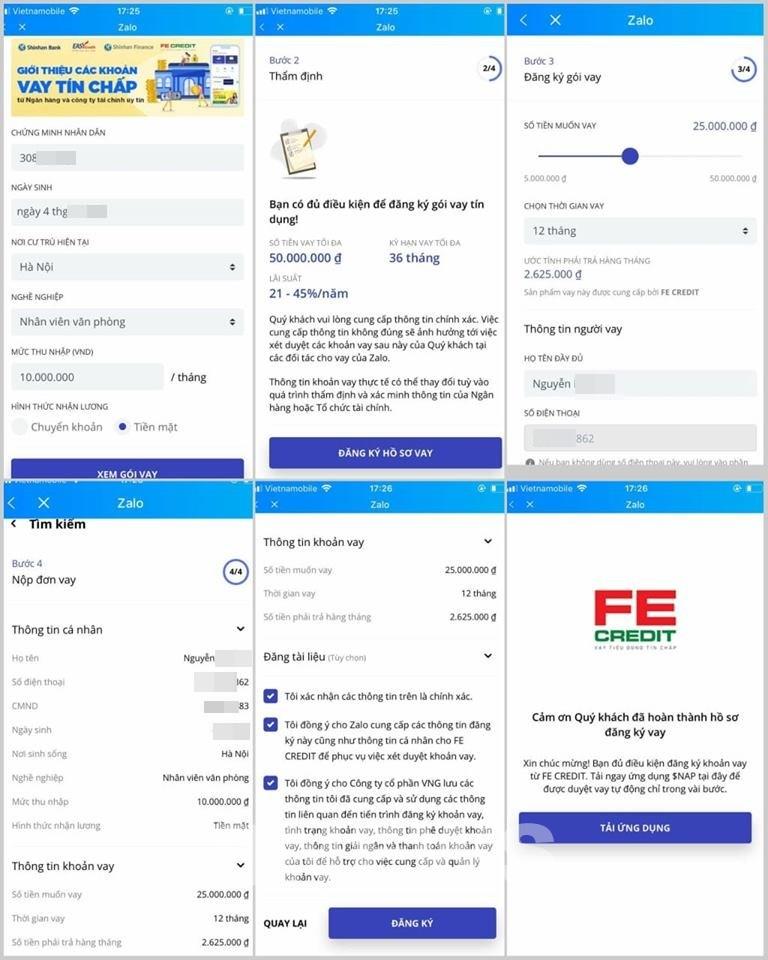

Đăng kí hồ sơ vay tiền trên Zalo Bank, khách hàng sẽ phải trải qua 4 bước khá đơn giản trên chính ứng dụng này.

Bước 1, khách hàng cần nhập thông tin cá nhân cơ bản như chứng minh thư, ngày tháng năm sinh, nơi cứ trú và mức thu nhập.

Bước 2, Zalo Bank thẩm định xem khách hàng đủ điều kiện được đăng kí gói vay tín dụng bao nhiêu tiền.

Bước 3, khách hàng đăng kí gói vay, lựa chọn số tiền muốn vay cũng như thời gian vay trong bao lâu.

Tại bước này, Zalo Bank sẽ lựa chọn tổ chức tín dụng đáp ứng đủ điều kiện mà khách hàng đưa ra.

Bước cuối cùng, khách hàng nộp đơn vay, và sau đó sẽ nhận được thông báo đủ điều kiện vay tại một tổ chức tín dụng nào đó.

Zalo sẽ tự động nhắn tin khi khách hàng đủ điều kiện đăng ký khoản vay từ một tổ chức tín dụng và yêu cầu khách hàng tải ứng dụng của tổ chức tín dụng được lựa chọn để được duyệt vay tự động.

Như vậy, với các bước vay trên Zalo Bank, ứng dụng này đang thực hiện một phần công việc của các tổ chức tín dụng đó là "lọc" hồ sơ bước đầu để lựa chọn tổ chức tín dụng cho khách hàng.

Điều đáng nói, khi phóng viên vào vai người đi vay, thực hiện đăng ký qua Zalo Bank bằng chính tài khoản cá nhân đang sử dụng thì nhiều lần ứng dụng này trả về kết quả "Không có gói vay nào phù hợp với bạn" ngay tại bước 2.

Trong khi đó, với một số "sim rác" cùng một vài thông tin về họ tên, số chứng minh nhân dân... "tự chế" thì hồ sơ đã nhanh chóng được duyệt và chuyển đến các bước sẵn sàng để được vay tiền (!?).

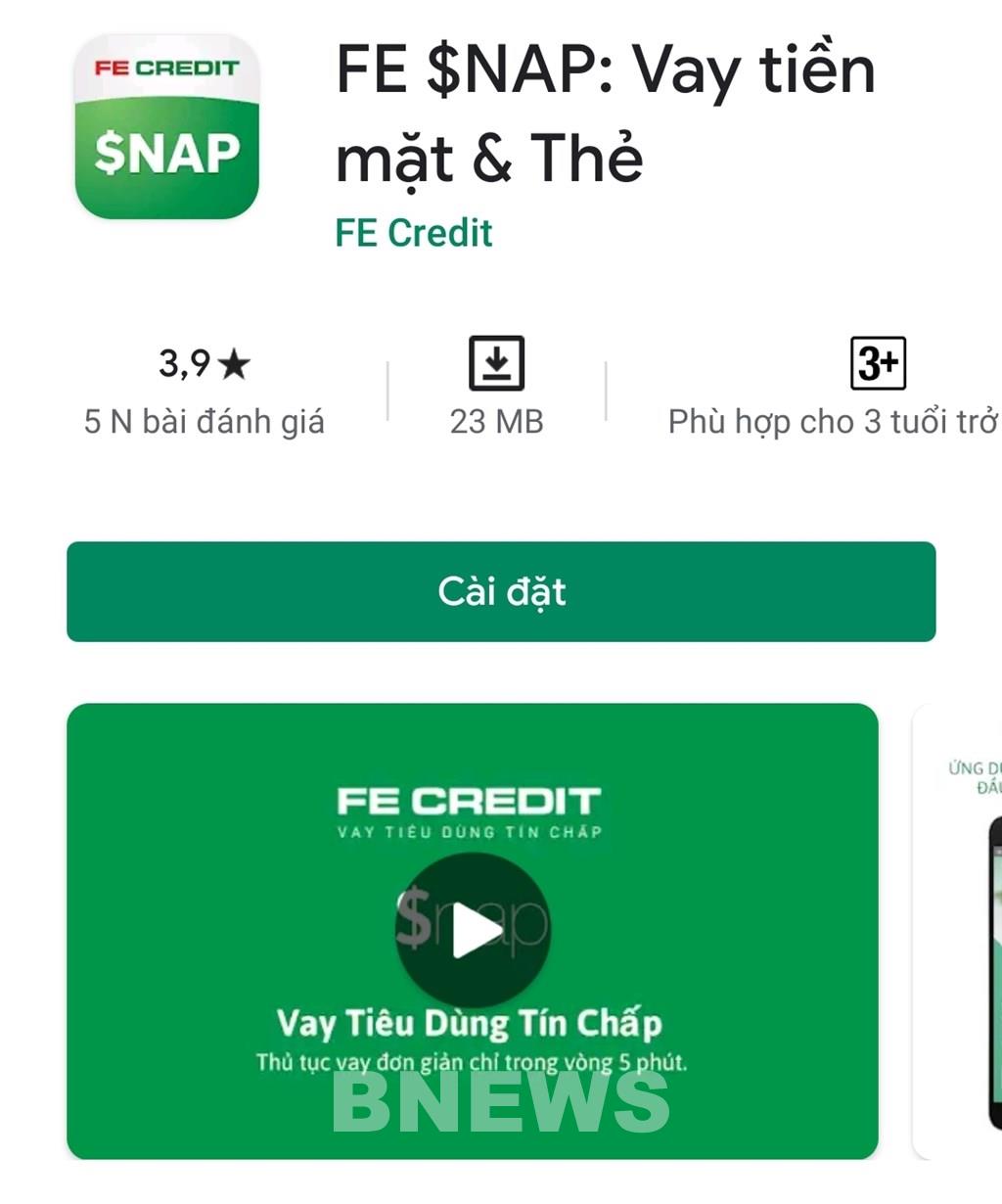

Ngay khi đăng kí thành công và được Zalo Bank lựa chọn cho gói vay của Công ty Tài chính TNHH MTV Ngân hàng Việt Nam Thịnh Vượng (FE CREDIT), phóng viên đã được nhân viên của công ty tài chính này hướng dẫn cụ thể cách thức để được vay tiền.

Theo đó, nếu vay trực tiếp tại FE CREDIT thì khách hàng phải có sổ đăng kí hộ khẩu, sao kê lương, xác thực nhà cửa…

Nhưng thực hiện vay thông qua Zalo Bank, khách hàng chỉ cần chụp ảnh hai mặt chứng minh thư nhân dân và ảnh bản thân đang cầm chứng minh thư gửi qua ứng dụng FE $NAP của FE CREDIT thì chỉ sau 5 phút là hồ sơ sẽ được duyệt và giải ngân ngay sau đó.

Nhân viên này lý giải thủ tục vay qua Zalo Bank đơn giản và nhanh hơn là do FE CREDIT có quyền truy cập định vị thiết bị để biết được khách hàng hiện đang ở đâu trên bản đồ Việt Nam thông qua Zalo Bank.

Ngay trong hồ sơ đăng ký vay, Zalo Bank đã yêu cầu khách hàng phải đồng ý để ứng dụng này cung cấp các thông tin cá nhân cho bên thứ ba.

Cũng theo nhân viên này, việc trên, chứng minh Zalo Bank đóng vai trò là người thứ ba đảm bảo cho khách hàng trong việc thực hiện khoản vay với tổ chức tín dụng.

Cảnh giác cao khi vay tiền qua app

Phóng viên đã liên lạc với FE CREDIT để có thông tin chính thúc về các vấn đề trên nhưng công ty này từ chối trả lời với lý do "thời gian này đang phải báo cáo hoạt động của công ty với Ngân hàng Nhà nước, nên không đưa ra bất kỳ ý kiến gì về chuyện này".

Điều băn khoăn là việc Zalo Bank cho phép một bên thứ ba (cụ thể là FE CREDIT) có quyền truy cập theo dõi xác định vị trí của khách hàng có đúng luật hay không, cũng là vấn đề cần lưu tâm.

Có thể thấy rằng, tâm lý chụp giật của cả bên vay lẫn bên cho vay đang khiến cho hình thức vay online ngày càng méo mó.

Bản thân người vay cần tiền gấp nên khi các ứng dụng đưa ra câu hỏi có đồng ý hay không đồng ý đã vội " đồng ý" ngay. Điều này dẫn đến thực tế dễ dính bẫy lãi suất cao, lãi suất "cắt cổ".

Trên thực tế, nhiều người tiêu dùng khi vay vốn đã không đọc kỹ các điều khoản vay cũng như không tính toán kỹ phương án trả nợ, tiêu dùng quá mức, dẫn tới khả năng rơi vào tình trạng không thể trả được nợ. Các công ty tài chính đứng phía sau vì vậy tính thêm lãi phạt, phí phạt vô tội vạ. Chỉ có người đi vay là lĩnh đủ hậu quả về sau. Đây là điều mà người tiêu dùng cần hết sức lưu tâm trước khi sử dụng dịch vụ vay tiền theo hình thức trên.

Thời gian qua, Bộ Công An cũng đã có khuyến cáo tới người tiêu dùng, nhiều hình thức cho vay trực tuyến qua mạng có lãi suất cắt cổ thực chất là tín dụng đen trá hình.

Theo các chuyên gia kinh tế có một hiện tượng khá phổ biến là, khi diễn ra tranh chấp phải ra tòa, nhiều khách vay cho biết, họ không rõ hợp đồng như thế nào.

Rõ ràng, đây là lỗi của người vay do không đọc kỹ hợp đồng trước khi ký. Bởi vậy, cần phải giáo dục để người dân hiểu biết hơn về dịch vụ tài chính - ngân hàng, ít nhất là hiểu được quyền lợi và nghĩa vụ của mình và của ngân hàng.

Do đó, giải pháp tốt nhất hiện nay là phải tuyên truyền, nâng cao kiến thức về tài chính cho người dân, để người dân có thể bảo vệ chính mình.

Bên cạnh đó, các thủ tục cho vay quá nhanh chóng, sẽ làm gia tăng nguy cơ nợ xấu.

Nếu coi Zalo Bank là ứng dụng cho vay ngang hàng (P2P) liệu có hoàn toàn chính xác? Theo định nghĩa, vay ngang hàng là mô hình kinh doanh được thiết kế và xây dựng trên nền tảng ứng dụng công nghệ số để kết nối trực tiếp người đi vay với người cho vay (nhà đầu tư) mà không thông qua trung gian tài chính như tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Trong khi đó, theo giới thiệu trên trang chủ của ứng dụng này thì Zalo Bank là trung gian kết nối người dùng với các ngân hàng, tổ chức tài chính, nghĩa là mô này hoàn toàn ngược lại với hình thức vay ngang hàng.

Thực tế cho thấy, không chỉ cung cấp các thông tin về gói vay của các ngân hàng, tổ chức tài chính, mà Zalo Bank còn giúp thực hiện một phần được coi là "chìa khóa" trong xét duyệt hồ sơ vay vốn, đó là "thẩm định" lựa chọn ngân hàng, tổ chức tài chính cho khách hàng.

Và dù có là mô hình vay ngang hàng hay không thì các nền tảng trực truyến này đều cần phải có sự cho phép, quản lý của các cơ quan chức năng.

Theo chuyên gia kinh tế Nguyễn Trí Hiếu, việc thiếu một hành lang pháp lý để quản lý các mô hình này, có thể sẽ gây ra những hậu quả không đáng có.

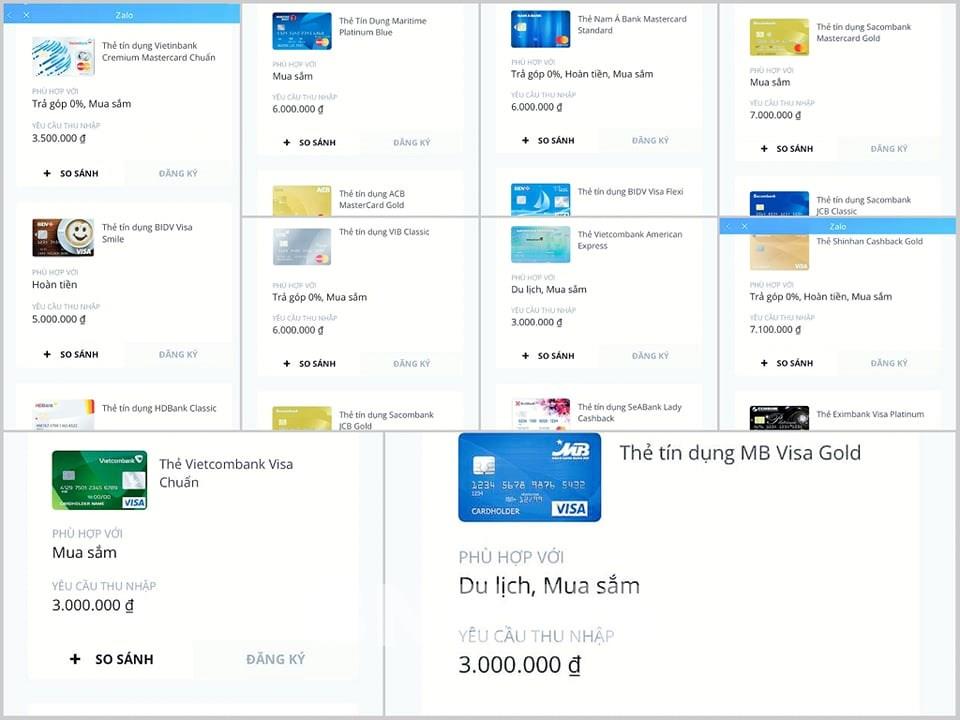

Không chỉ cung cấp gián tiếp các gói tín dụng, Zalo Bank còn có tính năng đăng ký thẻ tín dụng của nhiều ngân hàng thương mại trong nước và ngân hàng nước ngoài tại Việt Nam.

Liên hệ tới một số ngân hàng thương mại để tìm hiểu, bước đầu đại diện truyền thông của các ngân hàng này cho biết: "Ngân hàng chỉ kết nối với Zalo trong việc cho phép các khách hàng của ngân hàng giao dịch trên nền tảng ví điện tử Zalo Pay. Còn về Zalo Bank, ngân hàng không có hợp tác cung cấp thẻ tín dụng".

Ông Đặng Hoàng Hải, Cục trưởng Cục Thương mại điện tử và Kinh tế số (Bộ Công Thương) khuyến cáo, người dân không giao dịch qua các ứng dụng không được Bộ Công Thương, Ngân hàng Nhà nước cấp phép hoặc xác nhận. Đặc biệt, cẩn trọng, tìm hiểu kỹ về thủ tục, điều kiện vay vốn, mức lãi suất trước khi vay để tránh rủi ro.

Bên cạnh đó, nếu người dân gặp khó khăn về tài chính, hãy tìm đến các ban, ngành, đoàn thể, chính quyền địa phương hoặc trực tiếp đến các tổ chức tín dụng, ngân hàng tin cậy để được hỗ trợ; cảnh giác cao với vay tiền qua website, ứng dụng.

"Khi phát hiện những ứng dụng cho vay tiền có dấu hiệu nghi vấn cho vay lãi nặng, người dân liên hệ Phòng cảnh sát hình sự Công an thành phố nơi mình sinh sống để cung cấp thông tin", ông Đặng Hoàng Hải nhấn mạnh./.

Xem thêm:

>>Bộ Công Thương không quản lý và cấp phép cho Zalo Bank

>> Không cấp phép cho hoạt động tín dụng của Zalo Bank

>> Zalo Bank đổi tên, thừa nhận "có thể gây hiểu lầm"

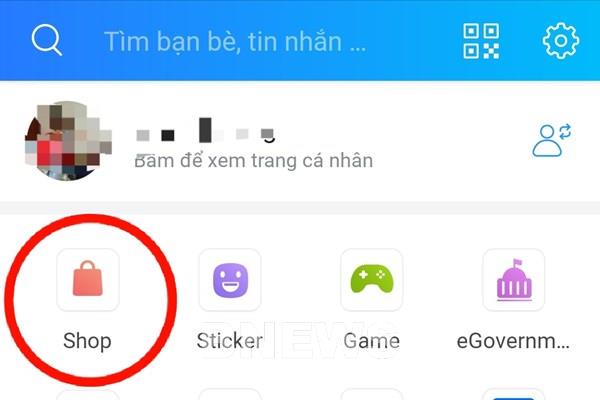

>> Ngoài Zalo Bank, "sàn thương mại điện tử" Zalo Shop cũng chưa được cấp phép

Tin liên quan

-

![Ngoài Zalo Bank, "sàn thương mại điện tử" Zalo Shop cũng chưa được cấp phép]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ngoài Zalo Bank, "sàn thương mại điện tử" Zalo Shop cũng chưa được cấp phép

16:50' - 16/07/2020

Bên cạnh hoạt động liên quan đến tín dụng, ngân hàng nhưng chưa được cấp phép trên Zalo Bank, phóng viên BNEWS/TTXVN tiếp tục tìm hiểu về tính pháp lý trong hoạt động của nền tảng "Shop" của Zalo.

-

![Zalo Bank đổi tên, thừa nhận "có thể gây hiểu lầm"]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

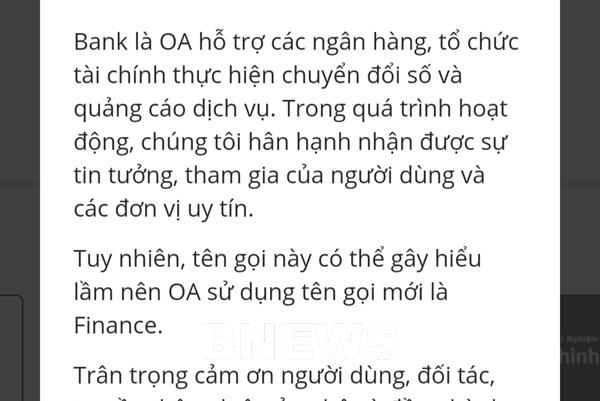

Zalo Bank đổi tên, thừa nhận "có thể gây hiểu lầm"

17:55' - 08/07/2020

Trong thông báo mới nhất gửi đến người dùng, Zalo Bank thừa nhận "tên gọi này có thể gây hiểu lầm" nên sẽ sử dụng tên gọi mới là Finance @ Zalo.

-

![Bộ Công Thương không quản lý và cấp phép cho Zalo Bank]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bộ Công Thương không quản lý và cấp phép cho Zalo Bank

20:53' - 30/06/2020

Do Zalo Bank thuộc lĩnh vực tín dụng là ngành dọc quản lý nên nằm ngoài kiểm soát của Bộ Công Thương. Bộ Công Thương chỉ quản lý các sàn giao dịch và ứng dụng thương mại điện tử.

-

![Không cấp phép cho hoạt động tín dụng của Zalo Bank]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Không cấp phép cho hoạt động tín dụng của Zalo Bank

19:24' - 29/06/2020

Đại diện NHNN khẳng định, không cấp phép cho cái gọi là Zalo Bank, nghĩa là ứng dụng này không được cấp phép hoạt động cho vay, huy động vốn cung cấp dịch vụ tài chính trên nền tảng trực tuyến.

Tin cùng chuyên mục

-

![Bảo đảm an ninh mạng trong phát triển tài sản số]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bảo đảm an ninh mạng trong phát triển tài sản số

17:19' - 08/02/2026

Trong bối cảnh tài sản số và kinh tế số đang phát triển nhanh, yêu cầu bảo đảm an ninh mạng và bảo mật ngày càng trở thành yếu tố then chốt nhằm bảo vệ nhà đầu tư và duy trì niềm tin thị trường.

-

![Trung Quốc tăng cường phòng ngừa rủi ro tiền điện tử]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Trung Quốc tăng cường phòng ngừa rủi ro tiền điện tử

12:38' - 08/02/2026

Theo trang web của PBoC, gần đây, do ảnh hưởng của nhiều yếu tố khác nhau, các hoạt động đầu cơ và thổi phồng liên quan đến tiền ảo và mã hóa tài sản thực tế đã xảy ra thường xuyên.

-

![Đồng USD phục hồi mong manh, bitcoin đảo chiều tăng sau đà lao dốc mạnh]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Đồng USD phục hồi mong manh, bitcoin đảo chiều tăng sau đà lao dốc mạnh

14:33' - 07/02/2026

Đồng USD có dấu hiệu hồi phục nhưng vẫn mong manh, trong khi bitcoin ghi nhận những dao động mạnh nhất trong nhiều năm trở lại đây.

-

![Bitcoin hướng tới tuần giảm mạnh nhất kể từ cuối năm 2022]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bitcoin hướng tới tuần giảm mạnh nhất kể từ cuối năm 2022

09:29' - 07/02/2026

Giá bitcoin hiện vẫn quanh vùng thấp nhất kể từ đầu tháng 10/2024, thời điểm ngay trước khi đà tăng tốc mạnh mẽ diễn ra.

-

![Sàn tiền điện tử Gemini đặt cược vào thị trường Mỹ và trí tuệ nhân tạo]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Sàn tiền điện tử Gemini đặt cược vào thị trường Mỹ và trí tuệ nhân tạo

14:01' - 06/02/2026

Sàn giao dịch tiền điện tử Gemini vừa thông báo kế hoạch cắt giảm khoảng 25% lực lượng lao động và rút lui khỏi nhiều thị trường quốc tế.

-

![Ngân hàng trung ương Anh giữ nguyên lãi suất]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ngân hàng trung ương Anh giữ nguyên lãi suất

06:30' - 06/02/2026

BoE cũng dự kiến sẽ có một đợt cắt giảm lãi suất trong tương lai nếu đà giảm mạnh của lạm phát trong những tháng tới được chứng minh không phải là hiện tượng nhất thời.

-

![Bitcoin giảm xuống dưới mức 70.000 USD/BTC]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Bitcoin giảm xuống dưới mức 70.000 USD/BTC

20:34' - 05/02/2026

Đồng bitcoin đã sụt giảm xuống dưới mức 70.000 USD/BTC trong bối cảnh tâm lý né tránh rủi ro đang bao trùm các thị trường trên toàn cầu.

-

![Khi các nền kinh tế phát triển ngập trong nợ nần]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Khi các nền kinh tế phát triển ngập trong nợ nần

05:30' - 05/02/2026

Tại Mỹ, Anh, Pháp, Italy và Nhật Bản, nợ công đang ở mức kỷ lục hoặc cận kỷ lục. Các khoản trả lãi ngày càng lớn đang “ăn” vào nguồn lực ngân sách, vốn có thể dành cho y tế, hạ tầng cơ sở...

-

![Ấn Độ chi tiêu kỷ lục trong ngân sách 2026]() Tài chính & Ngân hàng

Tài chính & Ngân hàng

Ấn Độ chi tiêu kỷ lục trong ngân sách 2026

08:30' - 04/02/2026

Chính phủ Ấn Độ vừa công bố kế hoạch phân bổ nguồn lực tài chính ở mức cao nhất từ trước đến nay cho lĩnh vực hạ tầng và an ninh quốc gia trong dự thảo ngân sách năm 2026.

Hồ sơ vay với các thông tin "tự chế" dễ dàng được duyệt. Ảnh: BNEWS/TTXVN

Hồ sơ vay với các thông tin "tự chế" dễ dàng được duyệt. Ảnh: BNEWS/TTXVN Phóng viên nhiều lần đăng ký gói vay với tài khoản Zalo đang sử dụng đều bị trả về kết quả "Không có gói vay phù hợp". Ảnh: BNEWS/TTXVN

Phóng viên nhiều lần đăng ký gói vay với tài khoản Zalo đang sử dụng đều bị trả về kết quả "Không có gói vay phù hợp". Ảnh: BNEWS/TTXVN Ứng dụng FE $NAP của FE CREDIT trên kho ứng dụng CH Play. Ảnh: BNEWS/TTXVN

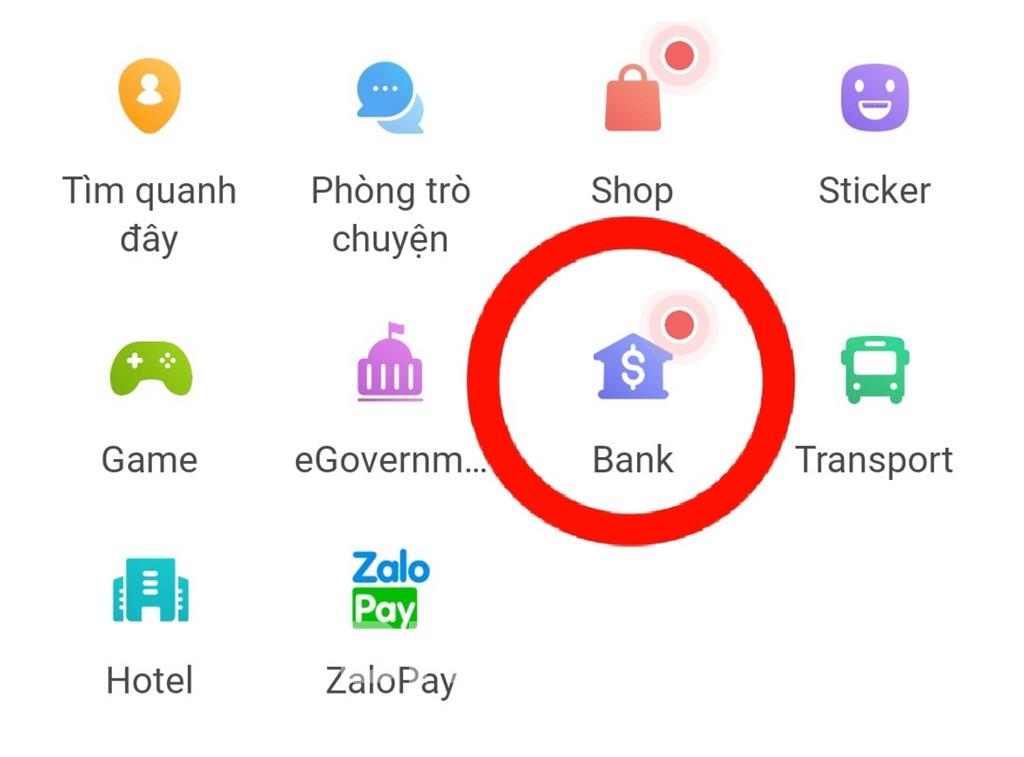

Ứng dụng FE $NAP của FE CREDIT trên kho ứng dụng CH Play. Ảnh: BNEWS/TTXVN Biểu tượng Zalo Bank trên ứng dụng Zalo. Ảnh: BNEWS/TTXVN

Biểu tượng Zalo Bank trên ứng dụng Zalo. Ảnh: BNEWS/TTXVN Thẻ tín dụng của một số ngân hàng xuất hiện trong Zalo Bank. Ảnh: BNEWS/TTXVN

Thẻ tín dụng của một số ngân hàng xuất hiện trong Zalo Bank. Ảnh: BNEWS/TTXVN