Dự thảo chính sách xử lý nợ thuế: Đề nghị làm rõ nhiều vấn đề

Dự thảo Nghị quyết của Quốc hội về xử lý nợ tiền thuế, tiền phạt, tiền phạt chậm nộp, tiền chậm nộp của người nộp thuế đã phá sản, giải thể, không còn sản xuất kinh doanh và không còn khả năng nộp ngân sách nhà nước (gọi chung là nợ đọng thuế) đang nhận được nhiều ý kiến từ dư luận.

Theo giới chuyên gia, xóa nợ đối với khoản thuế không thể thu hồi là cần thiết và phù hợp với thông lệ quốc tế.Tuy nhiên, vấn đề đặt ra là cơ quan nào có thẩm quyền xóa nợ thuế và trách nhiệm của cơ quan này như thế nào để thực hiện công bằng, minh bạch cũng như tránh được việc lợi dụng kẽ hở để trục lợi, gây thất thu ngân sách nhà nước.

Các quốc gia trên thế giới đều phát sinh nợ thuế không có khả năng thu và phải xóa nợ thuế. Thông thường ở các nước, nếu mức nợ thuế nằm trong khoảng 5% trên tổng số thu thuế thì được coi là chấp nhận được.Con số này ở Việt Nam ở mức hơn 7% vào cuối năm 2018 và hiện có tới 43% số thuế không thể thu được đang đặt ra yêu cầu cấp thiết xóa nợ thuế.

Phó Tổng cục trưởng Tổng cục Thuế Phi Vân Tuấn thông tin, tỷ trọng tổng nợ trên tổng thu nội địa đã giảm mạnh từ 12,2% năm 2014 xuống 7% vào cuối năm 2018. Dù vậy, theo ông Tuấn, nợ đọng thuế tính đến ngày 31/12/2017 là 78.466 tỷ đồng vẫn còn cao.Trong số đó, tiền thuế nợ không còn khả năng thu hồi của người nộp thuế đã chết, mất tích, mất năng lực hành vi dân sự, liên quan đến trách nhiệm hình sự, đã tự giải thể, phá sản, ngừng, nghỉ và bỏ địa chỉ kinh doanh là 31.469 tỷ đồng, chiếm 43% tổng số tiền thuế nợ và bằng 3,2% tổng số thu nội địa năm 2017.

Năm 2017, trong số 5.320 tỷ đồng tiền thuế nợ do cơ quan hải quan quản lý, tiền thuế nợ có khả năng thu là 1.361 tỷ đồng; tiền thuế nợ không còn khả năng thu hồi là 3.834 tỷ đồng; tiền thuế nợ chờ xóa, xét miễn, giảm, gia hạn là 125 tỷ đồng.

Việc xóa nợ sẽ làm giảm số nợ đọng thuế, giảm gánh nặng phải quản lý nợ thuế không còn khả năng thu vào ngân sách, giảm chi phí cho Nhà nước.Theo đó, Bộ Tài chính trình Chính phủ dự thảo Nghị quyết về xử lý nợ tiền thuế, tiền phạt, tiền phạt chậm nộp, tiền chậm nộp của người nộp thuế đã phá sản, giải thể, không còn sản xuất kinh doanh và không còn khả năng nộp ngân sách nhà nước để trình Quốc hội xem xét. Nghị quyết dự kiến sẽ xóa nợ 27.753 tỷ đồng tiền thuế không có khả năng thu.

Bộ Tài chính cho rằng, xóa nợ đối với các khoản thuế không thể thu hồi sẽ giúp cơ quan thuế, hải quan có điều kiện tập trung nguồn lực vào việc quản lý và đôn đốc các khoản nợ có khả năng thu, tăng cường hiệu lực và hiệu quả trong quản lý thuế, chống thất thu ngân sách. Chuyên gia kinh tế, PGS. TS Đinh Trọng Thịnh nhìn nhận, xóa nợ thuế là việc mà các nước trên thế giới vẫn làm.Vì vậy, thực hiện xóa nợ thuế đối với các khoản thuế không thể thu hồi là hợp lý. Nhưng vấn đề đặt ra đối với Việt Nam là chúng ta chưa có cơ chế rõ ràng và quy định chắc chắn rằng ai là người xóa nợ thuế, chính vì thế có một chút vướng mắc ở chỗ này. Câu chuyện đặt ra là xóa như thế nào và ai là người có thẩm quyền xóa nợ thuế?

Theo ông Thịnh, xóa nợ thuế cần phải thực hiện công khai, minh bạch, tránh việc lợi dụng chính sách, trở thành hình thức lợi ích nhóm hoặc là chia chác giữa các bên có liên quan.Trước hết phải quy định thẩm quyền xóa nợ thuế một cách rõ ràng và phương thức ra sao để đảm bảo đúng với mức độ cần phải xóa nợ, đồng thời cũng không được quá rườm rà, phức tạp và chi phí phải chấp nhận được.

“Dự thảo Luật Quản lý thuế (sửa đổi) đang đề nghị Tổng cục Thuế và các Cục thuế địa phương được quyền xóa nợ thuế. Nếu thực hiện như vậy sẽ xuất hiện tình trạng có thể xóa tràn lan nợ thuế mà không theo đúng mục tiêu đề ra ban đầu để giúp cho hoạt động đánh thuế trở nên công khai minh bạch”, ông Thịnh lo ngại. Thực tế, theo Dự thảo Luật Quản lý thuế (sửa đổi), bổ sung quy định về thẩm quyền xoá nợ tiền thuế, tiền chậm nộp, tiền phạt quy định 3 cấp được xóa nợ gồm: Bộ trưởng Bộ Tài chính xoá nợ đối với trường hợp người nộp thuế nợ tiền thuế, tiền chậm nộp, tiền phạt từ 5 tỷ đồng trở lên.Trường hợp đặc biệt, Bộ trưởng Bộ Tài chính báo cáo Thủ tướng Chính phủ xem xét trước khi quyết định việc xóa nợ.

Tổng cục trưởng Tổng cục thuế, Tổng cục trưởng Tổng cục Hải quan xoá nợ đối với trường hợp người nộp thuế nợ tiền thuế, tiền chậm nộp, tiền phạt từ 1 tỷ đồng đến dưới 5 tỷ đồng.

Cục trưởng Cục Thuế, Cục trưởng Cục Hải quan xoá nợ đối với trường hợp người nộp thuế nợ tiền thuế, tiền chậm nộp, tiền phạt dưới 1 tỷ đồng.

PGS.TS Đinh Trọng Thịnh cho rằng, cơ quan thuế có thể xóa được nợ thuế đến mức nào đó có thể chấp nhận được, nhưng mức như trong Dự thảo luật hiện nay đang tương đối rộng rãi.Cần có một hội đồng có đủ thẩm quyền, đủ năng lực để thực hiện việc xóa nợ thuế. Hội đồng có thể do người đứng đầu về mặt tài chính ở một địa phương, hoặc cơ quan thuế.

Người đứng ra xóa nợ thuế phải có một thẩm quyền đến mức chấp nhận được. Ví dụ như ở các cơ quan thuế phải có một hội đồng xóa nợ thuế.Với các cục thuế địa phương thì cơ quan thuế là đơn vị đề xuất xóa nợ thuế, nhưng hội đồng xét duyệt xóa nợ thuế phải đầy đủ các thành phần bao gồm UBND địa phương, hiệp hội doanh nghiệp, các đoàn thể liên quan và người đứng đầu, có tiếng nói quyết định.

Tổ chức này nên là đơn vị thường xuyên liên quan đến thuế và giám sát thuế đó là Hội đồng nhân dân địa phương.

Sau khi có đề xuất của cục thuế địa phương, Hội đồng nhân dân địa phương sẽ xem xét phê duyệt và đưa ra danh sách doanh nghiệp được xóa nợ thuế. Hiệp hội doanh nghiệp phải tham gia vào tổ chức này bởi nắm rõ doanh nghiệp nào thật, giả, làm ăn tốt, không tốt sẽ kịp thời có ý kiến trong hội đồng xét duyệt xóa nợ thuế. Điều này tạo thuận lợi cho việc xét duyệt chính xác và hợp lý mức thuế cần xóa nợ. Bên cạnh đó, theo PGS. TS Đinh Trọng Thịnh, cần công khai minh bạch trong việc xóa nợ thuế bằng cách đưa danh tính các công ty được xóa nợ lên website của cơ quan có thẩm quyền quyết định xóa nợ thuế. Đồng quan điểm, chuyên gia kinh tế, TS. Nguyễn Minh Phong cho rằng, cần minh bạch, công khai trong vấn đề xóa nợ thuế. Bộ Tài chính nên công khai danh sách doanh nghiệp, địa chỉ, số nợ để có kiểm tra chéo. Luật sư Nguyễn Đức Nghĩa, Chủ nhiệm Câu lạc bộ Đại lý thuế Tp. Hồ Chí Minh đề xuất, đối với vấn đề nợ thuế, cơ quan thuế cần làm hàng năm, thường xuyên.Từ việc thanh kiểm tra sẽ xác định được doanh nghiệp nào làm ăn tốt, doanh nghiệp nào phá sản và có nguy cơ phá sản.

"Cơ quan thuế hiện nay làm quá nhiều việc nên cần xã hội hóa một số công việc. Lĩnh vực mà cơ quan thuế cần chú trọng là tập trung vào thanh, kiểm tra và công việc này phải thực hiện hàng năm, chứ không thể để 5 đến 10 năm mới thanh, kiểm tra. Khi đó, doanh nghiệp có sai phạm sẽ bị thiệt hại rất lớn bởi có thể sẽ bị phạt nặng do các lỗi vi phạm kéo dài từ những năm trước không được phát hiện kịp thời", Luật sư Nghĩa nêu quan điểm./.Tin liên quan

-

![Bà Rịa-Vũng Tàu yêu cầu truy thu gần 310 tỷ nợ thuế trong dự án bãi tắm Thùy Vân]() Kinh tế và pháp luật

Kinh tế và pháp luật

Bà Rịa-Vũng Tàu yêu cầu truy thu gần 310 tỷ nợ thuế trong dự án bãi tắm Thùy Vân

20:40' - 16/10/2018

Trước đó, Thanh tra tỉnh Bà Rịa-Vũng Tàu đã thanh tra việc quản lý, sử dụng đất đai, cơ sở hạ tầng và chấp hành quy hoạch xây dựng tại bãi tắm Thùy Vân.

-

![Thủ tướng yêu cầu kiểm tra tình trạng doanh nghiệp chấp nhận nợ thuế]() Kinh tế Việt Nam

Kinh tế Việt Nam

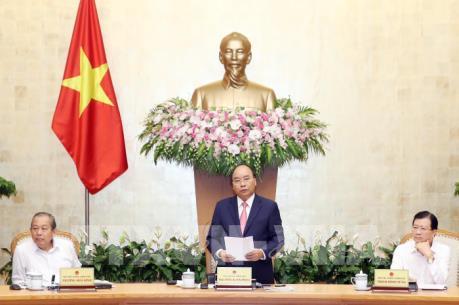

Thủ tướng yêu cầu kiểm tra tình trạng doanh nghiệp chấp nhận nợ thuế

22:14' - 03/08/2018

Thủ tướng Nguyễn Xuân Phúc vừa giao Bộ Tài chính kiểm tra, báo cáo Thủ tướng Chính phủ về một số vấn đề báo nêu liên quan đến lĩnh vực thuế.

-

![Hưng Yên kiên quyết xử lý các doanh nghiệp chây ỳ, nợ thuế lớn]() Doanh nghiệp

Doanh nghiệp

Hưng Yên kiên quyết xử lý các doanh nghiệp chây ỳ, nợ thuế lớn

20:57' - 24/07/2018

"Kiên quyết xử lý nghiêm các doanh nghiệp có số nợ đến thời điểm cưỡng chế, đưa những trường hợp chây ỳ, nợ lớn vào diện thanh tra, kiểm tra thuế".

-

![Đồng Nai khó thu hồi hàng trăm tỷ đồng nợ thuế]() Kinh tế Việt Nam

Kinh tế Việt Nam

Đồng Nai khó thu hồi hàng trăm tỷ đồng nợ thuế

15:02' - 03/05/2018

Theo Cục Thuế Đồng Nai, đến thời điểm này, có hàng trăm doanh nghiệp đã ngưng hoạt động, phá sản, có chủ bỏ trốn trên địa bàn Đồng Nai đang nợ tiền thuế gần 850 tỷ đồng.

Tin cùng chuyên mục

-

![Xung đột ở Trung Đông trở thành mối lo ngại hàng đầu đối với các nhà đầu tư]() Tài chính

Tài chính

Xung đột ở Trung Đông trở thành mối lo ngại hàng đầu đối với các nhà đầu tư

13:54'

Từ chỗ chỉ là một rủi ro nhỏ, xung đột ở Trung Đông đã trở thành mối lo ngại hàng đầu đối với các nhà đầu tư trước viễn cảnh tranh giành quyền lực ở Iran và một cuộc chiến kéo dài trong khu vực.

-

![Tăng cường kỷ cương, chuyển đổi số để hoàn thành nhiệm vụ thu ngân sách 2026]() Tài chính

Tài chính

Tăng cường kỷ cương, chuyển đổi số để hoàn thành nhiệm vụ thu ngân sách 2026

13:53'

Việc tổ chức thu được thực hiện theo hướng quản lý chặt chẽ, hiệu quả, bảo đảm hài hòa lợi ích giữa Nhà nước, doanh nghiệp và người dân.

-

![Thị trường tiền điện tử chịu áp lực lớn khi căng thẳng leo thang]() Tài chính

Tài chính

Thị trường tiền điện tử chịu áp lực lớn khi căng thẳng leo thang

09:00'

Thị trường tiền điện tử đang chịu áp lực bán mạnh sau khi các cuộc tấn công quân sự giữa Mỹ, Israel và Iran vào cuối tuần qua đã làm lung lay niềm tin của nhà đầu tư.

-

![Bitcoin biến động mạnh giữa căng thẳng Trung Đông]() Tài chính

Tài chính

Bitcoin biến động mạnh giữa căng thẳng Trung Đông

20:32' - 01/03/2026

Thị trường tiền số chao đảo sau không kích Mỹ – Israel nhằm vào Iran; Bitcoin có lúc rơi sát 63.000 USD rồi hồi phục lên 68.000 USD, vốn hóa toàn thị trường “bốc hơi” 128 tỷ USD.

-

![Trung Quốc cam kết thúc đẩy mở cửa thị trường vốn hơn nữa]() Tài chính

Tài chính

Trung Quốc cam kết thúc đẩy mở cửa thị trường vốn hơn nữa

11:27' - 01/03/2026

Ủy ban Giám sát và quản lý chứng khoán Trung Quốc (CSRC) đã cam kết thúc đẩy việc mở cửa thị trường vốn của nước này sâu rộng hơn.

-

![Hoàn thiện cơ chế quản lý tài sản kết cấu hạ tầng thủy lợi]() Tài chính

Tài chính

Hoàn thiện cơ chế quản lý tài sản kết cấu hạ tầng thủy lợi

20:00' - 28/02/2026

Bộ Tài chính đang lấy ý kiến đối với dự thảo Thông tư quy định về quản lý, tính hao mòn và trích khấu hao tài sản kết cấu hạ tầng thủy lợi.

-

![Cải thiện môi trường đầu tư, kinh doanh trong lĩnh vực tài chính]() Tài chính

Tài chính

Cải thiện môi trường đầu tư, kinh doanh trong lĩnh vực tài chính

15:53' - 28/02/2026

Bộ Tài chính đặt mục tiêu cải thiện toàn diện các nội dung quản lý nhà nước thuộc lĩnh vực tài chính.

-

![Đồng USD có tháng tăng giá đầu tiên kể từ tháng 10/2025]() Tài chính

Tài chính

Đồng USD có tháng tăng giá đầu tiên kể từ tháng 10/2025

12:43' - 28/02/2026

Đồng USD đang hướng tới mức tăng hàng tháng đầu tiên kể từ tháng 10/2025, dù không thể duy trì đà tăng mạnh mẽ trong phiên cuối tuần 27/2.

-

![Mô hình truyền thống của quỹ đầu tư mạo hiểm đang thay đổi]() Tài chính

Tài chính

Mô hình truyền thống của quỹ đầu tư mạo hiểm đang thay đổi

11:42' - 28/02/2026

Thay vì chỉ rót vốn, các quỹ xây dựng đội ngũ “đối tác vận hành” hỗ trợ về nhân sự, tài chính, chiến lược, mở rộng quốc tế.